转眼 2019 已几近尾声,又到了一年年终总结的时刻,回顾一下过去加密资产市场投资的小趋势,我盘点了一些所观察到的七大市场主题热点,以期展望未来。2020 是 BTC 的又一个“减半年”,我们为此似乎期待了很久,然而,我们都准备好了么?

BTC 的独舞

BTC 的独舞

2019 年可谓整一个过山车行情,从年初的至暗时刻,到 4 月的暴力突破,6 月的狂欢,接着便进入半年的大幅调整,牛短熊长似乎是一个亘古不变的规律。然而,对于经历过 2017 年首次代币融资盛宴,满仓山寨的投资者来说,2019 是痛苦的,这是一个 BTC 独舞的市场。

BTC 的市值比一度超过 70%,年初 BTC 占比刚刚过半 51%,截止到行文时间,BTC 的市值占比依然高达 68.8%。 收益方面,这一年在 BTC 的强势挤压下,绝大多数山寨都跑输 BTC。在排名前十的主流币,只有 BNB (23%))和 XTZ (39.8%)跑赢 BTC,表现最糟糕的 XRP,相比 BTC 跌去 74%,而排名靠后的山寨要表现的更糟。

另外,如果把流动性考虑在内,我们会发现 BTC 是熊市里的唯一共识,The Block 的研究显示,95% 的加密资产交易惨淡,目前 BTC 的流动性是 ETH 的 5 倍,是其他排名前 20 加密资产的 10 倍以上。

2020 展望:BTC 是整个加密资产市场之锚,拥有最强的共识,基于 BTC 的“数字黄金”的定位及其作为世界宏观政治经济风险的对冲工具,随着 BTC 相关基础设施(托管、衍生品市场及信托基金)的完善,BTC 或是大多数传统机构进场的首选。我们有理由 BTC dominance 会在相当长一段时间里持续维持在 60%-75% 之间,一直以来,强者恒强的马太效应在各种市场都是如此。 DeFi 的繁荣

DeFi 的繁荣

2019 确是 DeFi 的元年,我们欣喜得看到了 DeFi 领域的爆发给加密世界带来了新话题,Google 的关键词搜索也给出了热度分析。

在这一年里,我们看见了用户增长了 30 倍,其中 Compound 及 Uniswap 的用户增长最快。

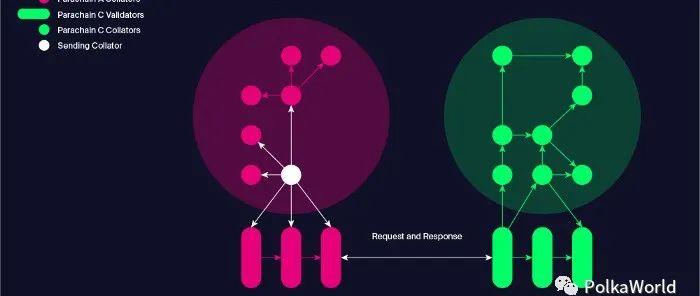

这一年,我们看到了 DeFi 总锁定的资产金额翻了一倍多,达到 6.5 亿美金。同时,出现了各种新产品,诸如去中心化交易所(Dex)的 Uniswap (质押资产规模增长了 52 倍),借贷 Lending 出现的 InstaDapp (质押资产增长了 267 倍),衍生品出现的 Synthetix (2 月底上线到 12 月间,质押资产规模增长了 104 倍)。Lending 中明星项目 Compound 实现了质押资产 6.6 倍的增长,而原来的借贷垄断者 MakerDAO 虽然市场占有率下降,依然实现了 32% 的增长。 2020 展望:目前来说,唯一可以支撑 ETH 向好基本面的就是蓬勃的 DeFi 生态,我们预见 DeFi 仍会向纵深发展,DeFi 的总规模有望超过 10 亿美金的规模,但是,目前受制于以太坊的用户、性能及资产规模等瓶颈,特别是明年的以太坊 PoS 升级将有可能会对 DeFi 产生较大影响。我们认为更应该关注跨链诸如 Polkadot、Cosmos 等协议之上的 DeFi 产品,通过跨链技术打通 BTC 上所沉睡的资产及用户,同时关注一些高性能公链诸如 Conflux、Algorand 在解决 DeFi 交易在解决性能瓶颈上的有益尝试。

2020 展望:目前来说,唯一可以支撑 ETH 向好基本面的就是蓬勃的 DeFi 生态,我们预见 DeFi 仍会向纵深发展,DeFi 的总规模有望超过 10 亿美金的规模,但是,目前受制于以太坊的用户、性能及资产规模等瓶颈,特别是明年的以太坊 PoS 升级将有可能会对 DeFi 产生较大影响。我们认为更应该关注跨链诸如 Polkadot、Cosmos 等协议之上的 DeFi 产品,通过跨链技术打通 BTC 上所沉睡的资产及用户,同时关注一些高性能公链诸如 Conflux、Algorand 在解决 DeFi 交易在解决性能瓶颈上的有益尝试。

衍生品的爆发

在过去的一年了,我们看见了众多衍生品交易的爆发式增长,原来的一些现货交易为主的交易所包括 Binance、Huobi、OKEx 开始提供期货合约、期权等衍生品产品,根据 Skew 及 BitcoinTradeVolume.com 的统计,当前每天的衍生品交易金额近 100 亿美金,是现货交易量的 7-8 倍,即便是全球最大以现货为主的交易所 Binance,其 24 小时期货交易量(11.34 亿美金)也远超其 24 小时现货交易量(7.28 亿美金)。 除了一些加密原生的交易衍生品交易所外,我们看到正规军的入场,传统金融机构诸如 CME/ICE 也在积极入场,芝加哥商品交易所 CME 在 2017 年就推出了自己的 BTC 期货产品,CME 的三季度报告显示,机构投资者客户对 BTC 的需求强劲,CME 每日未平仓合约近 5 万份,较去年同期增长了 60% 多。 Bakkt 是带着 ICE 美国洲际交易所的“光环”进军加密市场,ICE 是纽交所的母公司,Bakkt 自 2018 年成立,历经波折,终于在 9 月 22 日期货上线,不同于 CME 的现金交割方式的 BTC 期货合约,Bakkt 主打实物交割的 BTC 期货合约,虽然 Bakkt 的首日交易量仅有 72 个 BTC,但数据显示,其交易量正在稳步增长,近期日交易量都保持在千万美金以上。

除了一些加密原生的交易衍生品交易所外,我们看到正规军的入场,传统金融机构诸如 CME/ICE 也在积极入场,芝加哥商品交易所 CME 在 2017 年就推出了自己的 BTC 期货产品,CME 的三季度报告显示,机构投资者客户对 BTC 的需求强劲,CME 每日未平仓合约近 5 万份,较去年同期增长了 60% 多。 Bakkt 是带着 ICE 美国洲际交易所的“光环”进军加密市场,ICE 是纽交所的母公司,Bakkt 自 2018 年成立,历经波折,终于在 9 月 22 日期货上线,不同于 CME 的现金交割方式的 BTC 期货合约,Bakkt 主打实物交割的 BTC 期货合约,虽然 Bakkt 的首日交易量仅有 72 个 BTC,但数据显示,其交易量正在稳步增长,近期日交易量都保持在千万美金以上。

2020 展望:我们预计未来期货主导的加密市场走势将会越来越明显,也会继续出现诸如 Bybit、FTX 等衍生品交易所赛道的黑马。同时,随着 OKEx、CME、Bakkt 等交易所即将上线期权交易,我们预计明年的衍生品交易量将继续增长,或可达到现货交易量的 20 倍。

Staking 的崛起

Staking 是年初兴起的一个概念,主要是以 PoS 为基础的 Cosmos、Tezos、Algorand 几大公链上线后,Staking 经济应运而生。截止今日,加密市场总市值为 1903 亿美金,其中 staking 项目市值总和为 102 亿,占比 5.3%,而这些 Staking 项目被锁定的代币价值 63.4 亿,整体质押率达到 62.2%。 如果按照锁定市值大小来排名,CMC TOP20 的项目占到了 Staking 板块的 98%,其中排名靠前的主要有 EOS、Tezos、Cosmos、Algorand、Tron、Dash、SNX 等。 从趋势来看,Staking 锁定的代币价值相比年初 6.9 亿美金增长到年底 64 亿美金,总规模有了 8.3 倍的增长。

如果按照锁定市值大小来排名,CMC TOP20 的项目占到了 Staking 板块的 98%,其中排名靠前的主要有 EOS、Tezos、Cosmos、Algorand、Tron、Dash、SNX 等。 从趋势来看,Staking 锁定的代币价值相比年初 6.9 亿美金增长到年底 64 亿美金,总规模有了 8.3 倍的增长。 从 Staking 收益上来看,项目平均收益达到 12%,排名前十的 Staking 资产中 DeFi 新秀 Synthetix 的收益率最高。

从 Staking 收益上来看,项目平均收益达到 12%,排名前十的 Staking 资产中 DeFi 新秀 Synthetix 的收益率最高。

而提供 Staking 服务的服务商也如雨后春笋,包括各种钱包、交易所巨头及独立第三方都有参与其中。其中 Coinbase、Binance 的战略入局极大地提高了 Staking 竞争门槛,而钱包类服务商主要有 Hashquark、Cobo、Wetez 等。

Staking 本质是一个“以币生币”的业务,Staking 币本位收益率 = 通胀率 / 质押率,但如果以法币本位计价,币价本身的波动会极大地影响 Staking 法币收益率,所以选择合适进场时间更为重要。2020 展望:我们理解 Staking 本身是一个 PoS 网络的基础设施,核心在于维护网络的安全有效运行,随着明年 Polkadot、Dfinity 等主网上线包括 ETH2.0 的升级,我们预测 Staking 网络价值会持续增加。

在相当长的一段时间内,PoW 与 PoS 共识将和平共存,而对于选择 PoS 网络建设参与投资 Staking 业务的投资者来说,选择优质的标的资产更为重要。而对于 Staking 的服务商,相对于目前的 Staking 体量来说,这个赛道的参与方过于拥挤,我们预测在 2020 年会大浪淘沙,只有资金实力雄厚有着用户流量优势的 5-10 家服务商才能最终活下来,我们预期 Staking 最终也会像 PoW 矿业玩家一样走向相对集中化。 稳定币的混战

稳定币的混战

2019 注定是稳定币混乱而精彩的一年,除了稳定币的先行者 USDT 和今年大放异彩的 Facebook 所要发行的 Libra。我们还看到了很多其他稳定币玩家正在跑步入场。这里有传统金融机构基于联盟链发行的中心化稳定币,代表性的是摩根大通发行的 JPMcoin,有很多交易所发行的中心化稳定币,诸如 OKEx 的 USDK, Huobi 发行的 HUSD,Binance 发行的 BUSDT,此外,还有很多小众类似 DAI 的抵押数字资产的稳定币正在开发的路上。 在稳定币市场中,USDT 几乎是垄断性的存在,即使 USDT 的发行公司 Tether 在今年经历美国纽约州的涉嫌违规运营的指控后,USDT 的市场表现依然亮眼,Tether 俨然成为加密货币世界的「央行」,USDT 成为数字货币世界的「美元」, 被广泛用于各种交易场景,现在,USDT 每日交易量已经远超 BTC 交易量,USDT 的市值依然占据加密资产交易市场 80% 以上,交易量占到所有稳定币交易对的 95% 的比例,USDT24 小时的交易量也稳定超越 BTC 跃居交易对第一。 USDT 的重新崛起,ERC-20 功不可没,以下图来看,ERC-20 USDT 在今年 8 月份超越 OmniUSDT 链上交易量。

USDT 的重新崛起,ERC-20 功不可没,以下图来看,ERC-20 USDT 在今年 8 月份超越 OmniUSDT 链上交易量。

USDT 的市值从年初的 18.76 亿美金增长到年底的 42 亿,增长率达到 1.2 倍,远远超过其他四大稳定币的增长率,而 DAI 甚至出现了负增长(-40%)。

2020 展望:谁能成为下一个撼动 USDT 霸主地位的稳定币?以目前的稳定币的发展形势来看,任何一个挑战者都不会容易,我们预测 2020 年 USDT 有望跃居市值前三。而除去 USDT 外,USDC 或是一个有力的接替者。此外,如果跳出目前的稳定币格局来看,以 Facebook 发行的 Libra 或是央行 DCEP 的发行或是稳定币市场的一个未知的变量。

挖矿的主流化

挖矿的主流化

2019 年 11 月 21 日,矿机生产商嘉楠耘智成功在美国纳斯达克上市,成为第一支在美股上市的区块链概念公司。嘉楠耘智的上市意味着区块链技术和 BTC 被主流金融市场的接受程度越来越高,挖矿行业也进入了新的纪元。而在发改委 11 月份所公布了《产业结构调整指导目录(2019 年本)》中,原在第一次征求意见稿中、处于淘汰产业的的「虚拟货币挖矿」已被删除,BTC 挖矿进入主流化。 BTC 算力是整个加密资产市场的稳定剂,Coinshares 最新的一份报告揭示,BTC 矿工在 2018 年得到了 55 亿美元的区块奖励,其中 52 亿是 Coinbase 奖励,2.84 亿来自 BTC 转账交易费用,报告预测 2019 年的区块奖励将达到 54 亿美元。报告还显示 BTC 算力中来自中国矿工的算力占比达到 66%,这得益于全球最顶尖的 BTC 矿机厂商都来自于中国。 算力增长似乎是个不可逆转的趋势?如果我们把时间拉长来看,发现在过去的十年中,除了 2018 年的四季度的短暂时间外,算力无惧币价的调整,基本上一直处于净增长的态势。 2020 年 5 月,我们即将迎来 BTC 的第三次减半,面对收益的减半,挖矿是否还有利可图?特别是 BTC 价格会不会先期有所表现? 让我们先看一张图,算力与价格对比图

2020 年 5 月,我们即将迎来 BTC 的第三次减半,面对收益的减半,挖矿是否还有利可图?特别是 BTC 价格会不会先期有所表现? 让我们先看一张图,算力与价格对比图

BTC 价格从年初的 3800$ 到现在的 7200$,涨幅 89%BTC 的总算力从年初的 39E 到现在的 98E,涨幅 151%。 在 2019 年,算力增长是超过 BTC 价格涨幅,虽然在年中 6-7 月份时,价格涨幅超过了算力涨幅,而自下半年来,BTC 进入了下行通道,而算力依然在增长,直至 10 与中旬开始,因为丰水期期结束,算力增长才逐渐放缓,但仍在 12 月份创出 111E 的新高,这同时也印证了价格和算力是强相关,且价格变化要先行于算力变化,但在某一个时点,算力曲线与 BTC 价格曲线又会交叉相逢。2020 展望:我们无法预测 BTC 明年减半后的具体价位,但不容置疑的是,算力与价格存在极强的正相关,而算力曲线正如我们上图中所看到的会持续增长,这也是经济社会要向前发展的客观规律一样,拥有更强的算力及更低能耗的机器总会被生产出来,也吸引更多主流机构进场,从而带领整个产业继续向前发展,明年的 BTC 总算力将有可能达到 200E 左右。

并购潮的来临

我们对 2019 年区块链市场所发生的已公开并购活动做一总结,可以看到,2019 年整个市场发生了近 30 起收购案例,而 Token Data 的一份报告预测包括未公开收购信息,2019 年可能有 90-100 起,总金额预计 7 亿美金。 其中交易所作为行业内最有钱的金主,占了 50% 的比例,而首当其中是几大交易所 Coinbase、Binance、Kraken、OKEx。此外,公链项目方诸如 Tron、RSK 也是活跃的收购方。此外,诸如 Facebook、Go-Pay 等互联网公司也通过收购方式进入区块链市场,他们是区块链世界门口的野蛮人。

其中交易所作为行业内最有钱的金主,占了 50% 的比例,而首当其中是几大交易所 Coinbase、Binance、Kraken、OKEx。此外,公链项目方诸如 Tron、RSK 也是活跃的收购方。此外,诸如 Facebook、Go-Pay 等互联网公司也通过收购方式进入区块链市场,他们是区块链世界门口的野蛮人。 2020 展望:2019 年市场是一个先扬后抑的走势,随着 Facebook 等互联网巨头的进入,我们看到市场正逐渐进入一个资源整合的阶段,我们预测 2020 年会出现更多的互联网巨头进入这个市场,同时,交易所作为目前市场内最大的买家会继续通过收购技术、团队人才及赛道来维持自己的市场竞争力,这个趋势会一直保持。

2020 展望:2019 年市场是一个先扬后抑的走势,随着 Facebook 等互联网巨头的进入,我们看到市场正逐渐进入一个资源整合的阶段,我们预测 2020 年会出现更多的互联网巨头进入这个市场,同时,交易所作为目前市场内最大的买家会继续通过收购技术、团队人才及赛道来维持自己的市场竞争力,这个趋势会一直保持。

2020,我们的投资策略

一直以来,我们对于投资逻辑都是基于一个长期投资及产业思维的角度出发,具体来说,我们将坚持一种行之有效的全天候投资策略(β策略+α策略+VC/PE),具体如下图所示。

*β策略:**我们将努力夯实我们投资组合中的“基础资产”,在目前阶段,BTC 仍是市场的贝塔,而大多数的传统机构仍将主要通过 BTC 及主流指数基金,包括托管信托产品来进入这个市场。β策略意味着我们拥有较高的流动性。

*α策略:**我们一方面通过传统市场的金融工具包括期货、合约或者相关的量化策略实现“基础资产”的增值;另一方面,通过一些 Crypto-Native 的策略,包括广义挖矿,主题阿尔法,优选核心资产等方式实现投资组合价值的最大化。

*VC/PE 策略:**这主要通过早期阶段或成长阶段的 VC 投资实现投资收益最大化,当然也因为我们会承受相对较高程度的风险,我们也不排除在合适时间寻求优质资产标通过战略投资或并购形式实现投资收益最大化。

诚如之前的一篇文章 《No.86 | 区块链投资的下半场,机构正在跑步入场?》 中所述, 2020 年将是机构投资者需要为进入数字化交易资产世界做好充分准备的一年,而对于我们已投入其中的投资机构来说,这也会是一个充满机会、令人兴奋的一年,Ready? Go!

Howard Yuan 作者

Roy Wang 排版

内容仅供参考 不作为投资建议 风险自担

版权所有 未经允许 严禁转载

☟☟☟

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:分享区块链领域专业、前沿、有趣的内容

评论0条