DeFi 借贷协议 Aave 发展迅猛,首席执行官 Stani Kulechov 聊项目与其它借贷协议的不同之处、使用场景以及发展规划。

原文标题:《老树开花,三分钟了解 DeFi 借贷协议 Aave 最新进展》

受访者:Stani Kulechov,Aave 首席执行官

Aave 是一种去中心化的货币市场协议,用户可以使用它赚取存款利息或者借入资产。Aave 是开源协议,任何人都可以自由获取代码并在其上构建。最近,Aave 的市场规模超过了 7000 万美元。目前 Aave 支持 17 种不同的加密资产,其中 6 种是稳定币。

简单介绍下 Aave 背后的团队。

Aave 团队目前有 17 人,总部位于伦敦,在瑞士和欧洲各地也设有办事处以便远程工作。Aave 目前致力于拓展亚洲市场,正在招聘韩国和越南的社区经理。

Aave 最初是 ETHLend 的 P2P 借贷模型,为什么决定转向 pool-based 模型?

P2P 贷款模型中,借款人和贷款人可以分别设置自己的利率,期限,抵押品等参数,来创建贷款请求和贷款要约。在 ETHLend 中,如果他们条件相符,系统将自动匹配贷款要约和请求。

在 Aave 借贷池中,协议中存放的流动资金会自动分配给借款人,借款人可以通过抵押来迅速获得借款。这也为借款人的贷款期限提供了更多选择-只要抵押物保持在阈值以上,他们就可以随时还款。借贷池使用户更容易参与借贷。

我们了解到,Aave 将允许任何人用自己设置的参数参与借贷池,能详细说明一下吗?

是的,启动自己的池是我们多池策略的一部分。最开始,Aave 将启动几个池来开启多池生态系统。

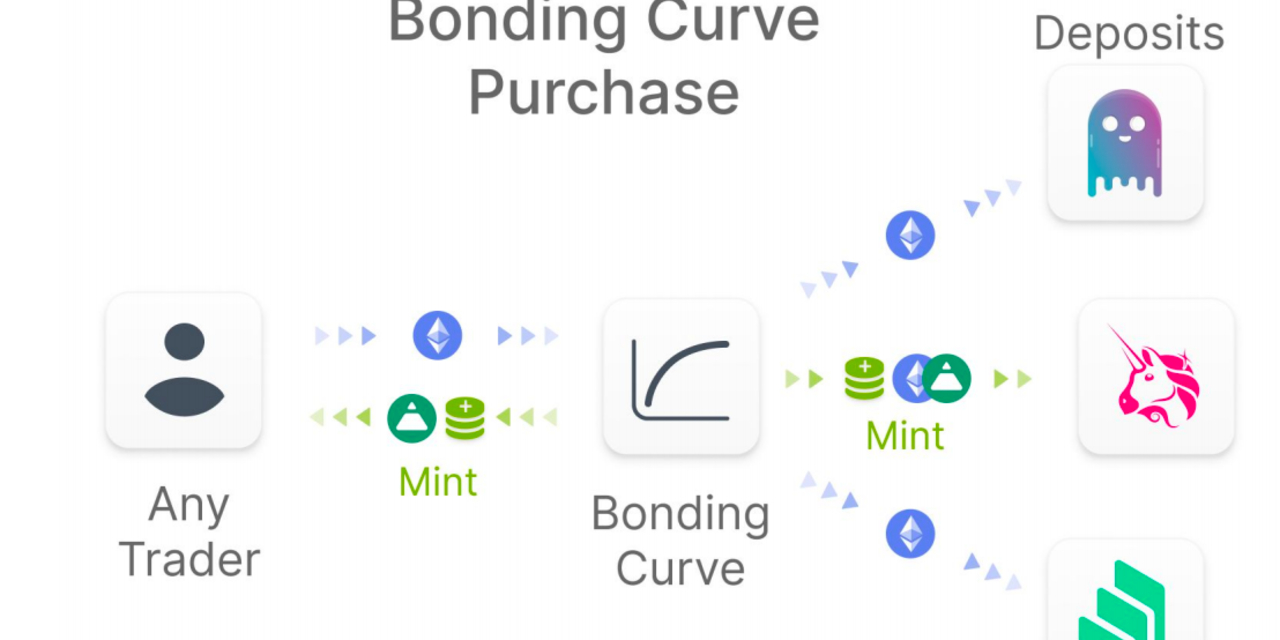

我们的第一个池是以 Uniswap 流动性提供者代币(Unitokens)为抵押的贷款池。这意味着 Uniswap 流动性提供者可以通过将其 Unitokens 作为 Aave 的抵押品来获得流动性杠杆。

本质上,Aave 将创造新的货币市场。每个货币市场都是为了从 DeFi 释放价值,并为存款人带来符合风险偏好的收益。例如,Aave 能够创建具有不同风险级别的池,每个池都吸引不同种类的流动资金。

LEND 将用于治理,并投票决定哪些池可以接入基于 LEND 的保险。流动性提供者可以使用其 aTokens 进行投票并管理他们的资金池。与当前的治理系统相比,用户将对如何处理其流动性拥有更大的发言权。

您能告诉我们更多有关 LEND 代币的信息吗?

LEND 代币将是 Aave 协议的治理代币。治理功能上线后,LEND 代币持有者将能够对协议更新进行投票并参与 Aave 协议生态系统治理。

我们正在探索将 LEND 代币用作新借贷池选择使用保险的治理投票。任何人都可以使用自己的资产和参数创建自己的贷款池,并且如果该池具有良好的风控意识,则可以选择接入基于 LEND 代币的保险系统。

LEND 持有者通过在一个池中质押 LEND 来确保协议的安全。在发生险情时,治理对其投票削减质押的 LEND。如果质押的 LEND 无法弥补损失,则将基于治理投票铸造 LEND 进行弥补。

该协议具有内置的 backstop 模块,Aave 社区成员可以在该模块中存入稳定币。当大幅削减或铸造新的 LEND 时,backstop 模块可以充当买方以确保 LEND 的市场价格,一旦购买,LEND 就会锁定一段时间。这样,任何拍卖的 LEND 都不会大量涌入市场,LEND 价格收到保护将给与 Aave 协议更多的稳定性。

Aave 与其他借贷协议最大的区别是什么?

Aave 一个重要功能是「Aave 计息代币」(也称为「aTokens」)。当您在 Aave 协议中存款时,您会收到相应数量的「 aToken」,它们与基础资产 1:1 挂钩。aTokens 直接在您的钱包中产生利息,因此您可以看到每秒余额的增长。所以您可以选择在任何以太坊地址接收此利息。

另一个很酷的功能是借款时的利率转换。这使您可以随时在稳定利率和浮动利率之间进行选择,从而始终获得最佳利率。例如,如果您最初选择的是浮动利率,但随后该利率急剧上升,则可以切换到稳定利率。我们还调整了利率模型,以填补浮动利率模型和稳定利率模型之间的空白,从而使新的稳定利率更具竞争力。

最受大家关注的功能是闪贷,它使开发人员无需任何资金抵押就可以借款。基本上,他们为任何开发人员提供与最富有的人相同的机会,如果不还贷交易就会简单地逆转,所以风险很低。闪贷可以用于 DeFi 中各种基础工具,而不仅仅是通过套利来赚钱。

到目前为止,闪贷都被用来做了什么?

闪贷主要用于套利。另一个用例是使用闪贷来偿还欠款,以避免清算罚款。

我最喜欢的例子是 DeFiSaver,它每天使用很多次闪贷。DeFi Saver 可让您在一个地方管理所有 DeFi 活动。它还可以让您设置一个自动自我清算程序,用闪贷来偿还债务,释放抵押品并出售部分抵押品来偿还 Aave 协议,从而避免清算处罚。

Aave 鲜为人知的用例有哪些?

Aave 被用作 DeFi 的核心构建块,每周都会发布新产品。例如,我们最近看到 Blazar 和 88mph 提供的利率交换和定期存款利率,它们都利用 Aave 来提供流动性。两种协议都是为了可以让您获取未来的部分利息。

有哪些可以给在 DeFi 上构建的人分享的经验?

我认为 Aave 的建立过程做得还不错,很重要一点是观察 DeFi 领域的其他主要参与者在做什么。许多人都提出了很棒的想法,因此我们从这些想法中汲取了灵感,并将其中一些进行改进然后纳入 Aave 协议中。

DeFi 的可组合性拓宽了生态系统,构建 Aave 时我最喜欢的一件事就是查看开发人员在这些工具之上构建的内容。我还想强调才审计和安全措施的重要性-Aave 非常重视这些审计,并且在实施诸如 Flash 贷款之类的新功能时,我们始终谨慎行事。

我们还希望将 DeFi 带给更多主流用户,因此保证界面人性化非常重要,并且我们花了很多时间根据社区的反馈来思考流程,测试和更改 UX / UI。

Aave 的市场规模迅速增长至约 7,000 万美元。关键是什么促进了采用?

首先是集成-我们已与 My Ether Wallet,DeFi Saver,Idle Finance,Zerion,Trustwallet 等集成。这有助于推动 Aave 协议的采用。有质量的集成使该协议可以被更多用户使用,从而吸引了更多的存款。

我们还有一个庞大的社区,可以迅速收到有关我们产品的反馈。Aave 拥有一支强大的团队,致力于为 DeFi 带来良好的用户体验。

未来 12 个月 Aave 的产品路线图是什么?2020 年最大的里程碑是什么?

在不久的将来,我们将看到 Aave 的多池功能。这意味着将存在具有不同贷款参数和风险特征的借贷池。我们认为,DeFi 的关键在于打包风险并将其提供给储户的能力。针对各种风险偏好提供不同的选择增加了流动性。第一个池将使用 Uniswap 流动性提供者代币作为抵押。

Aave 协议正在朝着完全去中心化的方向发展,未来治理权将掌握在用户手中。目前出现任何问题,还是我们自行管理协议,不过治理功能更新将很快实施。

来源链接:medium.com

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:找加密领域里的智慧和圣杯

评论0条