DeFi 代币作为对未来现金流的索取权或潜在索取权,以及由于授予效用、货币属性等而产生的结构性需求溢价,它是具有内在价值的。

原文标题:《理解新型资本形式:用三层模型分析 DeFi 协议代币价值流》

撰文:Jon Itzler,风险投资公司 Accomplice 研究员

过去 12 年,我们已经习惯了协议代币的说法,但是围绕它的基本构成,仍然存在着大量困惑。

我希望绝大多数协议代币将成为生产性资产。这仅仅意味着,与债券、企业、农场等一样,协议代币会授予现金流收益权。

图:试图推断协议代币的组成

图:试图推断协议代币的组成

就目前而言,协议现金流仍然相对较小,但一种生产性资产的内在价值是其可产生的所有未来现金的总和,然后贴现在现价上。

但是,我们不能像传统形式的生产资本那样简单地分析协议代币。首先,协议将现金流直接分配给不同的市场参与者集,并在这些参与者之间重新分配未来现金流的份额。

代币还可以授予访问不同形式的非现金流相关的效用,甚至可被社会接受为商品货币。有时,这些额外的需求压力是可量化的,但通常,我们只能定性地对它们进行推理。对于广泛集成的 DeFi 协议,在它们迁移到二层(Layer 2)项目,或者在分叉选择期间,治理能够值多少?

结合来看,协议代币作为对未来现金流的索取权或潜在索取权,以及由于授予效用、货币属性等而产生的结构性需求溢价,它是具有内在价值的。

为了更好地地理解协议代币作为一种新颖的资本形式,这值得我们研究一下可量化价值的部分:现金流。

链上现金流

考虑协议价值流的一种简单方法是使用三层模型。

图:Uniswap 三层价值流

图:Uniswap 三层价值流

第 1 层:协议促进了一定数量的金额总量

对于比特币或以太坊这样的一层网络,这是传输交易的总价值,对于 DEX 来说,这是交易量,而对于借贷协议来说,这是未偿贷款总额。

它只是对某一特定服务需求的总美元价值的衡量。

第 2 层:协议通过向用户收取成本,将总促进量的一部分捕获为收入流,我将其称为协议收入

这种收入流产生的方式,在很大程度上取决于给定市场的结构,以及给定协议的费用结构。在借贷市场,复利产生的利息收入是未偿还借款总额和现行利率的函数,而与借款周转率无关。

Uniswap 0.3%的协议费用与交易量成正比,而 0x 产生的费用是交易频率与以太坊 gas 价格的一个函数确定的,它基本上与交易量无关。

总交易量和费用收入之间可能存在这种脱节,这就是为什么我们不能仅依靠协议收入来查看全部情况的原因。比如说,一家 DEX 的月交易量达到了 1 亿美元,但它有可能不向用户收取交易费用,显然,它未来产生现金流的潜力会大于 0。

Maker 最近的协议收入很低,因为大多数抵押品类型的稳定费为 0%,但是来自 4.2 亿美元原始抵押资金的潜在现金流却很高。

第 3 层:协议划分总收入流,并将其分配给市场中的各个参与者群体

由于协议收入份额直接分配给了市场参与者,而不是单个利润最大化的实体,因此经常会有人拿合作社来类比协议。这就是为什么没有一个简单的方法来定义一个全面的「收益」指标——协议的利益相关者比企业的股东更加多元化。

协议收入分配

对分配协议收入的四类参与者进行分类是有意义的:

- 任意供应方参与者(LP、贷方、矿工,keeper/ 清算人);

- 任意需求方参与者(DSR 存款人、Nexus Mutual 索赔人);

- 拥有代币的供应方参与者(PoS 验证者、0x MM、Keep 签名者);

- 代币拥有者;

如果将收益分成分配给最后两类参与者之一,则协议代币是一种生产性资产。也就是说,代币本身,或代币与某些服务相结合,授予持有者对未来现金流的索取权。

今天比较常见的是,协议会将 100% 的收入分配给「任意」的供应方参与者,在这种情况下,提供服务不需要原生代币,收入份额也不会根据服务提供商持有 / 质押原生代币进行分配。在 DeFi 协议中,这种服务通常是某种形式的流动性提供。比如 Balancer 和 Uniswap V2 中的 LP 分配了全部协议收入。

大多数 PoW 链具有类似的动态,其中所有费用收入均分配给不拥有代币的供应方:矿工。我们可以将比特币矿机视为挖矿硬件形式的未来 BTC 的「staking」优惠券,这就是为什么 BTC 不会被归类为生产性资产的原因。挖矿硬件享受到了 100%的协议收入,而不是代币本身。

图:各大 DeFi 协议 6 个月(2-8 月份)的收入和分配情况

图:各大 DeFi 协议 6 个月(2-8 月份)的收入和分配情况

对于作为生产性资产的代币,最常见的模式是将协议收入的一部分作为红利支付给代币所有者。Buy & burn (买 & 燃烧)机制,就像股票回购,在经济上等同于获得股息并用它来购买更多的股票。而当代币与协议收入一起烧掉时,有效红利将支付给所有代币持有者。

Staking 奖励是股息的另一种形式,与 buy&burn; 模式不同,这种股息只支付给代币持有者,而参与者还额外提供了一种供应方服务:通过质押原生资产来锁定资本。

获得 buy & burn 股息资本的隐含收益率是协议收入支付 / 总供应 *价格,但在 Staking 奖励的情况下,则计算将转换为已支付的协议收入 / 质押供应*价格。

未来现金流的动态再分配

尚未存在的以太坊 2.0 经济,可帮助我们说明两种红利同时存在的情况。需要注意的是,诸如区块奖励之类的补贴并不是生产性现金流,相反,它是代表了从现有持有者到补贴接收者的未来现金流的一种稀释。

在第 1 层特定情况下,原生资产既具有生产性,又保持着较大的货币溢价,则发行介于铸币税和稀释之间。

图:以太坊 2.0 现金流分配

图:以太坊 2.0 现金流分配

假设我们成功实施了 EIP-1559 以及以太坊 2.0,那么以太币(ETH)将向生产性资产过渡(这更广泛地适用于 PoS 链的所有原生资产)。验证者和委托验证者的质押者,都是上述参与者集中的成员,而在这里,代币所有权是执行供应方服务所必需的。

Staking 奖励(「tip」)的费用收入作为股息支付,由于存在委托费,委托质押者可能会比验证者获得的份额略少。在 EIP-1559 中,因为 BASEFEE 的存在,一部分 ETH 会被燃烧掉,这是另一种形式的股息,而它是支付给所有代币持有者的。而验证者和委托质押者有效地「叠加」了这两种形式的红利,他们收到了:

- 燃烧费收入,其中资本收益率与总代币供应的所有权百分比成比例;

- 费用收入奖励给质押者,其中资本收益与所投入的总代币的所有权比例成正比;

结合考虑这些协议的收入分配动态,我们看到了一些非常有趣的事情:未来现金流的分配在参与者类别之间按其对协议的重要性,进行了计算上的重新平衡。

- 验证者;

- 委托质押者;

- 代币持有者;

股息模型的问题

确定性地将协议收入作为对代币所有者或拥有代币的供应方参与者的红利,存在着两个问题。巴菲特解释了第一个,它适用于 buy & burn 模型:

「当公司的股票以保守计算的内在价值折扣出售时,回购对公司来说是明智的……但不要忘记:在回购决策中,价格是最重要的。当购买高于内在价值时,价值就会被破坏。」[2] 简单地说,当资产便宜的时候 buy & burn 是有道理的,而当资产变贵时,那就不是那么一回事了。使用协议收入回购在上个月刚刚暴涨 10000%的代币,可能不是分配盈余现金流的最有效方法。

从历史上看,Maker 是短凸性(short convexity)的,当其代币便宜时会稀释所有者(MKR flops),而在更昂贵的水平时会增加未来现金流(MKR flips)的份额。

派发股息的另一个问题是,你会失去企业在对保留收益进行再投资的能力方面,所表现出的自然复合效应。

更优化的模型

「设计正确、有效的费用流分配可通过给用户直接的经济激励,来进一步巩固网络效应,从而产生更多的防御能力,这反过来又加强了费用流的可行性。」[3] 最佳的代币模型是:

- 激励所有协议参与者履行其既定角色(即供应方收入),同时最小化用户成本;

- 激励所有协议参与者拥有一个单一的资本工具,以作为统一的上行激励;

- 按重要性将未来现金流的所有权重新分配给参与者;

- 在完成 a、b 和 c 之后,最大限度地提高留存现金流分配的有效性;

从上面的以太坊 2.0 图表中可以看出,大多数协议尚未解决可持续的开发者资金问题(这是一组至关重要的供应方参与者),但关于最后两点的迭代可以作为解决方案。

我们看到了另一种模式 —— Compound 的储备金,协议保留盈余收入作为可管理的链上资产负债表。

图:按资产计的 Compound 储备美元

图:按资产计的 Compound 储备美元

储备金可以不断地借出,以提高真正贷款人的利息。

这就形成了 Compound 的护城河,使反馈回路向前传播,最终导致产生了更多的储备金。通过治理,COMP 已授予了对储备金的有效索取权,所以问题就变成了:当你可以让留存现金流累积到链上资产负债表并继续复合时,为什么要派息呢?

储备金首先是作为一种协议内保险缓冲机制,但理论上它可以用于其他方面。可以通过治理来确定一些安全边际,以攫取超额储备金,并在价格处于有利的低位时将其拍卖,作为 buy & burn 股息。

储备金也可以作为一个协议金库,在计算上按照对积极贡献者、投票者和委托者的重要性进行重平衡。

稀释作为 funding & 现金流的扩大

协议需要激励更广泛的协议产品,包括开发、管理角色和保险。与支付股息相比,对这些需求的分配,可以很好地促进长期资本回报率的提高。

这可以通过分配现有现金流,或分配留存的协议资金来实现,但也可以通过在发行时稀释未来现金流来实现。

通过 flop 拍卖发行 MKR 是一种模型,其中稀释被用作有效的无限制保险保障(limitless insurance backstop)[4]。奖励协议升级贡献者的 Tezos 发行,是稀释作为 funding 的另一个潜在案例。可以想象,如果 Compound 治理者认为有益的话,他们也会添加一些类似的东西。

流动性挖矿使用稀释作为补贴供应方流动性,以及最终增加需求方量(回到 3 层结构)的一种手段。短期内,流动性挖矿在刺激需求方指标方面发挥了巨大作用,但其粘性究竟有多大,目前还没有定论。

图:Compound 每日协议收入

图:Compound 每日协议收入

流动性挖矿作为一种增长战略,让我想起了 60 年代和 70 年代 Teledyne 首席执行官 Henry Singleton 的故事。在 8 年的时间里,在 Teledyne 股价很高的时候,他购买了 130 家公司,其中除了 2 家公司,其他都是他用其自己的股票来完成的,而下面就是在那段时期他获得的回报。

图:发行狂潮期间 Singleton 获得的回报

图:发行狂潮期间 Singleton 获得的回报

然后,Singleton 突然改变了方向。在接下来的 12 年里,他以便宜的倍数回购了 90% 以上的流通股。类似于通过收购扩大销售,流动性挖矿使用稀释来购买需求方的量。

从长期来看,协议可通过补贴发行,将未来的增长带到当前,然后最终捕获扩大后价值流的一部分。

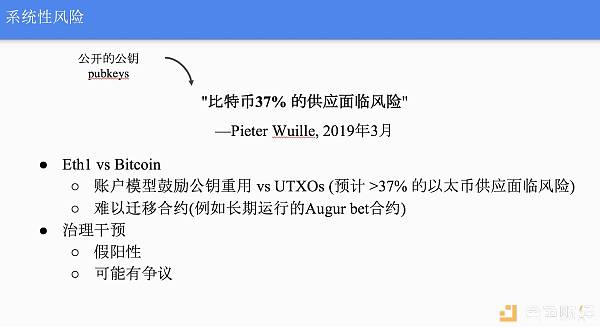

对现在和未来的思考

现在要么是讨论基本面最好的时候,要么是最糟糕的时候。而最近的一些动态可以从现金流的角度来描述。

牛市估值的确只能归因于投机性溢价,但在这段时间里,现金流也历史性地增长了几个数量级。上一个周期是关于比特币和以太坊的手续费收入,有证据表明这种情况将会重复,但我们也看到了 DEX 交易量、借贷量等出现了大规模的增长。

值得警惕的是前瞻性的「P/E」或「P/S」率。

它们可作为衡量价格与当前现金流的有用指标,但不能作为历史价格便宜的信号。根据时间线,以太币的价格 / 前瞻性费用收入比在 ETH 最贵的时候已经触底。Price / Trailing 365 天费用收入,往往是一个更合理的廉价信号。

图:以太币价格 / 费用收入比 —— Trailing 365 天

图:以太币价格 / 费用收入比 —— Trailing 365 天

当资产从第 0 天开始以较大的投机溢价交易时,补贴恰好在很大程度上超过了所有其他收益率,而且正如我们所知,流动性挖矿可以使需求方指标大大增加(可能是合法的,也可能不是)。

我们还发现,由于低流动性及追逐这些收益的需求,资产中反映了实时的「抵押品溢价」,例子包括所有 YAM 可挖矿资产等。这是代币的又一个示例,它与传统的资本形式(如股票)非常不同。

除了作为生产性资产的价值外,代币还可能表现出暂时性或永久性的需求溢价,其中之一就是依赖于 farming 抵押品的收益。

感谢 Ash Egan、Teo Leibowtiz、Dan Elitzer、Hasu、Henry Hyvärinen、Henry Harder、Will Price 以及 Liam Kovatch 提供的反馈和意见。

相关资料

- Charlie Noyes on computational equity

- Buybackquotes

- Crypto’s Business Model is Familiar. What Isn’t is Who Benefits

- Tom Schmidt on the two token schools

- The Outsiders: Eight Unconventional CEOs and Their Radically Rational Blueprint for Success

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:专业性+洞察力的中文区块链媒体,致力于探索Web 3.0前瞻内容和深度解读。

评论0条