在题为《DeFi:除了乐高还能是什么?》的演讲中,巴比特、比原链创始人长铗提到,基于以太坊的 DeFi 存在三个局限,即协议间的耦合风险、协议标准的不统一以及以太坊网络带宽和经济带宽的局限性。相比之下,MOV 协议通过引入工程思维建立 DeFi 协议簇、交叉跨链、主侧架构、支持多元资产和交易即转账这五大创新,使其成为了 DeFi 的下一可能。__此外,长铗还特别提到了 MOV 的另一项创新超导兑换——一种 CFMM 做市商协议。相对于当前大火的 Curve,超导兑换具备更高的拓展性,引入了预言机保护机制,同时添加了交易滑点的保护。以下是演讲全文。

大家好,很高兴给大家做这样一个分享,我今天分享的主题是“DeFi:除了乐高还能是什么?”DeFi 可以说是当前最炙手可热的一个词。我认为 DeFi 的兴起是有一个背景的,即按照两个阶段论。

从两个三阶段论看 DeFi 兴起

第一个阶段论就是区块链的一个三阶段论。前两个阶段是没有争议的:第一个阶段是 2009 年以比特币为代表的数字货币时代;第二个阶段是以太坊为代表的通过区块链发行数字资产的一个时代;第三个阶段存在一些争议。有些人认为应该是通过区块链来发行现实资产的阶段。这个阶段需要中心化权力机构的授权或者是确权的过程,所以特别的漫长,时间点也是一推再推。从 2018 年说是资产上链的落地元年一直说到 2019,甚至是现在,现实资产上链也还是迟迟没有落地。今年,我认为资产上链可能会是另外一种形式,即通过区块链发行合成资产来映射现实资产的 DeFi 时代。这是区块链的一个三阶段。

另外还有一个三阶段论——资产的三阶段论(图 1)。这个三阶段论是由肖风老师率先提出的。他认为资产的演进也可以分为三个阶段。第一个阶段就是资产的权益化、资产确权。资产确权以后就可以整体转让。所以这样的阶段有点像是资产的固态阶段;第二个阶段就是资产的证券化。资产证券化以后可拆分转让,流动性就更强了,有点像是资产的液态阶段;第三个阶段就是资产区块链化,即所谓的资产上链。资产上链以后就可以无限拆分转让了,流动性会更强,所以有点像是资产的气态。

(图 1:资产三阶段)

相对于液态阶段,怎么理解气态呢?我们知道液体需要一个容器,这个容器(就相当于)资产平台。金融平台资产交易流转还是受限于平台。资产上链以后,就不再局限于平台了。用户可以通过公(钥)、私钥来完成资产的确权。所以完全不再受限于任何平台,就有点像是空气弥漫在我们整个物理的空间,我觉得这个比喻是很形象的。DeFi 正好印证了资产三阶段的最后一个阶段。

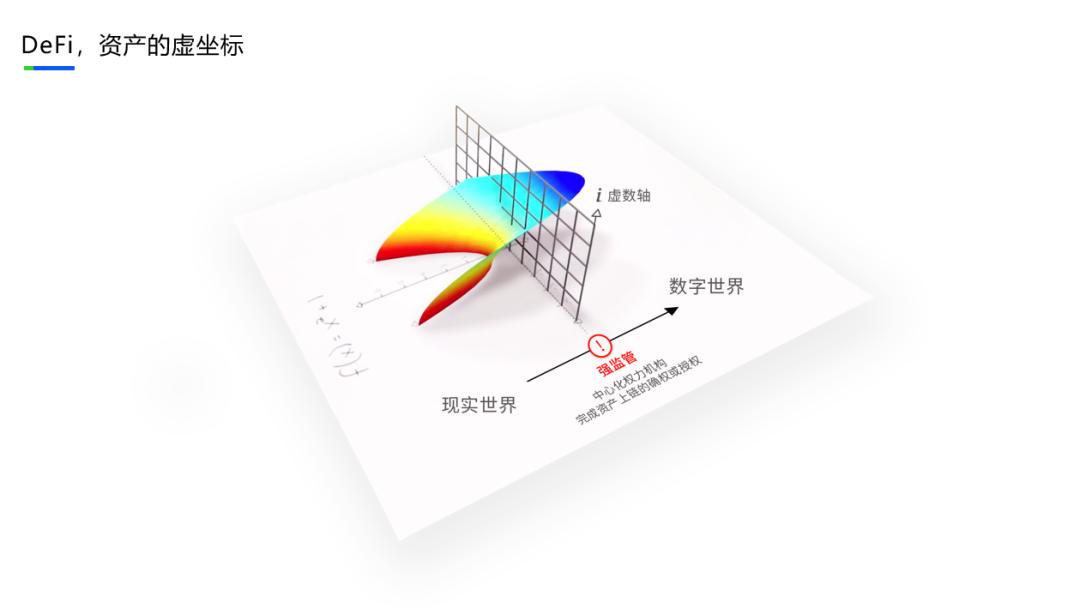

对于 DeFi 的兴起,我还有一个比喻。DeFi 有点像是发现的资产的虚坐标。为什么这么说呢?因为刚刚说的,通过抵押数字资产来合成资产,并通过预言机锚定现实资产的方式,其实并不是真实资产上链,而是通过抵押资产来合成的。所以它看起来很虚,但是又很真实。有点像是数学界引入了虚数以后就使得我们可以在复平面操作复变函数。而且虚数这个数学工具也非常的高效,非常有用。

DeFi 也是一样的。就像这张图,过去,资产要从现实世界进入到数字世界,这中间是有一道栅栏的。也就是需要权力机构的确权或者授权,显然这个是很困难的,因为这是一个强监管的环境。引入虚坐标以后,我们发现资产上链这个函数果然是可以在数字世界中映射的。所以这样的一种资产上链方式比较简单,同时也相对没有法律的风险,因为不涉及真实资产的交割,也不涉及法币,也不需要有中心化权力机构的授权。所以我认为 DeFi 有点像是发现的资产的虚数(图 2)。

(图 2:资产虚坐标)

以太坊 DeFi 的三大局限

当前我们业界谈论 DeFi 第一时间都会想到以太坊,甚至只谈论以太坊,好像以太坊就代表着 DeFi 的全部,我认为(这种说法)不是很全面。

以太坊上的 DeFi 存在一些局限。第一个局限就是协议间的耦合风险。我们知道以太坊 DeFi 是通过搭积木的模式来组建的,它非常的灵活,但是这种方式也会带来协议的耦合风险。第二个局限就是协议的标准不统一。第三个就 DeFi 受限于以太坊的经济带宽和网络带宽。

首先我们来看协议间的耦合风险。其中最大的风险,当然是闪电贷的风险。闪电贷可以在一个交易区块时间内完成借出和偿还。整个过程不需要抵押,这使得所有的 DeFi 协议都面临着在一个区块时间内——大概 15 秒之内——0 成本攻击的风险。而且这种风险无法通过打补丁的方式来弥补。协议开发者只能通过小心翼翼地规避来绕开这样一个陷阱。

最近就发生了这样的攻击事件。Balancer 遭遇了闪电贷攻击。黑客几乎提光了所有的 STA,获利 50 多万美元。

第二点在于,以太坊上的 DeFi 是不同的开发者设计的。所以不同的协议之间可能会存在商业模式的冲突。这也会导致潜在的一些套利空间。交易者可以在协议之间反复的套利。其实我们知道,凡是有套利机会的市场,都不是一个完全有效的市场。因此,乐高式的协议组合一方面带来了灵活性,另一方面其实是黑客和套利者的天堂。黑客和套利者赚了大量的钱,承受成本(亏损)的就是普通用户。

协议的标准不统一分为两点。第一个是资产的标准不统一,存在假币攻击的风险。一些项目可能要发平台币或者说治理代币。它的代币还没上,可能就有一些山寨币鱼龙混珠。不清楚情况的用户,如果买了这些山寨币,很可能会带来巨大的资金损失。第二个就是协议标准兼容性问题。Uniswap 和 Lendf 这两个平台都曾经因为 ERC-777 标准的兼容性问题发生过严重的丢币的一些事件。

第三点就是受限于以太坊的网络带宽。以太坊的吞吐量和速度都存在比较大的瓶颈。尤其是 3·12 期间 MakerDAO 抵押清算的事故,导致很多 Dai 的借币者承受了了巨大的资金损失。

CeFi 的运行时间都是纳秒级的。以太坊 DeFi 的运行时间单位可以认为是一个区块时间,大概 15 秒左右。两者之间的差距还是比较大的。很多对时间比较敏感的 DeFi 协议无法在以太坊部署。

以太坊网络的拥堵也会导致 Gas 费用的高昂。一笔以太坊交易可能需要几美元的成本。这些成本是普通交易者是很难承担的。以太坊的交易手续费甚至已经超过了比特币的交易手续费。随着以太坊的 Gas 费用的上涨,排名前 5 的以太坊游戏 Dapp 的日活直线下降(图 3)。Gas 费用的上涨只对矿工有利,对生态中的其他所有人都是不利的。

(图 3:以太坊 Gas 上涨导致游戏 Dapp 日活下降)

还有就是受限于以太坊的经济带宽。现在 DeFi 市场已经铆定了接近 10 亿美元的价值,2.25% 的以太坊已经被锁定了。目前 DeFi 的市值是 65 亿美元。以太坊本身的市值是 260 亿美元。也就是说,DeFi 的市值加上稳定币的市值,已经占到以太坊市值的一半左右。所以现在已经有一点头重脚轻的感觉。以太坊的经济带宽已经无法满足 DeFi 高速发展的需求。当然以太坊现在也在通过跨链来接入比特币或其他的一些资产来解决这个问题。

MOV:DeFi 的下一个可能

接下来我要介绍比原团队提出的 MOV 协议,可能是实现 DeFi 的另外一种可能。MOV 协议跟以太坊的 DeFi 还是非常不一样的。我们主要有以下的五点优势:

1. MOV 协议的五大优势

第一个就是我们用工程思维来构建 DeFi 协议簇。工程思维就是规则化、标准化、流程化;第二个就是我们提出交叉跨链的思想,来实现两条链的资产互通,合并经济带宽。第三个就是我们独创的主侧架构。主链负责资产发行,侧链负责交易效率兼顾去中心化和效率。第四个我们是支持多元资产,将比特币和莱特币等主流资产引入 DeFi。第五个就是提出交易即转账的概念,专门为 DeFi 设计的 BUTXO 架构。

首先我来介绍 DeFi 协议簇(图 4),就是 Bytom 上的 DeFi 协议簇。有一个通俗的说法,叫做 MOV 宇宙,其实就是一个三维坐标。我们来看这个坐标横坐标,对应的是交易赛道,纵坐标对应的就是借贷,斜坐标就对应的是衍生品。这三个坐标分别对应的是 DeFi 的三个赛道。

(图 4:MOV 宇宙:DeFi 协议簇)

我们先看交易赛道。右边代表主动交易,反方向代表被动交易,原点是预言机。离原点越远,其实就意味着流动性的损失是越高的。那么在这个区间,我们可以设计储备池的交易或者说储备池兑换协议。在离预言机更近的区间,也就是流动性损失更小的区间,是可以设计订单簿兑换协议的。

相应的,在借贷坐标上,在距离预言机越近的利率比较低的区间,我们可以设计订单簿的借贷协议。在离预言机比较远的高利率区间,我们可以设计储备池的借贷协议。

斜坐标往上的方向代表的是稳定性。最稳定的当然是稳定币,其次就是黄金股票这样的一些合成资产。反方向就是反稳定性,或者说不稳定性,代表着期货期权、永续合约等杠杆资产。

MOV 宇宙是什么意思?其实我们是通过这样一个三维坐标系把三个赛道的协议整合起来,我们统一来设计。这样就可以提前规避它们相互冲突的风险。

我举个简单的例子。曾经我们提出一个想法就是设计一个抵押稳定币生成稳定币的协议。但是我们的想法是,稳定币本身就很稳定,通过抵押稳定币来生成稳定币的模式肯定能生成更稳定的稳定币。

单独来看这个协议是没有问题的,但是后来当我们设计储备池兑换协议的时候,就发现它们是有冲突的。因为我们推出的储备池兑换是针对稳定币兑换的场景,储备池兑换的一个优势就是交易磨损是很小的,这意味着用户其实是用稳定币来获得稳定币。用户不太愿意通过抵押稳定币来获得稳定币,因为他要支付稳定费。同时,他还要承担比较高的抵押率,比如像 MakerDao 就是 150% 的抵押率。他不如直接就在储备池里面完成兑换,而且交易的损失又很小。所以如果第二个协议设计出来,第一个协议就没有存在价值了。这样的例子还有很多,所以我觉得统一设计协议簇还是有优势的。

简单来说,MOV 协议跟以太坊 DeFi 模式的最大区别可以总结为工程思维和乐高模式的区别。左边这个图(图 5)就是 MOV 宇宙,这是一个三维的体系。以太坊的 DeFi 协议更像是一个平行世界。

(图 5:DeFi 乐高模式 VS MOV 工程思维)

我用架空世界来做比喻。这就好比文学创作。小说创作架空世界需要提前设计好一套世界规则,然后让作者——其实就是外部开发者,基于统一的世界规则来开发协议,来创造故事。以太坊一开始就把笔交给了所有的作者,每个作者都可以创造出一套世界规则,这些世界规则之间有可能会冲突,这就是乐高模式跟工程思维的一个区别。

MOV 协议还有一个特点就是我们是建立在 layer 2 上。我们的 layer 2 基于 BBFT 共识算法,极限的 TPS 可达 16 万笔每秒,实测中也能到 2 万笔每秒,交易确认时间不到一秒。这样的交易效率是完全可以满足 DeFi 的需求的。

另外一个概念是我们提出了交易即转账的思想。什么叫交易即转账呢?在链上,其实交易就是交易,转账就是转账,这其实是两个事物。过去曾经有人提出比特币白皮书把 transaction 这个词翻译成交易是一个史诗级的错误。但是我回复他说,这个翻译其实没错,反而是有惊人的预见性。为什么?因为比特币上面不是只有一种资产,所以转账就是转账,交易就是交易。但是如果我们把比特币的 UTXO 模型拓展为 BUTXO 级多资产模型以后,交易和转账其实是同一种事物。

大家可以看这样一个图。地址一的资产 A 和 C 在一笔交易中转给了地址二(图 6-1)。地址二的资产 D 也转给了地址一(图 6-2)。这本身就是一个 transaction,但它同时也是一笔交易。所以交易和转账没有本质的区别。这也是为什么我们可以在 MOV 上实现磁力兑换的原因。因为我们是基于 BUTXO 的架构,可以很方便地实现链上撮合。交易跟转账几乎是一样的一个体验。

(图 6-1:交易即转账)

(图 6-2:交易即转账)

另外一个创新就是我们提出了交叉跨链。什么叫交叉跨链呢?(图 7)左边这个图就是普通跨链。A 链上的资产 a、b 通过去中心化网关在 B 链上映射生成资产 a’和资产 b’。这就是普通跨链,这个过程是单向的,B 链上的资产是并不能通过类似的过程跨入到 A 链。

(图 7:交叉跨链)

目前大部分跨链都是普通跨链,但 MOV 计划要支持交叉跨链。交叉跨链就是 A 链的资产 a 可以通过去中心化网关跨入 B 链,但是 B 链的资产 b 也可以通过去中心化网关跨入 A 链,生成资产 b。这意味着这两条链会有部分的资产重叠,也就是它们的经济带宽会合并。

所以 MOV 支持交叉跨链以后,首先以太坊上的资产是可以跨入到 MOV 上来的。同时 MOV 上的一些资产,比如说原生代币 BTM 还有 BTC、LTC 将来都可以在以太坊上映射 BBTC 和 BLTC,还有 BBTM,这就是交叉跨链。

2. 超导兑换:CFMM 协议创新

接下来我要介绍一个创新,我们最近推出了一个产品超导兑换,其实就是 CFMM 恒定函数做市商协议。我们知道 Curve 是最成功的 CFMM 协议。那么我们相对 Curve 来说,有什么创新呢?

第一个创新就是我们把客户的曲线拓展为曲面,左边这个图(图 8)其实是一个曲面,这个图是三维的,但是其实我们支持把三维拓展到更高维的——也就是我们的储备池是支持多种资产相互兑换的。我们的拓展性比 Curve 要强很多。

(图 8:超导兑换)

第二个创新就是我们引入了预言机保护机制,主要有两个保护机制。一个是对流动性提供者无偿损失的保护,另外一个就是对交易者滑点的保护。

第三个就是我们针对稳定币兑换的特性优化了我们的曲线,就是右边这个图(图 7)。我们曲面经过了精心的优化这使得我们的交易滑点损失非常小,在 50 万量级的储备池的规模之下,一次性兑换 20 万美元,滑点损失仅为千分之 2.9 不到千 3。这相对于中心化交易所都有优势,更不用说 DeFi 了。

那么接下来我介绍另外一个创新,就是我们率先推出了主侧的架构。我们知道区块链存在不可能三角理论,即去中心化、安全性、可拓展性,这三者是不可能同时共存的,一条链只能取其二,而不能取其三。

我们通过 layer 2 和 layer 1 的搭配,layer 1 采用 PoW 机制,也就是说,我们侧重的是去中心化和安全;layer 2 采用 DPoS 加 BBFT 的机制,我们侧重的是安全和效率。这样的话,我们其实是相对的平衡的去中心化、安全和效率。

MOV DeFi 哲学

基于这样一个架构也可以归纳出我们的 DeFi 哲学——可以总结为大教堂和集市模式(图 9)。但我们的主链侧重的是生态效应,侧链侧重的是网络效应。主链面向的开发人群主要是协议开发者,侧链开发人群主要是应用开发者。

(图 9:MOV DeFi 哲学)

从开发模式来看,主链是集市模式,也就是开源社区这种去中心化的开放社区;侧链主要是大教堂模式,这是因为 MOV 是需要统一设计 DeFi 协议,所以离不开大教堂模式。

从开放平台来看,主链是智能合约,侧链是应用商店。主链是非准入的,谁都可以来主链来发布资产和智能合约;侧链是准入的,我们只支持主流的得到社会认可的 Token。

我们主链采用 POW 机制,侧链采用的是 DPoS 加上 BBFT。主链的系统协议主要是 BUTXO 架构,多资产转账、延时转账、锁定即铸币、抵押即铸币等等,侧重的是资产的发行;侧链的系统协议主要就是 MOV 宇宙针对 DeFi 的三个坐标、三个赛道所涉及的一些磁力兑换、超导兑换、借贷、稳定币的这些协议,侧重的是资产的交易这一块。

主链的生态伙伴主要是矿工,侧链的生态伙伴主要是共识节点、联邦节点。

主链的侧重是安全去中心化,侧链侧重的是安全与效率。主链是 layer 1,侧链是 layer 2。

主链的经济模型是区块产生新币奖励,矿工打包交易,矿工获得交易手续费;侧链是共识节点,获得链上手续费和 DeFi 协议交易手续费。第二个就是联邦节点获得跨链手续费和 DeFi 协议交易手续费。

这就是 MOV 的 DeFi 哲学。

End

扫码关注~

你就是圈子里的 DeFi 大咖!

欢迎加入社群,与我们讨论如何参与更多 DeFi 项目、探索 DeFi 规则原理~

加入方式:扫码关注,后台点击【加入社群】

DeFi 之道公众号后台

回复“财富”获取 DeFi 热门项目白皮书合集 !

回复“研究”获取 DeFi 研究报告合集!

回复“论文”获取 DeFi 相关论文合集!

干货持续更新中,敬请关注……

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:专业性+洞察力的中文区块链媒体,致力于探索Web 3.0前瞻内容和深度解读。

评论0条