衍生品已经成为币圈交易所争相争夺的一块版图。不论是期权这种传统的复杂衍生品还是杠杆代币这种的币圈特色创新衍生品,对于大部分用户都比较新鲜。

这其中自然拥有着巨大的机会,交易所的机会在于流水,而用户的机会来自于初期因流动性不足导致的定价问题以及对于规则理解产生的一些钻漏洞机会。

说到衍生品创新,FTX 在国庆前放出了 MOVE 合约,一款能让用户下注波动率,不管对比特币看涨还是看跌都能两开花的投资品种。

本着任何衍生品都有其用武之地的原则,本文就对 MOVE 合约做一个科普、详解合约玩法,以及其作为交易工具的适用范围。

01

MOVE 基本介绍**

MOVE 合约是 FTX 出的一款双向期权合约,赌的是一天(北京时间早 8 点开始)内某一个币种(目前为比特币)价格波动的绝对值。

例如比特币昨日价格为 8000,今日交割时,交割价格变为了 8200,则不论其中价格经历了怎样的大额波动,最后交割价格就是 200 元。

其中买入方是做多波动的一方,如果当天以低于 200 元的价格买入,则交割时获得盈利,卖出方为做空波动一方,如果当天以高于 200 元卖出,则交割时获得盈利。

买卖双方损益简图:

假设前一日的比特币基准价格是 S,当前的比特币价格为 P,比特币交割价为 St, 当前的 MOVE 合约价格为 X,预计交割价格为 |P-S|,最终交割价格为 |St-S|。

买方损益示例:

买方成本为 X,

交割收益为 |St-S|。

最终收益为 |St-S|-X。

因此,

当 StS+X 时,买方收益为正。

当 S-X

最大亏损为-X,成本有限,收益无限。

由于 S 是已经确定的,所以 X 越小,对于买方越有利。

卖方损益示例图:

卖方和买方相反,净收益为 X-|St-S|。

当最终交割价 St 在 S-X 至 S+X 之间时,即 S-X

反之,当 StS+X 时,卖方则亏损。

卖方最大收益为 X,收益有限,损失无限。由于 S 固定,X 越高,对卖方越有利。

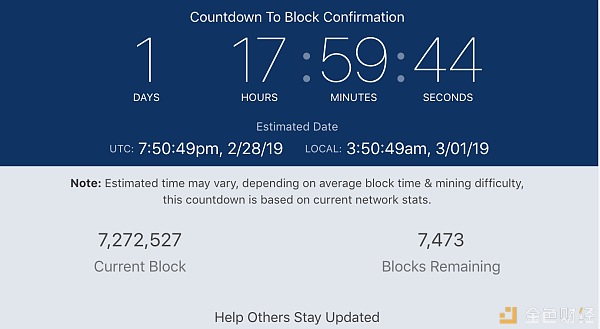

为更直观感受,交易界面如下图:

其中标记价格简单理解为现在的 MOVE 价格,押注价格为今天波动绝对值衡量的基准价格。预计交割价为指数价格减去押注价格的绝对值。

一些规则补充:

1、起始价和交割价格的确定是由前 1 小时的加权平均价,避免受到底层标的价格剧烈波动的影响。

2、MOVE 买方收益和期货类似:买卖 MOVE 合约都需要缴纳保证金,保证金要求大致和 1 个 BTC 期货合约所需的保证金相同。

即虽然可能 MOVE 合约才 100 美金,但是却要缴纳等值 1 个比特币的保证金,假设一个 BTC8500,可以开 10 倍杠杆,也需要 850 美金保证金才能买一个 MOVE 合约,当没有时间价值时,其收益基本和期货相同。

买 MOVE 并不能发挥认购期权的高赔率特性。这应该是和 FTX 合成 MOVE 背后的原理相关。

3、同时会有两个 move 合约,一个是当日的,一个是次日的。北京时间每天早上 8 点作为新的一日。

4、手续费较昂贵:手续费和开期货是一样的,例如 100 美金的 move 合约,也需要支付 8500*0.07%=5.95 美金的手续费。

以上是比较重要的,若想知道的更具体,还是需要去官网查阅:

02

MOVE 合约怎么玩**

1、和波动有关,和波动率无关:

不同于一般的期权,由于 MOVE 合约仅赌的是一天 BTC 波动,所以波动率是很难传导到价格上。

所以相对而言,期权中各类希腊字母对于 MOVE 合约的影响作用就很有限,主要矛盾即是绝对波动的变化情况。

2、时间价值的概念:

在传统期权中,时间价值就是权利金减去期权内涵价值后的剩余价值,时间越临近到期,时间价值越小,反之亦然。在 MOVE 中,由于只有一天期,可以把时间价值理解为(实际价格-预期交割价格),时间价值逐步衰减。

例如,某日早上 8 点 MOVE 价格为 200,由于早上 8 点价格是起始时间,预期交割的价格为 0,所以 MOVE 价格和预计交割价之间有着 200 元的价差,假设 BTC 价格没有太大的变化,则 MOVE 价格会逐渐下跌去靠近预计的交割价格。

上图是 9 月 27 日至 10 月 7 日,MOVE 时间价值衰减的曲线图。可以看到**时间价值随着时间的推移逐渐减少。**

在 MOVE 合约刚上线的那几天,BTC 波动较高,MOVE 合约的期初价格较高(普遍在 200 以上),并且时间衰减较慢(时间价值往往呈现线性下降的趋势)。而随着 BTC 波动下降以及用户对 MOVE 合于的理解加深,MOVE 合约的期初价值下移(普遍在 150 以下),并且时间价值往往半天就近乎衰减完。

3、卖方如何玩?

1)盈利来源:

卖方有两种盈利来源,一种是收取时间价值,另一种是绝对波动回落的收益。

对于时间价值而言,”X-|S-P|”越大,时间价值就越高。这部分目的卖方的目标就是将时间价值给吃掉。

而当时间价值处于低位时,做空 MOVE 实际上就是赌期货会反方向波动。

以 10 月 5 日的 MOVE 合约为例,相关价格变动如下图:

2)何时做卖方?

对于以赚取时间价值为目的的用户而言,X-S 越高,做卖方的潜在收益就越高,并且和 BTC 的价格波动敏感性低(delta 低),安全垫也就越高。所以 MOVE 当日合约开盘时以及次日合约高位时对于卖方而言都是比较好的时间点。

对于赚取波动回调的用户而言,和期货抢反弹或者高位做空的主观择时并没有实质性区别,但是需要注意的是此时必须 MOVE 合约价格也处于高位。

3)卖方如何做风控?

对于以赚取时间价值为目的的用户而言,由于最佳的做空位置是开盘时,所以最有利的情况便是预期交割价格维持低位,合约价格 X 不断向 0 逼近。但是随着 X 向 0 逼近,时间价值衰减的同时,其本身风险也在加剧。

所以作为卖方,既要考虑时间价值和风险积聚的平衡,又要考虑当波动绝对值快速上升时的风险。

4、买方如何玩?

1)盈利来源:

买方的盈利主要来自于波动绝对值增加。所以低时间价值是前提,预计交割价格和实际价格相差无几的时候,Delta 接近 1,MOVE 合约的价格波动基本上是和 BTC 价格同步。

但考虑到保证金的设计,做多 MOVE 无法像做末日期权那样有高赔率,并不适合风险偏好较高用户。

2)何时做买方?

不论如何,当 X 较小时作买方作买方更安全。

3)是追涨杀跌时期货良好的替代品:

因为当 BTC 大幅波动时,MOVE 价格基本上和 BTC 同步。然而期货上追高,若遇到行情诱多(诱空)急转直下的情况,期货追高会大幅亏损。而如果做多 MOVE,若价格下跌一定程度后,反而会减少亏损甚至赚钱。

举个实例:下图是 10 月 11 日的 BTC 价格、MOVE1011 价格以及 BTC 价格减去当日基准价的差值(即预期交割价)的对比。

BTC 最高上涨至 8800 上方,随后急转直下下跌至 8300 下方。

小 A 同时在比特币 8800 的位置追高了比特币期货和 MOVE1011 合约。在期货端,其最终浮亏了 500 美元左右。

而在 MOVE 合约端,8800 元对应的价格为 194,虽然比特币价格跳水时,其价格也从 194 跌至最低 134,但由于 MOVE1011 的基准价格为 8556,所以当 BTC 价格跳水至 8450 以下时,MOVE 合约的预期交割价格已经达到 100,加之时间价值,已经获得支撑。

随着 BTC 价格继续下跌,波动绝对值进一步扩大,到当天结束,在 BTC8800 最高点购入的 MOVE 合约反而能以 247 元进行交割,获利 54 美元。

对比追高期货亏损 500 美元,可见在极端行情下追涨杀跌,MOVE 合约是一个较好的替代选项。

03

一个策略的实践效果**

简单的卖方收时间价值策略

策略:开盘价卖出,到时间价值低于 50 的时候平仓

假设每笔买卖手续费为 0.09%,一次 taker, 一次 maker,并且不考虑到冲击成本。

周期:从 9 月 28 日至 10 月 13 日

回测情况

假设投入 10000 美金,考虑到资金使用效率,16 个交易日累计净盈利 183 美金,年化收益率为 41.2%。并且未考虑使用保证金的情况。

风险提示:仅根据历史数据作展示,并不代表未来能保持。并且样本量太小还无法,还无法完全揭示卖方的风险,也未考虑资金容量等因素。

04

MOVE 一些问题和改进的思考**

买方赔率不够:

也许是因为背后产品合成或者是风控设计地考量,和传统期权的认购方不同,MOVE 合约并未拥有高赔率的特性。

买卖双方需求错位难匹配:

由于没有高赔率,无法吸引“风险偏好”强的用户。在每日初期时间价值较高的交易时段,很难吸引买盘。而在时间价值处于低位的阶段,买卖双方的收益曲线更类似期货,并且对于买方还更有优势。所以该段时间对于卖方而言,吸引力大减。

从这点来看,MOVE 合约买卖双方的需求很难匹配的尴尬。从实际来看,成交额确实也并不大。

从这两点来看,FTX 的 MOVE 合约需要进一步更改机制,从而引入风险偏好更高的用户,来作为买卖双方匹配的粘合剂。而如何同时匹配买卖双方不同的交易需求,也是未来设计衍生品创新需要考虑的重要一环。

05

结语**

相信未来,数字货币衍生品创新还会层出不穷,盈利的方式越加复杂的情况下,传统赌单边的方法使得投机者的屁股已经越来越难和专业投资机构坐在一起。

所以在数字货币衍生品方兴未艾并且仍然有较大试错空间之际,及时进行研究是很有必要的。

风险警示:期货、远期汇率协议、期权和差价合约(OTC 交易)是杠杆产品,存在较高的风险,可能会导致亏损您的投入本金,可能并不适合每个人。请确认您完全了解这些产品交易涉及的风险,不要投入超出您的损失承受范围的资金。

周期系列文章

千年避险史 | 周期观察

新周期?比特币未来的四种可能 | 周期观察

市场、经济与周期(上)| 周期观察

市场、经济与周期(下)| 周期观察

庞氏研究系列文章

穿透庞氏的迷雾,寻找价值的曙光 | 庞氏研究

一文带你推演庞氏骗局的发展及生命周期 | 庞氏研究

模式币原理剖析及防范指南 | 庞氏研究

写在后面

X-Order 是一家致力于发现拓展秩序的投研机构,希望利用机器学习、区块链和通证经济,让微小的创新都可以被世界发现。

我们创造原创内容,并把内容翻译成英文送给国外的社群。现诚挚招募有相同兴趣的志愿者,和我们一起写文章和做翻译,有兴趣的小伙伴一定要让小助手知道啊!(小助手微信:DaiGuanXorder )

更多关于 X-Order 的信息

微信公众号:代观

Medium:https://medium.com/@xorder

X-Order

找寻有想法的你

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:X-Order是一家致力于发现拓展秩序的研究机构。 我们通过演化和复杂系统的视角研究拓展秩序,希望成为链接新经济与跨领域科学研究之间的桥梁

评论0条