原文标题:《暴跌给DeFi带来大考验,或预示以太坊、波卡等的多链格局的未来走向》

519大惨案你一定还历历在目,是个圈内人就很难忘记这一天,毕竟这是可以与312“齐名”的史诗级瀑布。

你可能也听说过XVS在519当天遭遇的尴尬,XVS遭遇了“史诗级”清算,而这场清算,本质上来说与519当天的暴跌几乎毫无关系。

事情是这样的,众所周知Venus是可以抵押XVS,借出BTC或者ETH等资产的抵押率为80%,而XVS的流动性相对于主流币其实差很多。某大户发现了这个“漏洞”,便有了如下神操作:

1.短时间内花了几千万美元,把XVS的价格从70美元拉倒140美元。

2.高位抵押XVS借出了四千个BTC和上万个ETH。

3.跑路。

4.任由XVS价格迅速下跌开始清算。

5.XVS由于流动性不够短时间内无法清算,给XVS平台造成了上亿美金的坏账。

据一位社区成员说,上百万个待清算的XVS低价挂在那,被清算人(大概率是机器人)花了十几个小时才慢慢买光。

于是引发了我们这样的思考:当前的多链宇宙下,是否每条链真的可以独立运行好一整套DeFi的金融体系?包括兑换,借代,稳定币,合成资产。

就目前的区块链现状而言,这个答案很有可能是“悬”。

01 无处不在的清算

清算是个平常你完全不会注意到的事情,因为确实不怎么发生。然而当极端行情来临之时,清算无处不在。

就拿DeFi基础四件套:兑换、借代、稳定币(这里特指Defi原生加密抵押型稳定货币,比如DAI,LUSD等)和合成资产来说。你会发现除了兑换,其他三个都有清算机制作为其核心组件。

简单来说,不清算,无DeFi。每次极端行情,像是312、519,也都相当于是一次各个项目的清算机制,乃至整个DeFi系统“健康程度”的一次大考。

各个平台的清算各不相同,比如MakerDAO是资产拍卖机制,Compound和AAVE是清算者直接以折扣价接管债务人的仓位机制,最近的稳定币新秀Liquity LUSD更是设置了三重清算(稳定池,债仓转移,全局清算)机制,有兴趣的朋友可以自行查阅,在这儿就不展开讲了。

然而无论是何种清算机制,都避不开这么基本三大步:

1.待清算资产打折。

2.清算人买走折扣价债务。

3.清算人卖出以折扣价买入的债务。

不难看出在整个清算系统之中,清算人这个角色,都是核心中的核心。

02 312 MakerDAO清算失败简易复盘

和矿工一样,清算人也是受到经济激励的一群人。毕竟清算资产是打折出售的,只要你抢到并在足够短的时间内卖掉,这就是一笔几乎稳赚不赔的买卖。

他们时时刻刻盯着MakerDAO、Compound、AAVE和Liquity等项目里面的符合清算条件,或是临近清算的资产,待到清算发生时便一窝蜂的冲上去。就像是一群秃鹫,盯着一只濒死的兔子,待到它倒下的那一刻,便看谁俯冲的更快,抓的更准了。

估计你不难想到,这种事情怎么可能会是人用肉眼盯着,肯定都是无数个写好的机器人程序,在那无时无刻不停的监控。

以太坊是个黑暗森林,里面不光有各路套利机器人暗中潜伏,还有各路清算机器人时刻待命,甚至许多清算机器人会用到闪电贷这种高级工具进行0风险清算 (拿自己的钱买入打折资产再试图原价卖出,在价格迅速滑落过程中是存在“入不敷出”风险的)。

那么312MakerDAO最后为什么会出现0元的价格赢得拍卖,从而累积了几百万坏账的情况呢?主要是因为当时ETH堵到Gas费用已经超过1000gwei(1 ETH = 10^9Gwei) ,这导致两个后果:

1.MakerDAO的拍卖机制里,最拥堵的是很多出价比0高的兑换因为Gas费用不够,从而没被打包。

2.更关键的是,很多清算机器人在那种超高Gas的情况下停了。这不难理解,机器人是逐利的,当Gas费用太高,超过了资产折扣价,或者说每次清算失败的Gas成本太高,那么许多机器人便会“停机”。

这与每次BTC价格下跌跌破许多矿机的“关机价”导致矿机关机一个道理。据说312那天MakerDAO的拍卖到最后只剩三个清算者参与竞标,每个人(or 机器人)都以0元的价格赢得过拍卖。

03 XVS暴露的清算深度问题

312暴露的是MakerDAO在ETH上遭遇的“清算人买走“折扣价债务”这一步的问题,519暴露的则是XVS在BSC上遭遇的“清算人卖出‘以折扣价买入的债务这一步的问题。

简单来说,就是当80美金的XVS打折到70被清算人买走,清算人却发现因为滑点以及深度的问题,量大的话再卖的时候只能卖到65,这就尴尬了……

这也是撸走XVS羊毛大户原本的算盘。在自己手里XVS够多,想要出货,市场深度承接不住自己“砸盘”的前提下,把XVS抵押给系统,相当于以最高价的80%(XVS的抵押率)卖出了手头所有的XVS,而接盘的则是所有清算者+无法清算所导致系统自身的坏账。

这引起了许多讨论,尤其是XVS作为一个流动性不那么好的资产,80%的抵押率是在太高了,这才引发了此次坏账事件,如果抵押率是50%,这些问题也许根本不会发生。

亦或者,只接受BTC、ETH这种高流动性资产做抵押,此类问题同样可以避免。那么问题来了,即便是只接受BTC,ETH这种高流动资产作为抵押,在多链宇宙的大环境下,清算是否会是问题呢?

04 多链宇宙下的清算与区块链终局

你看,清算人Or清算机器人本质是利益驱动的。

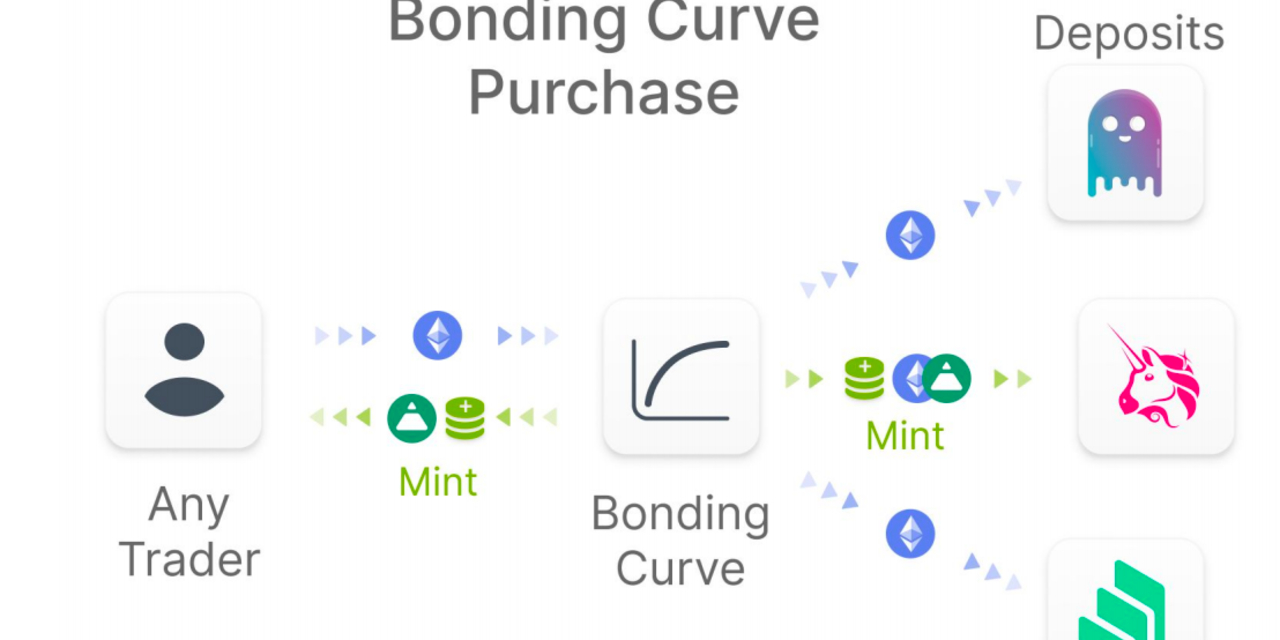

所以你需要保证在他买入折扣价被清算抵押品之后,可以立刻找到一个平台(通常来讲是Dex)以高于他买入价的价格卖出这些抵押品,保障清算人获利。

原先我们只有一个以太坊,我们有Uniswap,我们从来不担心WBTC、ETH和一些主流Defi币种的深度问题,所以Compound也好,MakerDAO、AAVE也罢,大家没担心过“清算人卖出‘以折扣价买入’的债务”这一步会有什么问题。

然而XVS的事件给我们提了一个醒,即便是只接受BTC和ETH的抵押,多链宇宙下,我们的BTC和ETH够么?

你看,我们现在已经有了ETH,EOS,TRX,BSC,HECO,Solana,Fantom,Cosmos,Polkadot,Avax……这些还都只是主链。

L2或者侧链,我们有Loopring,Xdai,Matic,刚刚Rollup家族上了Arbitrum,过俩月还有Optimism,再过几个月不出意外我们还会看到ZkSync,Startware,Aztec……

貌似我还没有算一些冷门的主链譬如Waves,Ada,老一代的NEO,量子,IOST等等……

如果我们认为区块链的终局,或者说至少近几年会是这样一个群雄割据的多链宇宙的话。

你觉得,每一条链上跑齐DeFi四大件:兑换、借代、稳定币、合成资产的可能性有多大?单就清算而言,就得满足:

1.这条链上有BTC,ETH,或者说主流抵押品的DEX

2.这个DEX的LP池子得够深

3.DEX的LP还得足够多。 没错,很多这些链上主流对的LP就是几个大户提供的,一旦清算发生时或者发生之前,他们撤了池子咋办?

按照这个标准,毫不客气地说,上面列的几十条链,能够符合的其实真没几个。

如果你认为DeFi会是区块链的未来(至少就目前来看的确是这样),那么按照Defi本位尤其是清算角度来推导,几年后区块链多链宇宙的终局,无外乎以下几个:

1 多链宇宙并存。

理论上来说,如果L2进出L1速度足够快,且有足够完善的多链宇宙跨链机制,那么黑天鹅级别清算触发时单链DEX深度不够的问题可以被来自各个其他链“搬砖”的清算机器人所解决。

因为这在一定程度上共享了多链宇宙的整体流动性,但是只是理论,如此多标准不同的链,想要快速完美的打通,实际操作起来难度实在是太大。

2.1 万链归一到ETH。

一条链+一个L2,ETH进入L2 Rollup+2.0分片时代,TPS和GAS不再是问题;RollupL2完成吃鸡大业,留下一个最能打的Rollup KO其他所有Rollup,深度也不再是问题。从清算角度来讲,这应该是最“舒服”的一种模式。

2.2 万链归一到ETH。

一条链+多个L2,ETH进入L2 Rollup+2.0分片时代,TPS和GAS不再是问题;RollupL2战国时代,割裂严重,但找到了打通各个Rollup的方法,比如状态通道或者聚合器,深度在这种情况下也OK。清算的话,复杂度肯定是高于2.1,低于1。

3 万链归一到Polkadot。

从清算角度来讲,波卡有两大优势,一是底层设计而言,ETH清算需要一个TX来触发, 而波卡可以做到直接清算。

二是波卡平行链的标准化多链,有通用接口,在多链互通共享深度方面,比第一种多链宇宙并存的异构跨链要实际太多,相对于2.2也更有优势,最大的对手应该是2.1场景。

当然,这只是从Defi和清算一个角度出发去推演区块链的发展,只是提供一个思路,各位看官千万别当真。

05 小结

关于清算最后再提一句,Uniswap V3通过提供粒度控制的LP(流动性提供商)做市提供了比Uniswap V2高N倍的资本效率,但如果你反过来想,在大区间范围内,V3理论上也就意味着比Uniswap V2低了N倍的深度。

当黑天鹅极端事件发生大规模清算时……越来越有华尔街那种Feel了:效率越高,泡沫越大。

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:区块链从入门到精通,看我就够了

评论0条