原文来源:Lucas Campbell,Bankless

原文编译:元宇宙之道

许多加密土著在加密资产类别中的财富比例过高了。

我们谈论的是 90% 甚至更高的比例,尽管我们对未来的 crypto 抱有如此高度的信念是件好事,而且集中押注是增加财富的好方法,但作为一个聪明的投资者,值得考虑在另一个熊市的情况下对冲波动性。任何经历过熊市的人都知道那种痛苦,你不想再经历一次。如果你之前没有经历过熊市,那么最好在变得盲目之前做好准备。

问题是我们中的许多人都迷失在同一个问题上:「我还能把钱放在哪里?」

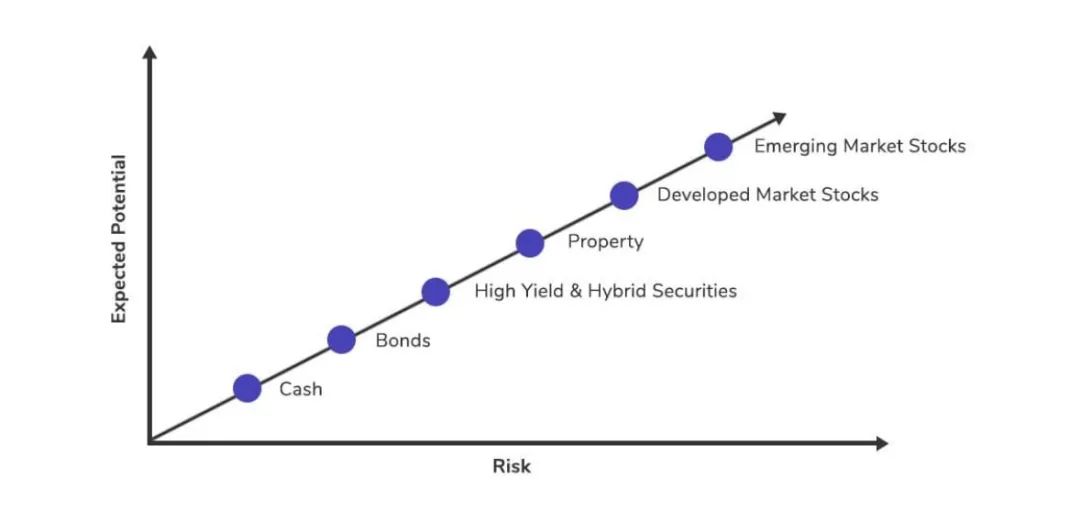

让我们根据这个简化的风险曲线来看看几个可用的选项。

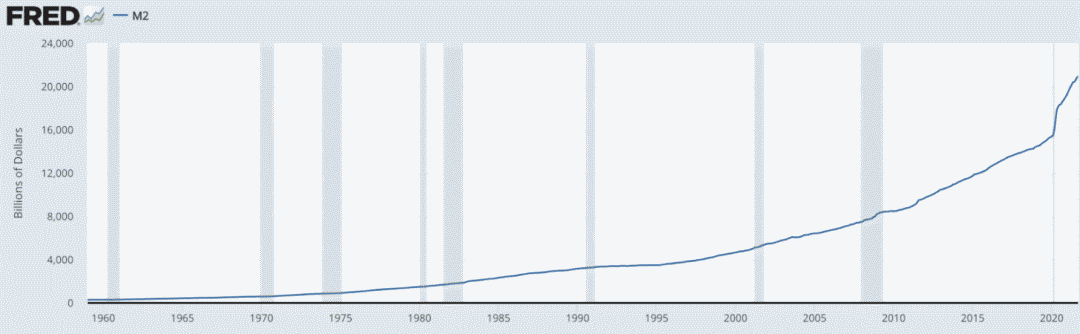

「最安全」的选择就是现金,从历史上看,将现金存入高收益储蓄账户会提供稳定的被动收入,但这种策略不再有效。储蓄账户的平均年收益率为 0.06%,更糟糕的是,自 2020 年以来,流通中的美元总量增加了 37%,这导致通货膨胀泡沫化,叙述已从「不会发生」到「暂时的」再到「比预期的要热」。

不可否认,通货膨胀正在升温。各国政府正在以前所未有的速度印制法币。今天的现金策略是在你的「oh-sh * t fund」中保留你需要的生活费用,也许还有几个月的流动现金。

因此,如果你在床垫下存放美元以保护你的财富,那么你在未来十年就不会取得成功,对不起。

美国城市消费者消费物价指数

好的,所以现金不再是一个可行的选择,那下一个选择是什么?

一个升级选择就是债券市场(打字时我真的笑了),我不确定 30 岁以下的人是否会再投资这个市场,这是一个笑话。1 年期美国国债的 APR 为 0.1%,5 年期可能为 1.0%,10 年期为 1.5%,而 30 年期为 2.0%。而 10 年期国债通胀保值证券 (TIPS) 的净值为-1%(是的,这是负的)。

从趋势来看,未来利率似乎也不会有任何有意义的增长(说实话,美国政府无论如何也负担不起)。

另外,让我重复一遍:M2 货币供应量(现金和现金等价物)在不到两年的时间里增长了 37%。如果你的净资产在这段时间内没有增加同样的数额,你就输给了杰罗姆和印钞机。是的,这是一个过于简单化的观点,但它表明,你需要创造比 M2 货币供应量增长率更高的回报。因此,如果你像婴儿潮一代几十年来所做的那样,委托美国政府用 10 年期或 30 年期国债来保持和提高你的购买力,那你实际相当于损失了 23%,真倒霉。

因此,你不能再依靠政府提供的「无风险回报」,那我们还有什么?

下一个选择是混合和高收益证券,就像公司债券一样,但 2% 的平均收益率还不够。

这将我们带到了股票市场。

美国股市有着长期的可持续和适度回报的历史,因此对于许多加密生态的土著来说,它可能是最自然的选择。问题是它并不真正适合杠铃策略(barbell strategy),你已经用 crypto 勾选了高风险选项,你想要一些风险较低且不相关的东西。

自从印钞机开始疯狂运转以来的过去一两年中,看看 GME、AMC、TSLA 发生了什么。基于基本面的沃伦·巴菲特(Warren Buffet)式投资策略仍能为你带来可观的回报,但它们相比 meme 和科技股而言会显得相形见绌。

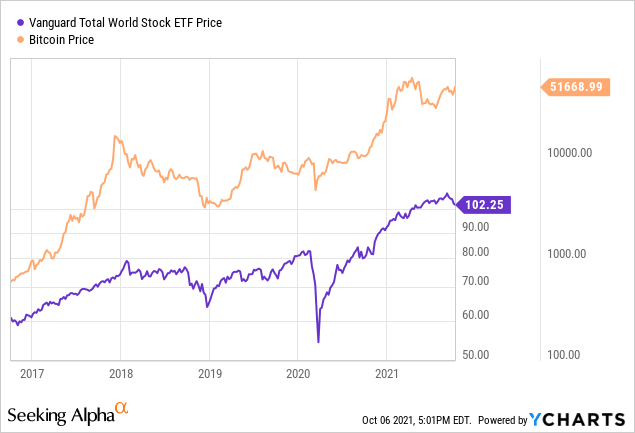

股票市场已经变成了一个类似的赌场,只是要比加密市场的波动性要小一些。在这种冒险的环境中,相关性基本是相同的。如果市场出现重大调整(参见 COVID 崩盘),加密货币和股票可能会一起下跌。它们都是风险资产。如前所述,这确实不是你想要寻找的。

在相同的相关性下,你获得的回报却更低,这不值得。

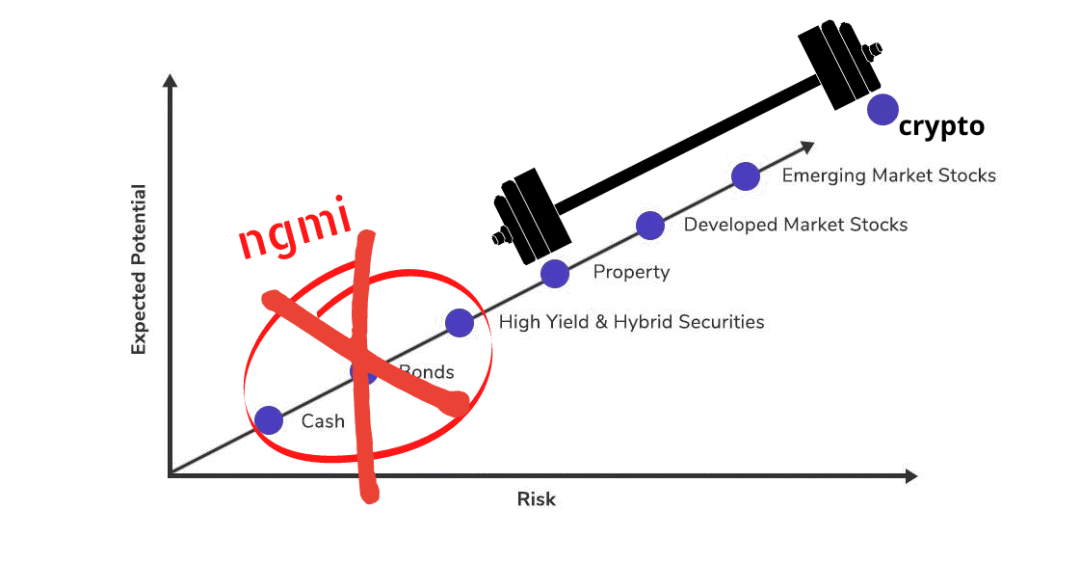

好吧……所以现金、股票和债券基本上不在考虑范围内。那还剩下什么?

我找到的最佳答案是房地产。而且我认为当与加密资产配对时,这可能是进入下一个十年的最佳杠铃策略。

让我来进行解释。

1 两个稀缺游戏的故事

房地产、黄金和比特币都是具有稀缺性游戏的硬资产。稀缺游戏实际上是一种具有固定供应资产的金钱游戏,其目标是尽可能多地进行积累。

借用迈克尔·塞勒 (Michael Saylor) 的话说,比特币就是数字房地产,它存在固定数量的 BTC(2100 万),这意味着地球上的每个人平均只能分配到 0.0025 BTC,任何个人或实体都无法创造更多的 BTC。我认为我们不需要更多地深入研究这个问题,但如果你有兴趣,我建议你阅读 David 的文章《比特币稀缺游戏》以了解为什么比特币稀缺游戏值得去玩,以及 ETH 和其他加密资产如何参与这个稀缺游戏。

而房地产的论点出奇地相似:地球上大约有 150 亿英亩的可居住土地,这相当于每人大约 2.3 英亩,然而,世界上有价值的房地产数量要少得多。与比特币不同的是,验证有价值房地产的确切数量有点困难。但正如一句古老的谚语所说,房地产的三大核心就是"位置,位置还是位置"。重要的是,就像奥地利定义的任何好的硬资产一样,没有人能在地球上再造出更多的土地。

关键在于,与比特币一样,房地产也是一种非主权稀缺资产。

主要区别在于一个是数字的,另一个是物理的。

这让我想到了我的观点:未来十年最好的杠铃策略是玩两个稀缺游戏,数字房地产(比特币)和实体房地产(财产)。

鉴于读者都是圈内人,假设我们都明白为什么比特币是未来十年的一项不错的投资,那房地产又是什么原因呢?

2 为什么房地产是一项好的投资

1、拥有灵活杠杆,并且有稳定回报

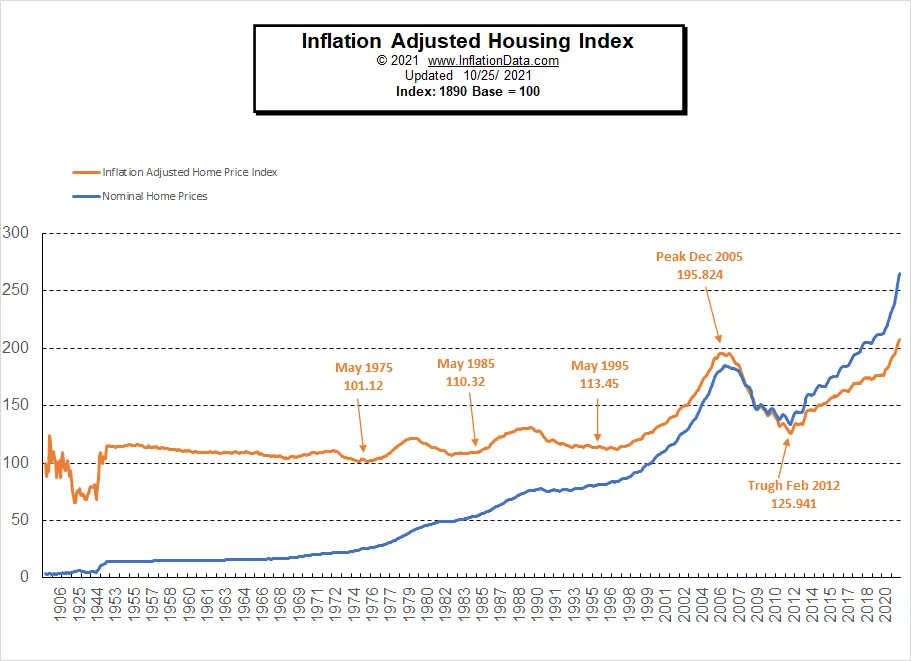

在 2008 年金融危机之前,房地产在很大程度上被认为是最安全的投资之一——尤其是在美国。然而,金融危机改变了叙述,从那时起,人们对房地产投资持高度怀疑态度(可以说这是一个很好的理由)。但当你拉长时间线时,你会发现房地产一直有一个稳定、可靠的表现,几十年来一直很好地在抵御通胀。我认为这将在未来几十年保持不变,尽管你可能从 2008 年开始经历类似加密熊市的困难时期。

尽管如此,在过去的一两年里,crypto 人得到了很好的回报。这使许多个人处于一个非常有利的地位,他们可以灵活应对房地产投资的风险。有些人可以直接用现金购买房产——没有问题。有趣的是,如果你决定通过承担债务(抵押)来购买房地产,这也会增加你对房地产回报的杠杆作用。

比如说,你为价值 50 万美元的房产支付了标准的 20% 首付,你需要支付 10 万美元以及一些零钱,以支付交易费用、搬家费用、家具等,另一方面,你以历史上最低的利率从银行那获得了 40 万美元的法定贷款。作为回报,你以 10 万美元的现金持有了价值 50 万美元的资产,这相当于 5 倍杠杆,而美国平均房产年回报率为 3.5-4%,这意味着在你购买 50 万美元房产的一年内,它可以为你带来 17000-20000 美元的收入。

这是 10 万美元投资减去支付的利息后 17.5%-20% 的年化回报率,而不是广告宣传的无聊的 3.5%-5%,更进一步,如果你是首次购房者,你可以支付低至 3% 的首付。

这就是为什么房地产可以变得如此强大,以至于它可以灵活地利用相对低风险、稳定的资产。你可以通过承担「良好债务」来大幅增加潜在回报,因为你有硬资产来支持贷款(不像信用卡那样,你只有负债而没有资产)。也就是说,你承担债务显然增加了你的风险。

不过,这里有两件重要的事情值得注意。首先,考虑到我们目前的经济环境,房产价值的增长速度远高于每年 3-4%,尤其是如果你找到了合适的地方。

加利福尼亚州圣何塞的房产去年增值了 10%,爱达荷州博伊西上涨 9.1%,华盛顿州西雅图上涨 9.7%。由于向远程工作的转变,人们可以住在任何地方,因此较小的度假目的地,如海滩和山城,这些地方的增值幅度远远超过这一数字。既然你可以在海滩边呆一整年,为什么还要住在拥挤的城市呢?

如果你在上述的任何一个地点投资,你在过去两年的回报都是疯狂的。我们谈论的是超过 50% 的年化回报率,这使任何美国国债、标准普尔 500 指数都相形见绌,并且在某种程度上与加密货币一致(特别是对于杠铃另一侧的资产)。

同样重要的是,通货膨胀正在升温。那么,在以下情况下,多年期 40 万美元贷款的价值是多少:

美元的购买力正在下降;

你的贷款价值随着时间的推移保持不变;

房产价值继续逐年攀升,剩下的不用多说。

2、有形效用

房地产不仅是一种有吸引力的低风险投资,而且与我们的 jpg 不同,它具有真正的实用性。你可以选择住在里面,同时持续获得该物业的所有权。

当你租房的时候,你实际上是在为短期效用而燃烧现金。你可以在房子里住上一段时间,就这样(你可以有更多的灵活性,而且不需要承担任何责任)。话虽如此,你却错过了最重要的部分:所有权。

但是,当你拥有所居住的房产时,你在每次付款时获得的所有权份额都会略微增加。随着时间的推移,你在房产中积累了更多的权益,使你在投资中的回报复利,并与上面的第一点(每年更高的现金回报)挂钩。

但是如果你不想住在里面呢?

3、现金流选择权

房地产最好的部分是,总有一种选择可以在房地产上产生现金。无论是短期还是长期租客,现在有很多途径可以开始赚钱,尤其是在热门区域。

即使在最坏的情况下,当房产所有者将最低可行现金投入房产时,你通常可以在抵押贷款上实现收支平衡,同时仍然可以积累资产所有权,这一点很重要,如果你还能够从中获利,那就是最好的选择。

也就是说,当你没有贷款或小额贷款时,租金基本上是有利可图的,乐趣就开始了。拥有第一笔房产现金是主导房地产稀缺游戏的第一步。一旦发生这种情况,你可以让第一套房产支付第二套房的抵押贷款,而第二套房子就变成「免费的」(无论你是想住在里面还是用于出租)了。

(注:这里的缺点是你承担了租房的责任,你有责任处理财产的损坏、维护等。有一些方法可以将这种风险最小化。)

3 但是?

这种杠铃策略显然存在风险,这并不完美。考虑到这一点,以下是一些常见问题的答案:

1、如果市场崩盘怎么办?

这里有几点需要注意。

首先,2008 年金融危机以来,很多人都患有房地产创伤后应激障碍(PTSD),这是理所当然的,毕竟全球财富都因房地产泡沫而锐减了。

问题是,几十年来(如果不是几个世纪),房地产一直表现稳定,就像股市一样,尽管有挫折,但从长远来看,房地产的数字还是会上涨的。此外,购买房地产和这种杠铃策略的大部分风险主要在于承担过多的债务。如果你对此感到担忧,请减少债务并存入更多现金(说起来容易做起来难)。

第二,如果 2008 年金融危机之外有一场黑天鹅事件导致资产价格下跌,那么房地产往往是一个相对安全的地方。这是一项非流动资产,因此通常是最后交易的。出售(和购买)房子需要很多资金,相反,人们将转而出售加密资产和股票等具有流动性的风险资产,以抵御风暴。

另一件值得注意的事情是,你的财富已经是有史以来风险最高的资产,那么,如果市场下跌,房地产会变得更糟吗?:)

2、为什么不直接分配给高收益的稳定币?

这似乎是加密土著最常使用的策略,我认为它可以奏效。但这里的问题是,你仍然面临着更广泛的加密生态系统和相关风险。

如果监管机构开始追查 DeFi 或任何稳定币发行人怎么办?如果他们将旧的 USDC 或 DAI 或使用高收益贷款产品定为非法,你该怎么办?

如果有一个智能合约漏洞困扰着你,你该怎么办?房地产提供了一条与加密市场没有任何关联的投资途径。

3、那元宇宙中的财产呢?

NO。

4 、未来十年累积财富

如果你拥有了大量加密资产,并且正在寻找多元化的方法,那么房地产可能是最好的途径。这并不意味着你需要出售所有加密资产或大部分加密资产,你可以卖掉一小部分来支付房产首付,承担抵押贷款,然后去参加比赛。

股票、债券、商品、现金——所有这些都变得越来越没有吸引力,特别是对那些拥有大量加密资产的人来说。要么回报率太低,要么相关性相同。

投资变了。随着政府开始滥用印钞机,你不能依赖使前几代人获得财富的投资方式。你必须要有创造力,而且可以说要冒更多的风险才能在这个新环境中生存和发展。

虽然我非常看好未来十年的加密资产,但对于每个加密资产投资者来说,他们可能会持有过多的加密资产。有时,把钱从桌面上拿下来并在其他地方进行有意义的投资是件好事,这样你就可以在另一场多年的加密熊市中得到保护。

在一个回报风险投资者的环境中,房地产为那些从事加密业务的人找到了一个有趣的平衡点。这完美地入了两个稀缺游戏:数字和实体房地产。

能玩好这两个游戏的投资者,可能会在未来十年成为世界上最成功的人。

而我们必须拭目以待。

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:专业性+洞察力的中文区块链媒体,致力于探索Web 3.0前瞻内容和深度解读。

评论0条