作者 | Tomio Geron

编译 | Jhonny

加密货币尚未实现主流采用,但加密货币市场中有一部分市场出现了大幅增长,那就是稳定货币市场。

稳定币在数字货币领域很受欢迎,因为它们不像比特币等其他加密资产那样剧烈波动。稳定币的价格通常以1比1的比率锚定美元等稳定资产,而美元则作为其抵押品被储备起来。这意味着,花1美元买一枚稳定币的买家,通常可以在以后的时间里通过这枚稳定币赎回1美元。

根据研究公司 Chainalysis 对四大主要稳定币的跟踪,2018年全球稳定币的交易量激增,从2017年的125亿美元增至2018年的820亿美元左右。最近,根据研究公司 The Block 的数据,截至2019年4月,过去12个月里的稳定币交易量增加了四倍多。

由于稳定币的设计目的是保持稳定的价格,它们已成为加密货币市场的主要流动性来源。交易者和投资者使用稳定币在那些不接受法币的交易所购买其他加密货币,并且当其他加密资产的价格大幅波动时,他们将稳定币作为资金存储的方式 (也即避险)。

稳定币的爱好者们认为,稳定币最终可能被用于贷款、汇款、电汇和付款等金融交易,从而实现加密货币领域的长期承诺,即降低此类交易的成本,加快交易速度,并使交易变得更为便捷。

不过,一些分析师和投资者表示,由于缺乏能够接受和使用加密货币的金融网络,稳定币的实际用途除了用于交易之外还远未实现其他用例。

然而,对于交易者和投资者来说,稳定币解决了困扰全球许多主流加密货币交易所的一个问题,即这些交易所与银行没有建立关系,这意味着投资者不能在这些交易所使用美元、欧元或其他政府支持的货币来购买他们想要交易的加密货币。(许多银行都避免加密货币交易,因为担心存在与数字货币相关的洗钱风险。)

因此,为了购买加密货币,交易者们通常会在一家与银行建立了关系的交易所使用美元购买稳定币,然后将稳定货币转移到他们想要交易的交易所。

同样地,交易者通常无法将加密货币兑换成美元,因此他们会先将加密货币兑换成稳定货币。因此,许多交易所使用稳定币作为交易对,而不是用美元。

一位伦敦的加密货币交易者 Ciaran Murray 说道:“从交易者的角度来说,稳定币对于带来流动性是相当重要的。”

据 Chainanalysis 的数据,虽然加密货币市场中已经推出或宣布了数十种稳定币产品,但目前最受欢迎的是 Tether (USDT),占稳定币总交易量的 94%。

USDT

然而,Tether 也并非没有争议。

今年4月,纽约总检察长办公室 (the New York Attorney General’s office) 指控总部位于香港的 iFiniex inc. 公司挪用了 Tether 的美元储备用于掩盖 Bitfinex 交易所丢失的8.5亿美元客户资金 (iFiniex inc. 是 Tether 和 Bitfinex 背后的母公司)。尽管 Bitfinex 曾表示,总检察长办公室的文件充斥着虚假指控,而且 Tether 的财务状况也很好,但一些人质疑 Tether 是否拥有足够的美元储备来支持流通中的 USDT 稳定币。

Murray 表示,尽管存在这些担忧,但由于 Tether 提供的流动性,这种稳定币仍然很受欢迎。

另外两种稳定币分别来自 Paxos Trust Co. 和 Gemini Trust Co.,后者是由孪生兄弟企业家 Winklevoss 兄弟共同创办的。这两种稳定币于去年在纽约监管机构的批准下成立,这是有史以来的第一次。

Paxos

GUSD

根据这两家公司的说法,这意味着用于购买这两种稳定币 (PAX & GUSD) 的美元是由信托机构或银行进行存储的,并由纽约金融服务部 (New York Department of Financial Services) 定期进行审计和监管,从而增加了一层额外的保护。

另外两种稳定币 USD Coin (USDC) 和 TrueUSD (TUSD) 则没有受到监管,但它们背后的公司表示这两种稳定币的设计实现了风险最小化。USD Coin 项目在 Coinbase 的负责人 Emre Tekisalp 表示,USD Coin 由包括 Coinbase Inc. 交易所和 Circle Internet Financial Ltd. 在内的多个公司组成的联盟进行管理,因此没有任何一家公司能够控制这种数字货币的命运;TrustToken 的首席执行官 Jai An 表示,由 TrustToken 创建的 TrueUSD 在多个第三方信托公司持有抵押品,从而降低了投资者的风险。

USDC

TUSD

此外加密货币市场还存在去中心化稳定币,也即不受任何公司控制而是由代币持有者进行治理的稳定币,类似于开源软件的管理方式。

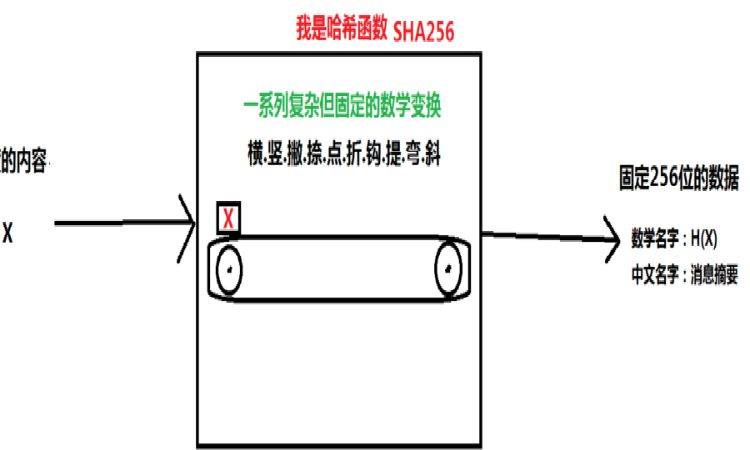

其中一种去中心化稳定币就是 MakerDAO 发行的 DAI,这种稳定币被用于其他大多数稳定币都不存在的用例:贷款。用户将抵押品 (当前只有 ETH 可以充当抵押品) 存入其系统中并获得贷款 DAI。这些贷款是建立在智能合约基础上的,智能合约是一种基于以太坊区块链的软件程序,可以在无需中间人的情况下自动进行交易。

Dai

交易者使用这些贷款进行保证金交易,使用 DAI 购买更多的 ETH。其支持者认为,这些自动生成的贷款最终可以用于其他类型的个人和企业贷款,使人们在无需满足传统银行需求的情况下获得贷款资金。

Complex Labs Inc. 也参与了一种加密货币贷款业务,该公司为稳定币开发了一个类似于货币市场账户 (MMA) 的数字资产抵押借贷协议。交易者可以将自己的稳定币资产 (或者其他加密资产) 存入该平台并获得利息收益;也可以从 Compound 平台借出稳定币或其他加密资产,但需要进行150%的超额抵押。存入或借出的利率会根据供求关系而波动,用户可以随时把资金取出来。

与此同时,旧金山初创公司 Dharma 能够让用户在该平台上以固定的利率借出特定类型的稳定币 (或以太币)。

稳定币的支持者们认为,最终稳定币可以以多种方式使用,包括为发展中国家无法获取银行服务的人口建立支付系统。不过,一些分析人士说,这也许并不会很快实现。

加密研究公司 The Block 的首席分析师 Larry Cermak 表示:“许多国家没有相关的基础设施。除非有人接受,否则无法使用 (稳定币) 做很多的事情。你唯一能做的就是把它发送给其他人——除非你说服商家接受它,但当前他们还尚未接受。这将需要数年的时间。”

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:全球视角,独到见解

评论0条