作者:蒋海波,PANews

TVL下降,代币价值严重缩水,如今的DeFi“老农们”时常想念2020年的那个夏天。

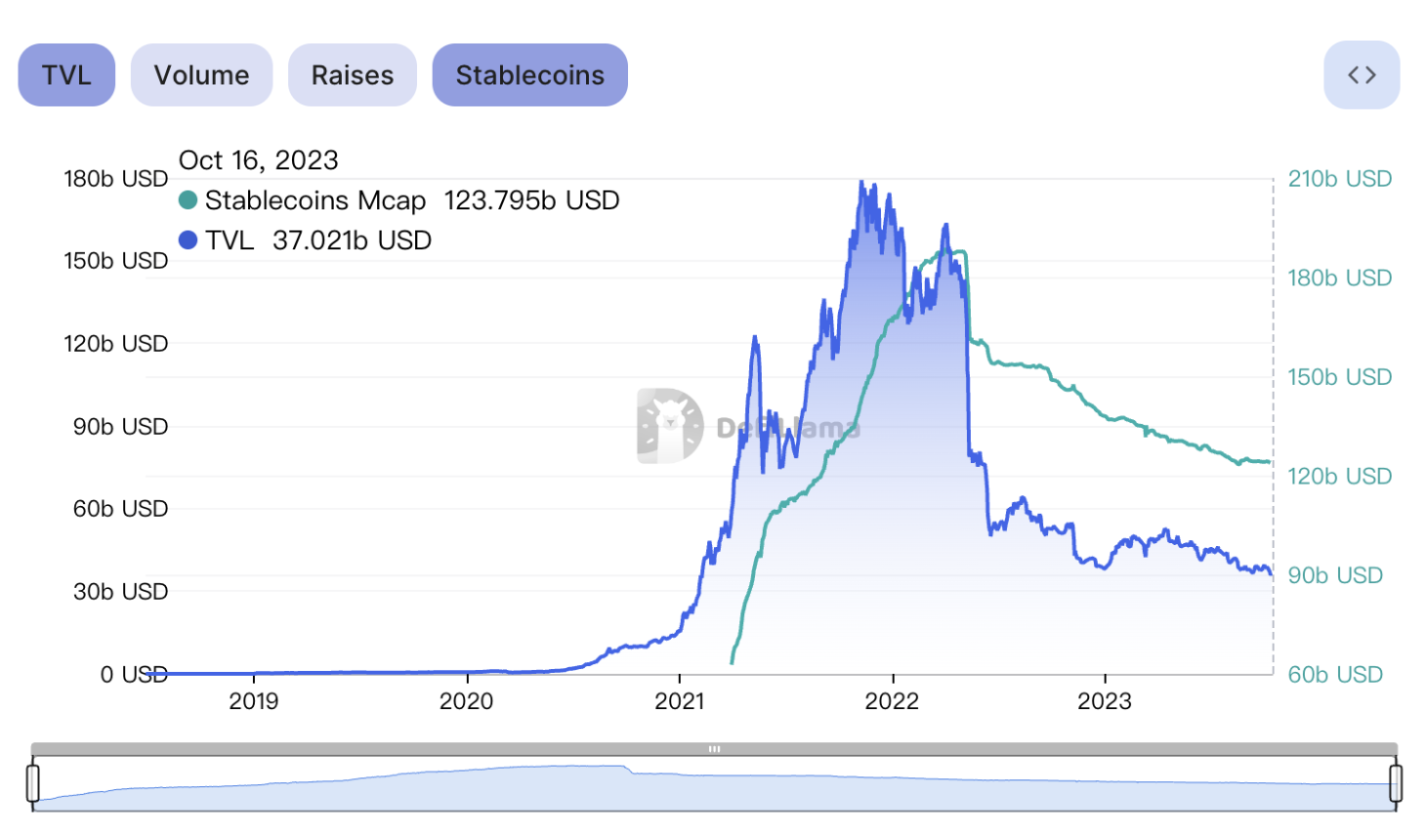

当时,DeFi领域涌现了众多新的项目,随着“流动性挖矿”的热潮,高达三至四位数的年化回报率(APR)使许多早期参与者获得了丰厚的回报,进一步吸引新用户和新资金的加入。但随着熊市的到来,衡量DeFi项目流动性和规模的关键指标TVL(总锁定价值)已经从2021年11月巅峰时期的1791亿美元,降至目前(2023年10月16日)的370亿美元。

来源:DefiLlama

即便是UNI这类头部DeFi项目的治理代币,价格相对高点也已经下跌90%,部分能产生真实收益的项目似乎已经跌入合理估值区间。是什么原因导致DeFi代币纷纷暴跌?DeFi的估值是否已经跌出黄金坑?未来DeFi还有哪些赛道被看好?DeFi市场的参与者又还有哪些机会呢?PANews采访了多个深度参与DeFi的业内人士,看看他们的看法。

享受高溢价后,DeFi项目“量价齐跌”,部分项目关停

在DeFi项目的TVL下降的同时,这些项目治理代币的价格也在不断下跌,收益率下降,同时即便被公认为最安全的Curve、Balancer等也陆续出现问题,加剧了资金的出逃。在此背景下,部分项目主动清算并关停项目,如以太坊上原来Curve的竞争对手Saddle Finance,Algorand生态上的借贷、交易和稳定币项目Algofi,Solana上的自动投资组合管理器Friktion等。市场对于DeFi的信心似乎已经将至冰点。

来源:Saddle Finance官方推特

对于DeFi项目TVL的下跌,dForce创始人Mindao认为,DeFi项目的TVL并不能反应真实的发展情况,更合理的数据是看稳定币的变化,稳定币从最高点1900亿美金到现在的1250亿美金,下跌34%,相比DeFi TVL下跌,还是比较温和的,说明市场上很多资金还留在场内。对于治理代币价格的下跌,他给出了几个原因:一是2020年开始的DeFi Summer算是DeFi这个类别起来的第一个周期,大部分项目都是2020年之后创立,随着代币解锁,对币价抛压比较大;另外,这过程也是模式验证的过程,大部分过于旁氏的项目(如Luna)被证伪,这部分泡沫破灭;最后就是监管问题,这个对项目运营,特别是在美国的项目运营方打击非常大,这也在DeFi代币价格上体现出来。

Nothing Research合伙人Todd指出,DeFi代币在牛市中表现不错,本质是因为享受了流动性溢价,用通俗的话讲就是“以太坊单价太贵了,所以买入以太坊网络中各个赛道的龙头”。而到了熊市,资金又觉得以太坊更被低估,因此重新回流到以太坊,因此流动性溢价也就消失了。所以尽管Defi们纷纷退出新产品,产品比过去更好,但是价格反而更低了。

在PANews研究总监Haibo看来,由于流动性挖矿的存在,DeFi代币本身也更容易螺旋上升或陷入死亡螺旋。当治理代币价格上涨时,挖矿的APR升高,吸引来更多资金,推动治理代币价格上升。同理,在市场下跌时,也会由于收益率降低导致资金出逃,并进一步加剧治理代币的跌幅。

已跌出“黄金坑”?有真实收益的项目更被看好

DeFi代币是本轮熊市下跌相对较多的一类资产,但DeFi也是少数能够产生真实收益的项目。随着市场的下跌,费用、市盈率等指标受到了更多的关注,某些项目可以产生真实收益,这是否意味着DeFi的估值已经跌出“黄金坑”了呢?

来源:Token Terminal

Mindao表示,DeFi经过这几年发展,我们现在看协议都强调真实收益,比如最近热火的RWA赛道,把美债收益引入DeFi就是一个很合理的演进。从估值上看,确实很多项目的二级市场估值已经很有吸引力,但是大部分的项目,还没有找到可持续的道路。所以,不是每个项目都是跌出估值的“黄金坑”。

按照Haibo的观点,和原来依靠TVL或未来预期的估值体系相比,以市盈率(P/E)等传统金融中的指标来评估项目是一种进步。能够明确计算出P/E的只有少数项目,其中以DeFi类项目为代表。在采用PoS机制的公链中,ETH是在这套估值体系下表现较好的资产,通缩率为0.2%,另外质押ETH一年还有4%左右的收益率,其它几乎所有PoS公链原生代币的质押收益率减去通胀率都为负。对标到DeFi领域,MKR等资产的P/E都在25以内。因为有了更严格的估值标准,在抄底这类有真实收益的资产时确定性更大,对同类项目的要求也会更严格,一些不能产生收益或在持续亏损的项目在熊市中可能跌幅更大。

欧科云链首席研究员Hedy指出,这个市场整体来说,规模还是比较小,很容易受市场情绪干扰,所以会经常出现价格背离价值的情况,这种现象可以在短期内导致市场的过度繁荣或过度悲观,可能使资产的价格与其基本面不符。此外,在Web3行业,文化和共识,或者说情绪价值也是被放大的。由于DeFi的去中心化特性,项目的成功往往依赖于社区的共识和支持。这种文化和共识可以在市场上引发情绪价值的波动,进一步影响资产的价格。

当下的实操策略:ETH Staking与Maker DSR带来收益机会

熊市中,安全地获取收益的机会减少,Maker的DAI存款利率提供了一个不错的机会。Maker将发行DAI的抵押品用于购买短期美债类产品,再将收益分配给DAI持有者。截至10月16日,DAI的发行量为55.5亿,但存入DAI存款利率(DSR)合约的只有16.9亿DAI,即使给这部分资金5%的收益率,除去成本后,Maker一年依然有约7000万美元的净利润。继Maker之后,Frax也在本月的V3版本中推出了和sDAI类似的sFRAX,目前提供6.85%的收益率。

由于USDC和DAI可以通过Maker的锚定稳定模块(PSM)零成本的互换,且一开始收益率定为8%,也因此诞生了一些将ETH流动性质押和Maker DSR相结合的收益策略。8月7日,神鱼分享了一个策略,将ETH通过Lido质押为wstETH,在MakerDAO中抵押wstETH铸造DAI,再将DAI存入DSR,投入1000 ETH一年可产生50 ETH和2.5万DAI的收入。

Todd分享了自己持有的资产和收益策略。他表示,现在很多资金都在SparkDAO中,其次是ETH Staking,对应最大的两部分头寸ETH和USDT,两者的平均收益率都在4-5%左右。

除了备受关注的Maker的DSR,Haibo认为从收益的角度还有一些选项,如Frax的sFRAX也有不输于Maker DSR的收益率。如果想要获得更高收益,ETH流动性质押衍生品可以考虑在一些成熟的DEX(如Velodrome)上提供wstETH/ETH或sfrxETH/frxETH的流动性,稳定币可以考虑一些新公链上的机会,如Aptos上Thala中的MOD稳定性池或提供MOD/USDC的流动性,收益越高也就意味着风险越大。另外,在Maker的业务逻辑被证实能够盈利后,市场上也出现了很多同样标榜能带来真实收益的现实世界资产(RWA)项目。由于参与这类项目需要信任链下实体,投资者在参与时需要注意辨别真假,毫无疑问,Maker这种长期运行且有深厚背景的项目也更值得信赖。

未来看好的赛道:原生收益、RWA、稳定币、基础设施

从一开始的借贷与交易开始,DeFi已经发展出多条赛道,它们也有各自的机遇与挑战。如DEX中,即便是服务了众多用户的龙头Uniswap,也无法给协议和UNI代币的持有者带来任何收益;链上衍生品交易所虽然被认为会有广阔的增长空间,但目前基本都依靠交易挖矿来占据市场份额。

对于未来看好的DeFi细分赛道,Todd特别强调了能产生原生收益(Native Yield)的项目。尽管有的DeFi项目能把传统的收益带到Ccrypto,这对留住存量资金很有帮助,但是显然,自己能产生原生的收益,才是未来可以吸引到新用户的关键法器。

Mindao则把中心聚焦在去中心化稳定币上,他表示,DeFi作为Crypto的金融基础设施,最核心的是去中心化稳定币,“包括我们看到最近去中心化稳定币纷纷引入RWA资产收益,围绕着去中心化稳定币,RWA真实收益和LSD资产的结合,这个细分我觉得机会比较多。”

Hedy认为,随着DeFi的发展,一些基础设施的重要性逐渐凸显,目前对Web3钱包、跨链解决方案以及链上数据赛道等领域持续看好。这些基础设施对于推动DeFi生态系统的发展和实现其真正意义起着关键作用。此外,RWA也值得关注,就是外界与DeFi的一个连通。RWA的整合将进一步促进DeFi与实际经济之间的融合,为DeFi提供更广泛的应用场景和机会。

DeFi项目的价值已经显现,在熊市中,“活下去”是最重要的。DeFi是一个发展较快的领域,几乎所有头部DeFi项目都在积极迭代更新,也许现有项目中的一部分会成为带动下一轮牛市的引擎。

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:专为区块链技术应用及金融科技创业者及领导者而打造的智库型媒体

评论0条