作者:0xdabai

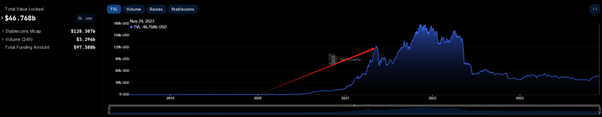

AMM 以及流动性挖矿的出现,赋予了 DeFi 设施通过激励手段以去中心化的方式向外捕获流动性的能力,这不仅让 DeFi 应用能够自我维持且可持续,同时推动了 DeFi Summer 狂潮。更具可组合性、可编程性的 DeFi 为投资者们提供了一种可行的 CeFi 设施替代方案,它通过更高的利率以及更多的投资机会吸引了大量的资金与用户流入,最终推动了上一轮牛市。

在 DeFi Summer 建立了短暂的繁荣后,也开始逐渐陷入发展的困境。

流动性挖矿建立在激励的基础上,但这种随时可提取的流动性过度依赖于激励水平,这也导致在 DeFi Summer 热潮退却激励下降后 LP 们大量的撤出资金,多数链上协议因难以提供可观的激励而陷入流动性危机。另一面,包括 Uniswap、Curve、Aave、MakerDAO、Compound 等在内的头部 DeFi 协议是 DeFi Summer 的引领者,也是最大的受益者之一,现在少数头部协议掌握着 DeFi 市场半数以上的交易量,并成为了 DeFi 市场流动性的垄断者。

在流动性季度失衡的 DeFi 市场,也存在低资本效率症结。以 Uniswap v2 为代表的 AMM 模型通常会为所有价格做流动性准备,即其能够提供的交易流动性的价格范围是(0,∞)。但实际上,通常会围绕市场价格周围存在大量的交易, 这意味着只有在市场价格附近的流动性才是有效的,所以对于绝大多数沉淀在流动池中的资产并没有被利用。

此外,LP 与交易者等角色正在失去耐心,不仅仅是极低的 Farming 收益,低流动性所造成的高滑点以及无偿损失同样让这些这些角色苦不堪言。为了寻求更稳定的收益,它们不得已转向头部 DeFi 协议或者 CEX,进一步加剧了垄断效应。

DeFi 2.0 的新探索

尽管 DeFi Summer 已经展现出了极佳的发展潜力,但为了推动其更加长远的发展,仍旧需要做出一些改变。

在 2021 年开始, DeFi 2.0 的概念逐渐兴起,它建立在 DeFi 1.0 的进展之上,如收益耕种、借贷等,通过在流动性、资本效率、可扩展性、治理、用户体验和安全性等方面进行改进,并为链上用户提供更加复杂的激励,以促进链上世界更加可持续的发展。

DeFi 2.0 不再提倡单纯的以简单的激励来“租用”流动性,其更期望克服许多拥有原生代币的链上协议所面临的流动性限制,并彻底解决与流动性供应和激励有关的常见问题。它们为收益耕种模式提供了替代和补充,给项目提供了一种可以长期维持的流动性来源的方式,并将流动性和资金效率可以提升到一个全新的水平。通过 DeFi 2.0 体系,协议与用户,甚至用户与用户间更能够从多个方向进行复杂的绑定,LP 能够从协议中提到更大的长期价值,而不是在短期获利后急于提取流动性。

比如 Olympus DAO 是一个 DeFi 2.0 的早期示例。

Olympus DAO 试图通过全新的债券机制来解决问题,该机制的重点是“协议控制流动性”即此前经常被讨论的 POL 。OlympusDAO通过bonding机制没有通过流动性挖矿机制获得流动性,而是利用债券,即使用第三方的 LP 通证以折扣价兑换 Olympus DAO 协议的原生通证 OHM 以作为奖励。当然,购买到的折扣的债券必须至少持有 5-7 天(线性释放),以防有过多的人从中套利币带来过多的抛压。

所以 Olympus DAO 协议通过发行债券来买入流动性,而不是租用第三方的流动性,因此不存在流动性撤走的风险,而且也能建立持久的流动性池,并为协议创造收入。

Olympus DAO 也为债券价格动态变化设置了一个上限,协议可以控制两个关键要素,即通证兑换的速度和兑换的总金额。比如当债券销售过多,折扣力度将会下降甚至出现负溢价,同时其也通过设置上限来控制流动性供应量,超出这个上限将不再发行债券,通过精准的参数更好地控制通证供应量来维持系统经济上的健康。

Olympus DAO 第三方流动性提供方和链上协议之间的激励机制进行了重新的协调,相比流动性挖矿的方式,其能够更有效地降低无常损失。这种基于债券的额外激励机制能够锁定流动性,为用户在交易原生通证时降低交易滑点,并降低用户进入生态的门槛。据悉,Olympus DAO 曾掌握超过 99.7%的 OHM-DAI 和 OHM-FRAX 流动性,并在 DEX 上每天赚取了数百万的交易费用。

除了 Olympus DAO 外,Tokemak、Alchemix 等也都是 DeFi 2.0 领域发展早期的代表。

随着更多具备技术优势的 Layer1 的出现、ETH 2.0 升级完成以及 Layer 2 领域的爆发,链上协议获得了更多的可拓展性。而包括 UniSwap、Curve、Aave 等在内的头部协议,也正在发挥着可组合性并承担着底层协议的角色,这将让头部协议不仅能够共享自身技术创新的优势,以及包括流动性在内的诸多资源。DeFi 2.0 的叙事方向也正因此变得更加丰富。

在 Olympus DAO、Tokenmake 等老牌 LaaS 协议建立起 DeFi 2.0 最初的轮廓后,Vimverse 正在接过 DeFi 2.0 的叙事大棒,并将 DeFi 2.0 再次推向了一个全新的高度。

Vimverse 沿用了 Olympus DAO 的协议拥有流动性 (POL)机制,即以折扣债券的方式捕获流动性,但在此基础上 Vimverse 与 Uniswap v3 组合并以后者作为底层,让资金进一步实现主动管理,并将资金利用率提升至了一个全新的层次。很显然,这与 DeFi 2.0 的宗旨更加契合(相对而言早期 DeFi 2.0 协议在资本效率上做的都不算太好)。Vimverse 生态的 DeFi 2.0 经济体系围绕 $VIM 建立,vimverse 也进一步为其代币建立了全新的应用场景并能够向外主动捕获价值,以进一步巩固生态价值基础。

Vimverse 的 DeFi 2.0 新叙事

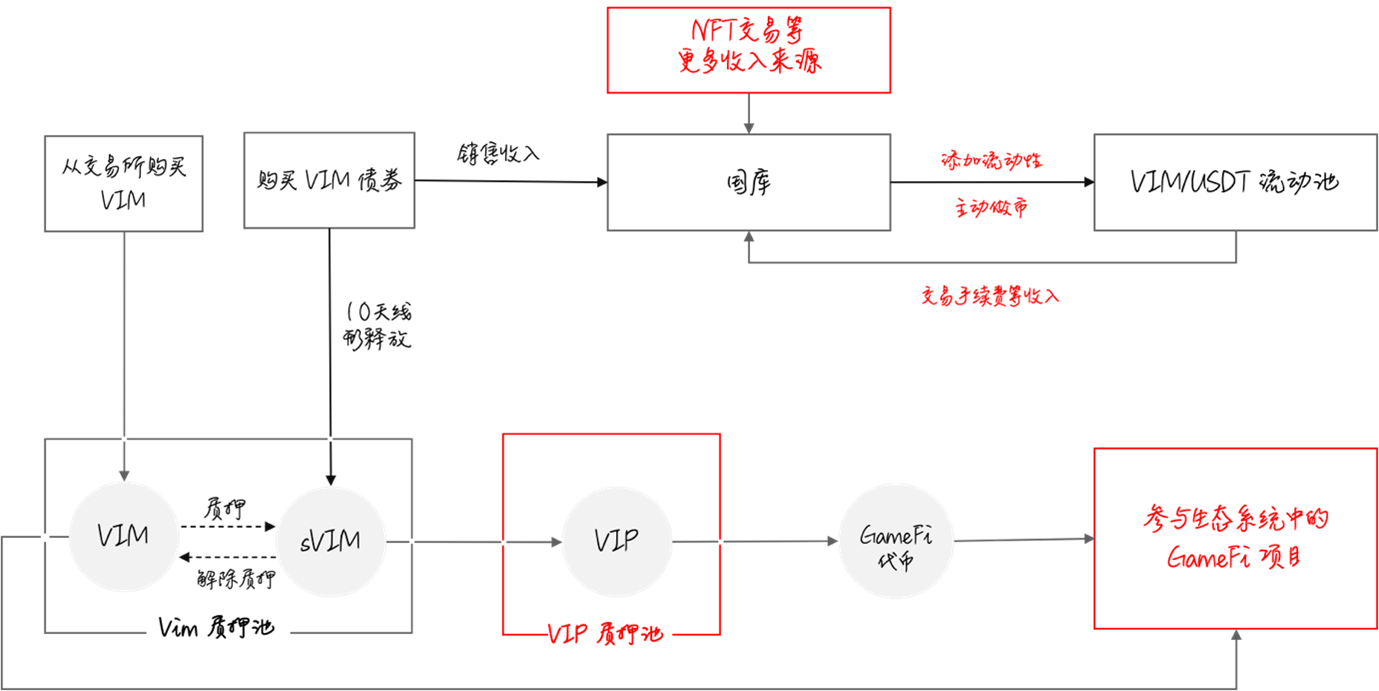

Vimverse 围绕 VIM 代币建立了一套全新的 DeFi 2.0 体系,其允许用户通过稳定币以及其他价值代币来购买折扣债券(sVIM)以作为用户的激励。用户在购买债权资产即 sVIM 后将在池中锁定并且 10 天内线性释放,sVIM 作为一种权益债券持有将能够获得币本位的利息收益,sVIM 随时能够兑换成 VIM 代币。

类似于 Olympus DAO ,在 Vimverse 中,每个 VIM 都由至少 1 USDT 支持。如果价格跌至 1 USDT 以下,协议会回购并销毁 VIM 以保持其价值,如果价格超过 1 USDT,将会铸造并销售更多 VIM 以保持价格稳定。国库资金的增加将引入更多的回购机制,进一步稳定代币价值。

而无论是购买还是出售 VIM 资产,Vimverse 协议总是能够获利的。基于这种变基效应,Olympus DAO 的 OHM 最高曾达到 1300 USDT 每枚,而更具创新性(后文讨论)的 Vimverse 通过全新的价值赋能,更有望推动 VIM 资产价值走向全新的高度。

我们看到,Olympus DAO 的关注重点在于如何更好的建立流动性,而不关注于资本效率,因为 LP 本身代表着流动性(通常 LP 来源于 Uniswap v2 这类 AMM DEX),但难以过 LP 进一步对资本效率进行管理,另一方面 LP 资产本身存在无偿损失风险,这无论对于投资者还是协议本身都是一种潜在的风险。

Vimverse 不支持通过 LP 购买债券,其与 Uniswap v3 进一步实现组合来主动管理流动性。实际上,Uniswap v3 的 CLMM 机制兼顾了资本效率,即 LP 们能够对特定的价格区间进行 LP 做市。基于此,Vimverse 在出售债券获得资金后,其通过其独创的协议主动做市(PMMM)机制,通过与 Uniswap V3 的定制化流动性功能进行组合,实施精细化的流动性管理策略。 在控制了流动性的同时,还将通过专业的做市团队通过策略主动高效地管理流动性,并充分获利后将收益返还给债券购买者。

Uniswap v3 相对于 Uniswap v2 以及 CEX 都有着极佳的资本效率,即通过更少的资金来获得更优的流动性效果。同时,其在所有价格区间都能展现出更高的市场深度,这一点

目前也已被 Paradigm 在《Uniswap v3 流动性的主导地位》的论文中证明。此外,Uniswap V3 在降低交易滑点方面也有着显著的成效,并且这种效果在更窄的价格范围内尤为明显。

通过与 Uniswap v3 的进一步组合也将赋予 PMMM 机制上述优势。那么 Vimverse 相较于 Olympus DAO 来说优势就更加明显。我们可以很直观的看到,通过全新的的流动性管理方案能够实现范围区间的价格稳定,减少价格的剧烈波动,同时有望提升了资金的使用效率,大幅增加了交易手续费的收入。而通过 Vimverse 建立充足的流通性并进行合理的管理后,将进一步降低资产交易的滑点,最终带来改善用户的交易体验的效果。

而对于流动性需求者(项目方),通过 Vimverse 为入口以 PMMM 机制为基础,将可以使用更少的资金获得更高的流动性效率,并能够将更多的资金用于建设生态与技术开发。

此外,根据 Vimverse 通过具体模型的收益测算,通过 Olympus DAO+ Uniswap v3 模型的组合,Vimverse 的 PMMM 机制所带来的交易手续费的年化收益率(APR)在 115% 以上,这对于绝大多数 DeFi 模型而言都是相当具备竞争力的。而单从流动性主动管理方面,Vimverse 就具备极强的造血能力。

值得一提的是,Vimverse 也在向全新的方向拓展,它不只是一个 DeFi 协议,它还是 GameFi 和其他创新项目的启动板和孵化平台。通过与这些项目的紧密合作,Vimverse 正在推动生态向更加多元化的方向发展。

基于此, VIM 资产除了在其债权体系中发挥重要作用外, 还可以参与生态中的 GameFi 项目,获取游戏资产,享受更多收益机会和游戏体验。VIM 也可以用来购买生态系统中合作项目的债券,以获得项目折扣价的代币。通过 GameFi 系统,VIM 有了更多消耗场景,因此进一步增加了 VIM 资产的刚需性。

为了深化用户的长期参与度与社区共识,同时增强生态内项目的互联互通,Vimverse 还引进一项创新策略。用户可通过锁定 sVIM(即已质押的 VIM)来获得 VIP(Vimverse 积分)。这些 VIP 积分不仅可用于兑换其生态系统中的 GameFi 项目代币,还能让用户享受 NFT 空投、铸造折扣等一系列独家权益。

所以对于 Vimverse 的收入是十分多元化的,其不仅仅来源于债券销售以及主动做市产生的利润,还能够通过 GameFi NFT 销售/交易、代币交易手续费等获得收入,这些收入用于增加流动性和保持 VIM 代币的稳定价格。随着资金效率的大幅提升,来自 VIM 交易手续费的收入将会大幅增加,并不断形成正向的价值飞轮。

当然, Vimverse 不仅是新派 DeFi 2.0 的代表了类项目,同时它也为 DeFi 协议如何通过新的路径实现创新提供了参照。

DeFi 的创新路径

从 DeFi Summer 发展至今,DeFi 赛道逐渐的趋于完备,头部协议通过品牌效应抢占了绝大多数的行业资源,并且企图不断进行技术上的更迭。比如在 Uniswap v3 后,各具技术特点的 Uniswap v4、Uniswap X 等相继被推出。

可组合性正在为 DeFi 创新打开新的出路,聪明的开发者们正在通过乐高式的组合,将具备不同功能的 DeFi 设施建立全新的链接,通过这种纵向创新来构建更具创意的产品。DeFi 2.0 就是参照该思路,以可组合性的方式来解决链上交易领域衍生出的一系列问题。

不过在 DeFi 世界迎来几次重大创新后,该领域的想要再次实现颠覆式的创新,正在变得越来越难,垂直于 DeFi 领域的纵向创新正在面临瓶颈, DeFi 应用的演化速度正在放缓。

Vimverse 正在为 DeFi 世界的创新路径提供的新的参照,其不仅通过纵向改进流动性管理来构建全新的 LaaS 体系,更好的改善了 DeFi 领域所面临的流动性、资本效率与收益困境三角,同时通过横向集成 GameFi 为其生态进一步赋能,并建立更高的价值护城河。通过横向创新+纵向创新的结合,Vimverse 所构建的生态更加立体化、多维化,并赋予生态进一步向外捕获价值的能力。

将 DeFi 进行进一步的组合来实现创新的突破开创了全新的 DeFi 2.0 时代,而在此基础上进一步横向拓展,这或许正在成为 DeFi 3.0 时代的开端。

而未来,类似于 Vimverse 这类通过横向创新+纵向创新的全新组合,或成为 DeFi 赛道创新的主流方式。

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:专注区块链发声

评论0条