原文标题:Weekly: Pause and Effect

作者:David Duong ( 机构研究主管 )、David Han ( 机构研究分析师 )

发布日期:March 22, 2024

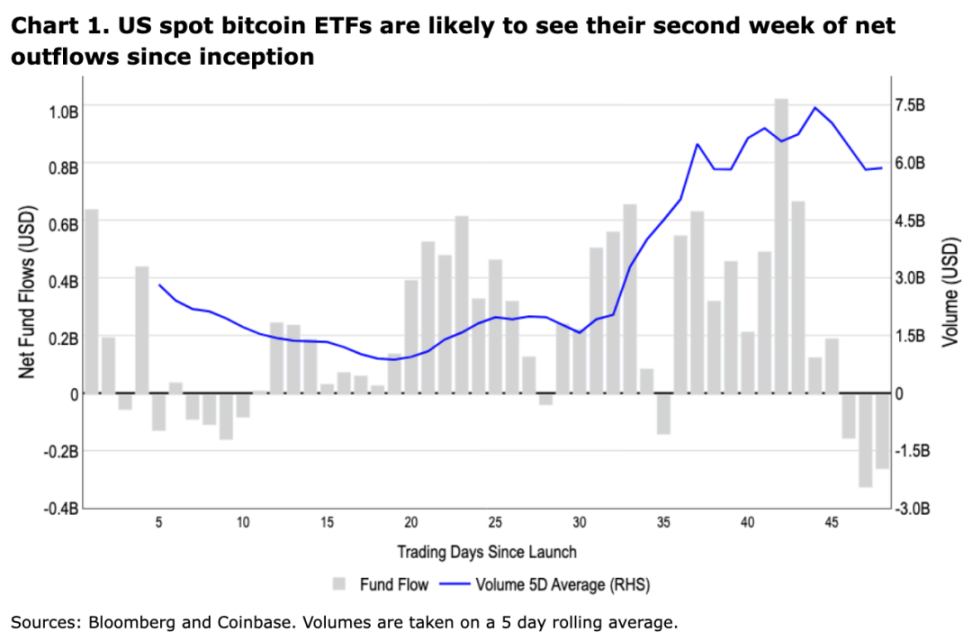

摘要:现货比特币 ETF 经历了第二周的资金负流出,尽管在 FOMC 会议之后,宏观环境仍然有利于更多的资金流入。

速览

- 在美国,现货比特币 ETF 在两个月内的第一周净流出集中在灰度比特币信托(GBTC)周围。

- 我们预计美国目前的通货紧缩趋势将保持不变,美国的金融状况将继续宽松,市场将会受到美联储量化紧缩计划缩减的支撑。

- 在 Meme 币狂潮和 Dencun 升级之后,很多网络的链上活动激增,尤其是在 Solana 和以太坊的 Layer2 (L2)上,如 Base,这导致了链的性能下降。

市场观察

加密货币市场的注意力仍然集中在资金流而不是基本面上,因为美国的现货比特币 ETF 在两个月内获得了第一周的净流出(3 月 18 日至 21 日期间为 8.36 亿美元)。似乎很少有人了解是什么导致了灰度 (Grayscale) 比特币信托(GBTC)的资金流出激增,灰度比特币信托(GBTC)在四天内的净流出总计高达 18.3 亿美元,平均每天净流出 4.58 亿美元。相比之下,过去三周的每日 GBTC 流出平均只有 2.9 亿美元左右。此外,在前几周,我们看到其他基金的正流入抵消了 GBTC 的流出,这表明我们当时正在见证一些资本转移。

自 2 月中旬以来,我们一直预计的潜在抛售压力来源之一是 Genesis Global Holdco LLC 可能会出售 3590 万 GBTC 股票(价值 21 亿美元)。回想一下,Genesis 于 2 月 14 日获得了美国纽约南区破产法院的许可,可以出售其 GBTC 股票。在这些股票中,约有 3120 万股由 Gemini Trust Company 挂钩到 Gemini Earn Program 的。然而法院裁定,Genesis 从未适当地将这些股票作为抵押品抵押,以向 Earn 用户借款,因此 Genesis 可以以市场价值出售这些股票以偿还债权人,无论是现金还是比特币。《华尔街日报》3 月 18 日报道称,有一项债权人支持的未决提案可能会以实物形式返还高达 77% 的客户持有的股票。

请注意,这与 Genesis 在 2022 第三季度期间将 3090 万的 GBTC 股票作为抵押品从 2320 万 Earn 用户借入 12 亿 GBTC 股票并非同一事件。Gemini 最近与 Genesis 达成和解,以实物形式归还所有这些资产,其中 97% 将在几周内支付,目前正在等待法院批准。

目前尚不清楚最近的 GBTC 流出是否与这些销售有关,因为没有直接的公开文件宣布这一信息。目前,我们只能推断 GBTC 流通股变化的规模和范围与 Genesis 付款义务的最新发展相吻合。更重要的是,鉴于大部分债权人付款将以加密货币而不是现金支付,我们认为,市场对比特币表现的影响最终应该是净中性的。

到目前为止,在全球中心化交易所的 BTC 现货交易量似乎没有任何异常活动,尽管 3 月 19 日和 20 日的平均交易量约为 350 亿美元左右,这高于前四周平均 250 亿美元的日(工作日)均交易量。如果这些 GBTC 销售确实已经完成,我们认为在 3 月 20 日结束的美联储会议之后,宏观环境仍然适合更多现货比特币 ETF 流入。预计利率将维持不变,但同时:

- 根据点阵图,选择不改变其对 2024 年三次降息的预测(尽管提高了 2025 年和 2026 年的点位),

- 将 2024 年实际 GDP 同比增长预期从 1.4% 上调至 2.1%,并

- 暗示,其量化紧缩计划的缩减将 “很快” 开始。

我们认为,美联储决定在 5 月还是 6 月降息,目前与市场的关系不如其确立的方向重要。我们预计,当美联储减少每月从资产负债表上削减的债券数量时,美国的金融状况将继续宽松,通货紧缩趋势将保持不变,市场将由此得到支撑。

与此同时,ETH 的表现本周与 BTC 略有不同,此前有消息称以太坊基金会在 2024 年 2 月 26 日左右的某个时候收到了来自一个身份不明的 “国家当局” 的询问。目前为止,尚未有任何关于此次询问的司法管辖权或内容公开。在 Twitter 上,Willkie Farr & Gallagher 律师事务所的一位合伙人表示:“Crypto 协议基金会收到义务性的信息请求是极其普遍的“。公开预测市场已将美国现货 ETH ETF 在 3 月 31 日之前获得批准的可能性从一个月前的 48% 降至 17%。然而我们认为尽管批准的可能性被有效地排除在外,ETH 似乎仍然表现得相当好。

链上:扩展性

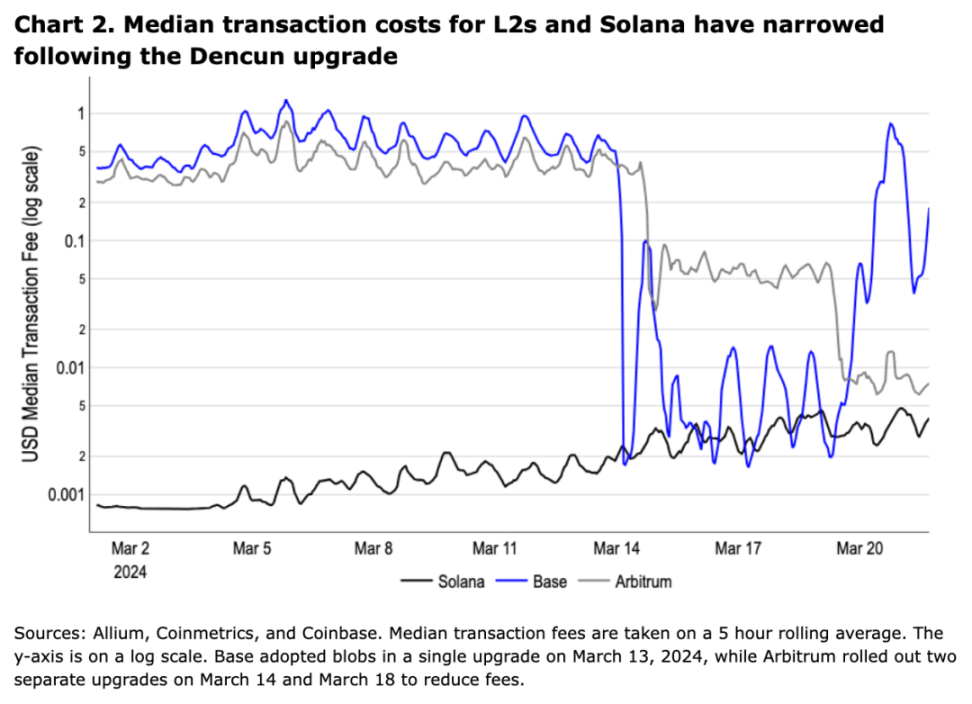

在 Meme 币狂热和以太坊的 Dencun 升级之后,很多网络的链上活动出现了激增。活跃度回升在 Solana 和某些以太坊 Layer2(L2)上最为明显,例如 Base,尤其是 Dencun 升级显着降低了其费用。一般而言,在低拥堵期间,这些网络的交易费中位数一直低于 0.01 美元(见图 2)。

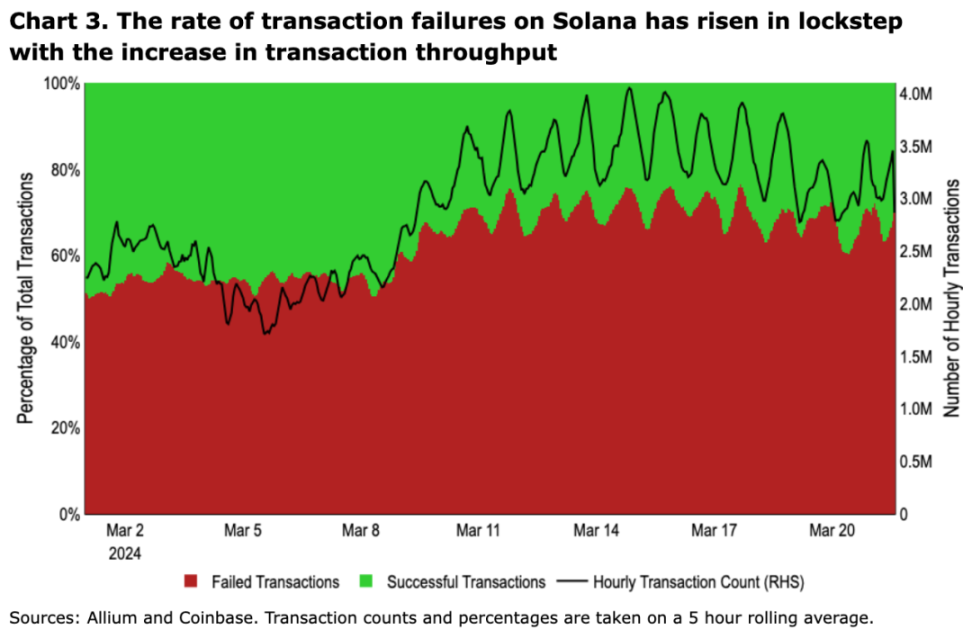

但是,高交易量会以不同的方式影响网络性能。在拥堵期间,Base 上的交易费用飙升至 Dencun 之前的水平,这使得一些定价过低的交易处于待处理状态,直到市场费用恢复到其执行的目标费率(与 Solana 不同的是它没有交易到期)。总的来说,以太坊和其许多 L2 可以通过出价超过其他交易来保证交易在区块空间内被打包,这在拥堵时期导致了更高的中位数交易成本。反观 Solana,由于它没有基于计算单位的定价(即费用与计算资源消耗没有直接关系)并且缺乏有效的优先费用机制,因此 Solana 能够始终保持较低的中位数费用。但这种方法会激励人们向网络发送垃圾交易以增加交易打包的可能性,因此正如你们最近所看到的,它导致在 Solana 上出现了大量丢弃和失败的交易。

在高交易量期间,如果交易在其区块哈希过期之前未被包含在区块中,Solana 上的交易可能会被丢弃(即,永远不会被包含在区块中)。另外,相对较高的失败交易数量通常是由于链上智能合约的回转(例如,滑点容忍度设置不佳)。来自过载网络的较长确认时间大大增加了价格在交换交易期间超出预定范围的可能性,特别是对于波动性大和流动性低的资产,如 Meme 币。由于这些发生在链下,无法从账本历史中追溯,因此无法轻易获得丢弃交易计数和实际确认时间的精确指标。

对于这两个区块链来说,它们的可扩展性路线图仍然很长,并且它们在所采取的路线上存在不同的权衡。Base 团队正在考虑在短期内直接增加其链的目标容量,因为数据费用仍然很低(以太坊每个区块的 blob 计数仍低于目标)。下一个大瓶颈集中在优化执行上,特别是在处理状态增长方面。然而,解决长期的状态增长问题可能需要一些时间,这意味着在未来一段时间内,可能会导致拥堵期间价格持续飙升。

Solana Labs 计划于 4 月中旬发布的 v1.18 客户端版本也可以通过升级调度器机制来解决他们现有的一些问题,尽管这次调度器升级只是可选的。Solana 基金会一直在推动更优化的架构,包括实施优先费用(将它们集成到 dapp 中)、优化计算单位的使用,以及其他可以提高整体网络性能的抗女巫攻击机制。也就是说,我们认为 Solana 在这些重负载期间的正常运行时间证明了该网络在过去几年中取得的进展。

Crypto 和传统领域表现

(截至美国东部时间 3 月 21 日下午 4 点)

资料来源:彭博社

Coinbase 交易所和 CES Insights

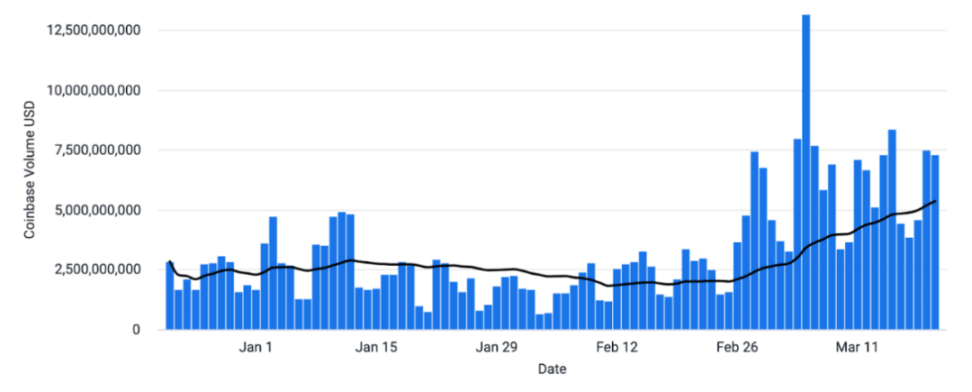

加密货币市场在本周前半段出现了大幅抛售。由于没有明确的催化剂,许多市场参与者将疲软归咎于市场走势过快,需要回调。在 CES 交易台,买方流动性偏多,因为交易员希望利用这种疲软获利。到了周中,通过清算和多头抛售,系统中足够的杠杆已经被清理干净,因此永续期货的资金成本回到了低于 20% 的更合理的水平。更便宜的资金和美国联邦公开市场委员会(FOMC)会议发出的鸽派信号有助于引发主流币和山寨币的缓解性反弹。

Trading volumes on Coinbase platform (USD) Coinbase 平台交易量(美元)

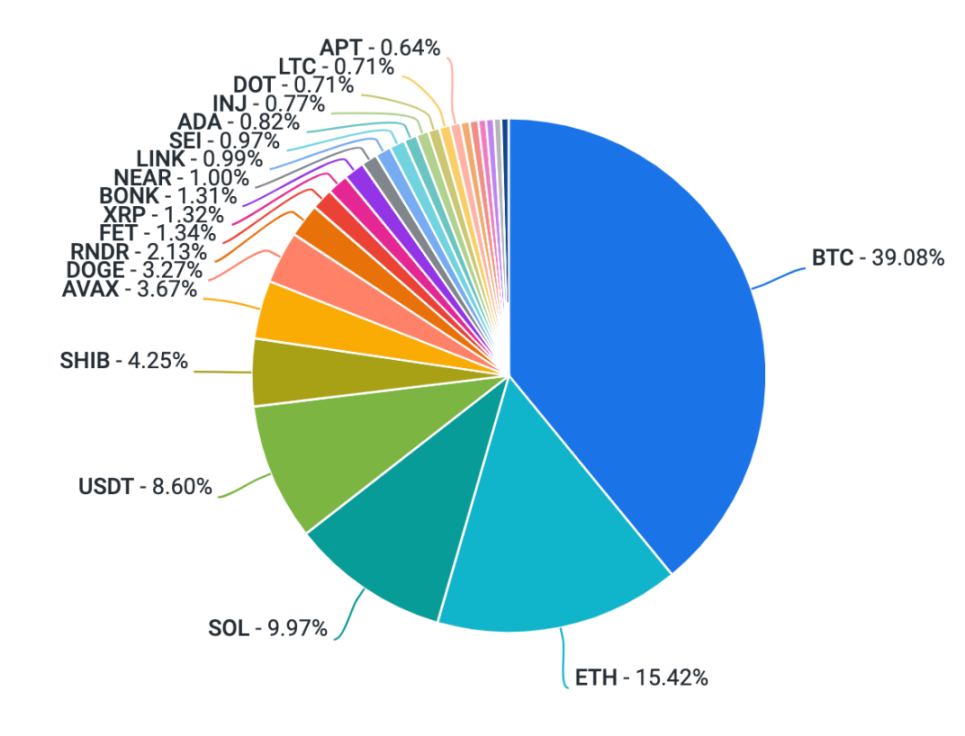

Trading volumes on Coinbase platform by asset Coinbase 平台上的交易量 ( 资产类别 )

资金费率

值得注意的加密新闻

机构

- Bernstein 的比特币年终目标价上调至 9 万美元 (Coindesk)

- JP Morgan 表示,尽管最近有所修正,但比特币仍处于 “超买区域”(The Block)

- BlackRock 通过启动数字流动性基金开始资产代币化(Cointelegraph)

监管

- SEC 正在深入分析以太坊调查中的加密公司(Fortune)

常规

- Bitcoin Flash 在 BitMEX 上暴跌至 8.9 美元 (Coindesk)

- Solana 被 CoinGecko Research 宣布为今年迄今为止最受欢迎的区块链(The Block)

Coinbase

- 加密货币到底有什么用?(Coinbase 博客)

全球视野

欧洲

- 欧盟发布了稳定币发行人的监管标准草案,并将作为 MICA 监管框架的一部分(The Block)

- 英国金融行为监管局(FCA)计划今年针对加密货币市场推出市场滥用规则 (FCA)

亚洲

- 香港启动新一轮的电子港币 (e-HKD) 试点,以研究央行数字货币的可编程性和代币化 (The Block)

- 韩国加密货币交易所交易量超过股票市场 (CoinDesk)

- 日本政府养老投资基金(Government Pension Investment Fund)正在探索通过 BTC、黄金、森林和农田等 “非流动性资产” 实现投资组合多元化(彭博社)

- 泰国批准代币收益免征个人所得税(CoinTelegraph)

- 东南亚超级应用 Grab 在新加坡推出加密货币支付(The Block)

未来一周大事件

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:专注区块链发声

评论0条