原文标题:Exploring the Impacts of ETH ETF Approvals

原文作者:Tanay Ved

原文来源:substack

编译:Kate, 火星财经

以太坊ETF批准:市场反应和网络影响

关键要点:

•以太坊ETF批准赔率的逆转引发ETH价格上涨25%,以及其他以太坊生态系统相关代币

••Grayscale的以太坊信托(Ethereum Trust,简称ETHE)的资产净值折扣率(NAV)从一年前的50%降至ETF批准后的1.28%

•ETH ETF没有质押对ETH的供应动态、质押生态系统和网络弹性有潜在影响

介绍

令人惊讶的是,美国证券交易委员会(SEC)已经批准了第二大数字资产ETH的现货交易所交易基金(ETF)。5月23日,8家发行人的19b-4提案获得批准,其中包括贝莱德、富达、Bitwise、VanEck、Grayscale等行业巨头。就在四个月前,我们看到了长达十年的比特币现货ETF的追求结束了,11家发行人参加了这场被称为“Cointucky Derby”的竞赛。几个月的预期积累起来,随后吸引了120亿美元的净流入,使其成为历史上增长最快的ETF。

然而,对于以太坊来说,情况有所不同。以太坊及其权益证明(PoS)共识机制的安全状况一直不明朗,美国证券交易委员会对Coinbase、Consensys等知名行业参与者采取了行动。尽管如此,现货以太坊ETF获得批准的可能性已经从1月份的不太可能大幅转变为5月份的现实,这标志着数字资产行业监管格局的一个重要转折点。

在本期Coin Metrics的网络状态中,我们评估了美国证券交易委员会批准美国现货以太坊ETF后的市场反应和网络影响。

市场的反应

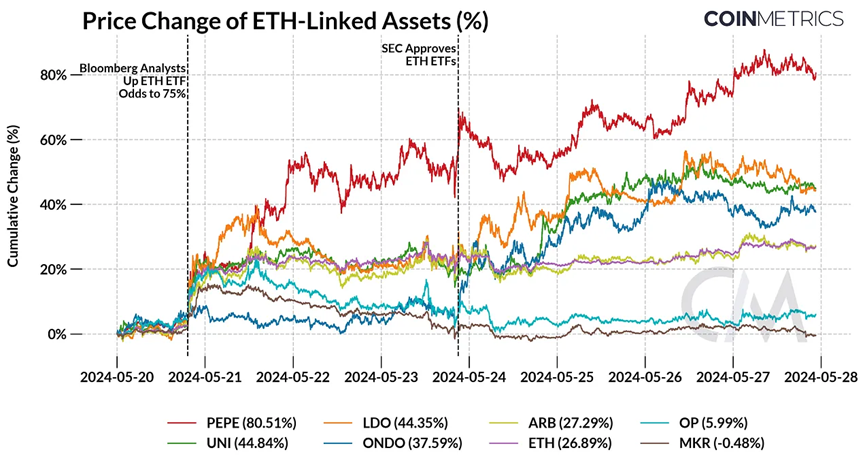

由于定价的时间窗口如此之短,市场反应迅速。将批准几率提高到75%,立即引发了ETH和其他以太坊生态代币市场价格的反应。PEPE(+80%)是以太坊上最大的Meme币, LDO(+44%)是流动性质押提供商Lido的治理代币,UNI(+44%)是Uniswap去中心化交易所(DEX)背后的代币,提供了最高的回报,而ETH紧随其后(+27%)。

来源:Coin Metrics Reference Rates

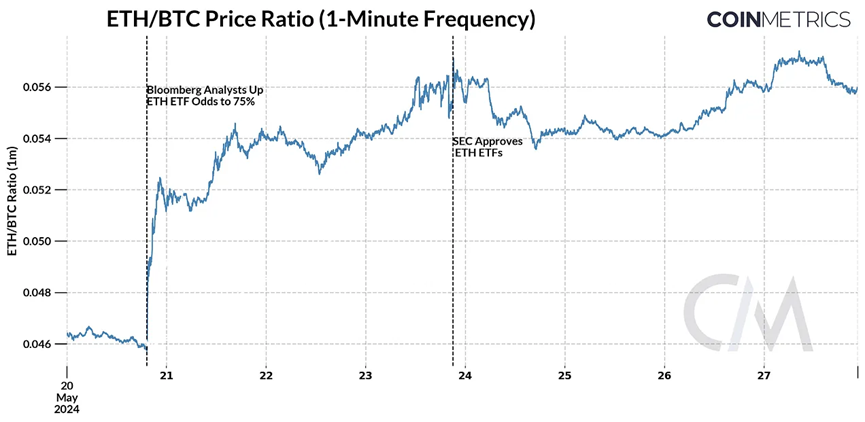

自 2022 年 9 月以来一直处于下降趋势的 ETH 相对于 BTC(ETH/BTC 比率)的表现从这一消息中得到了急速的提振。尽管在ETF批准之前上涨至0.056,但它需要突破关键阻力位才能恢复上升趋势,并弥补其相对于其他大型加密资产(如BTC和SOL)的表现不佳。S-1注册声明的预期批准以及随后推出的以太坊ETF应该被证明是一个强大的推动力,可以更广泛地接受ETH作为一种可投资的“商品”和以太坊网络的主流采用。

来源:Coin Metrics Reference Rates

投资者情绪和市场定位

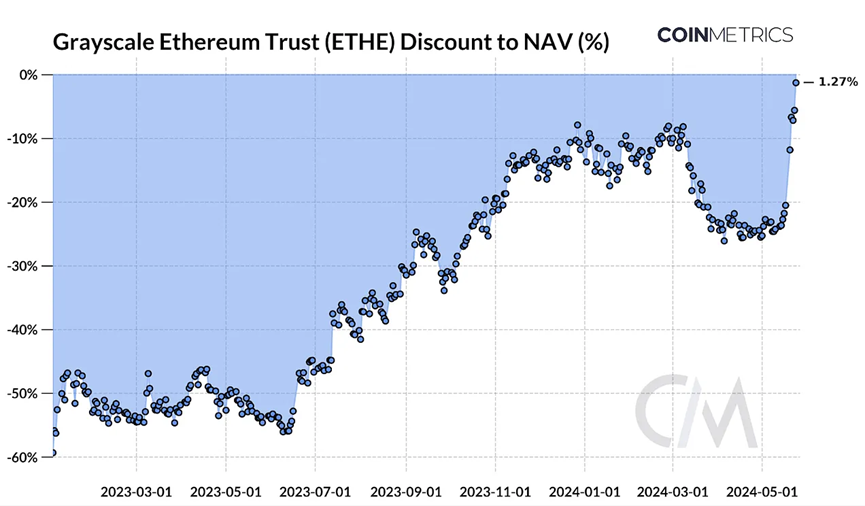

围绕批准现货以太坊ETF的市场情绪反映在Grayscale的以太坊信托(ETHE)对净资产价值(NAV)的折扣率不断收窄。从一年前的大幅折扣到50%,该公司的市场价格已经收敛到其资产净值的1.28%以内,其中20%的降幅发生在5天内。

虽然这让人想起灰度比特币信托(Grayscale Bitcoin Trust,简称GBTC)在 1 月份 ETF 转换之前的表现,但 ETHE 折扣压缩的更快步伐突显了这一发展如何让市场参与者感到意外。尽管如此,投资者仍在对自己进行战略性定位,期待在上市后将其转换为交易所交易产品。

来源:Coin Metrics Institutional Metrics, Grayscale

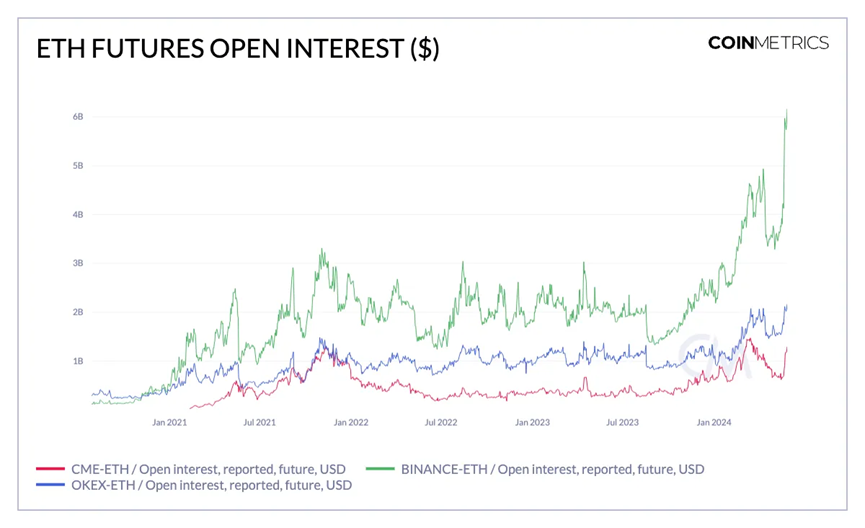

以太坊期货合约的138亿美元未平仓合约(OI)创下历史新高,也表明围绕以太坊ETF的投机活动有所增加。尽管比特币现货ETF推出前的比特币价格仍相对较低,但币安、OKX和芝加哥商品交易所(CME)未交割的ETH期货合约价值增加,表明散户和机构参与者的活动水平都有所提高。

来源:Coin Metrics Market Data Feed

ETH ETF如何影响质押?

关于批准现货以太坊ETF的一个重要进展是,它们将从这些产品中排除质押。发行者无法质押ETH,可能会对ETH的供应动态、以太坊共识层的健康以及整个质押生态系统产生潜在的下游影响。

对以太坊供应动态的影响

作为以太坊生态系统的原生资产,以太坊(ETH)是其运营和安全的支柱。它可以作为记账单位、价值储存或抵押品的形式,围绕它建立了多种经济体系。这包括权益证明(PoS)共识机制,利用ETH通过质押保护网络,将ETH存入智能合约,促进去中心化金融(DeFi)等服务,使用ETH支付交易费用,或简单地在用户拥有的账户中持有ETH作为一种投资或价值储存形式。

来源:Coin Metrics Network Data Pro

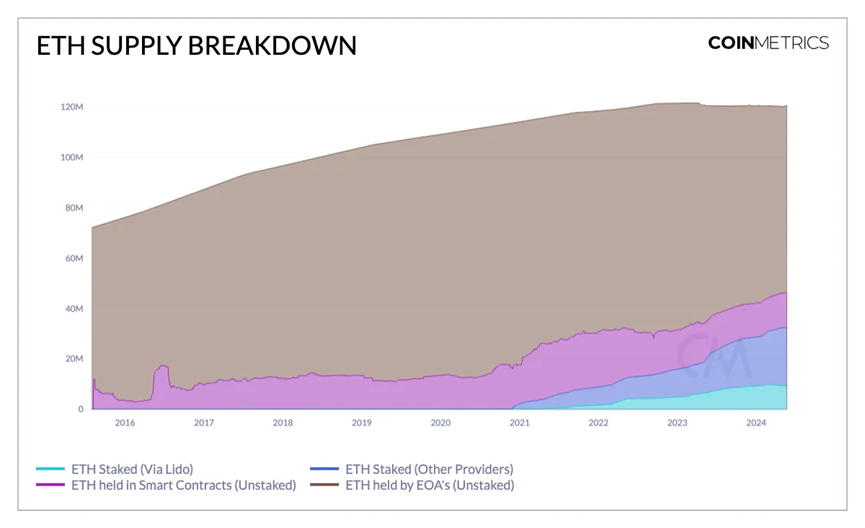

目前,在1.2亿ETH的总供应量中,27%是在共识层上持有的,11%是在智能合约(未质押)中持有的,61%是由外部拥有的账户(EOA)持有的。随着ETF发行人吸收更多流通的ETH,预计更大一部分供应将被锁定,这可能会减少市场的可用供应。流通供应的减少,加上强劲的需求,可能会增加ETH价格升值的可能性。

对以太坊共识层的影响

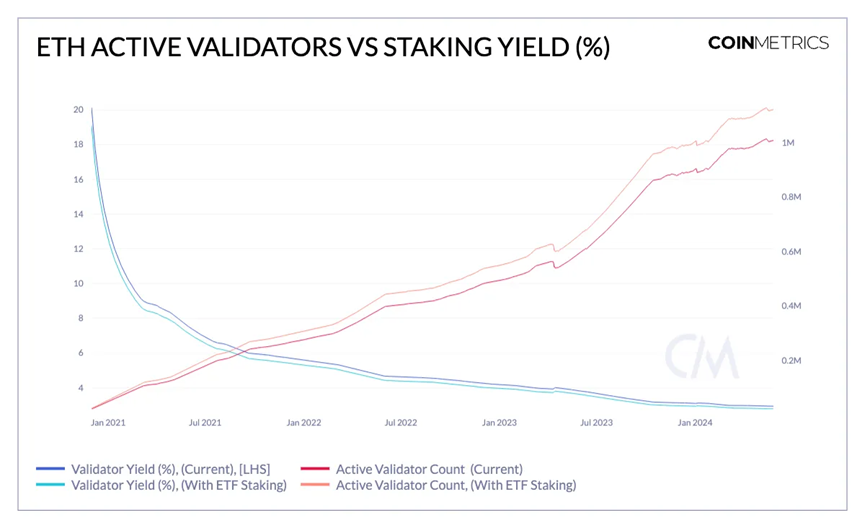

目前,有3200万ETH(占总供应量的27%)通过个人质押、像Lido这样的质押池或像Coinbase这样的托管质押提供商在以太坊信标链上质押。然而,由于将ETH ETF排除在外,27%的质押比例与73%的未质押比例不太可能发生巨大变化。质押收益是持有ETH回报的关键组成部分。因此,将ETF排除在质押之外可能对现有的质押者有利,因为它可以防止机构资本进入质押生态系统时发生的质押回报稀释。

来源:Coin Metrics Network Data Pro

共识奖励(不包括tips和MEV)对验证者收益的潜在影响可以在上面的图表中可视化。假设以太坊ETF发行人获得10%的ETH供应(1200万个ETH) 并质押其中的 30%,共识层上的活跃验证者数量将增加11.25%,从目前的100万个增加到112万个。按照反比关系,验证者和质押 ETH 的涌入将导致质押者的年收益率 (APY) 降低,从大约2.9%下降到2.7%。虽然这并没有提供一个确切的衡量标准,但它说明了如果ETF发行人增持ETH,对质押收益率的潜在影响。

同样重要的是要考虑到以太坊每个验证者的最大有效余额的变化,目前设置为32 ETH,将在即将到来的Electra升级中增加到2048 ETH,这可能会改变验证者和网络安全动态。

此外,以太坊ETF没有质押可能对以太坊的质押比例和去中心化产生积极影响。目前,随着质押比例的快速增长,Lido和Coinbase等提供商分别持有28%和13%的质押ETH市场份额。如果机构资本参与质押,Coinbase作为主要的ETF托管人,可能会成为投资ETH的主要受益者,从而加剧这些中心化风险。

这些担忧引发了以太坊社区关于调整ETH发行率以减轻负面外部性的讨论,例如质押中心化,个人质押者的竞争力降低以及非质押者的通胀压力。从长远来看,美国证券交易委员会是否会允许以太ETF的质押还有待观察。然而,通过不质押ETH, ETF可以间接帮助维持平衡的质押比例,暂时促进更健康的质押分配。

来源:Coin Metrics Network Data Pro

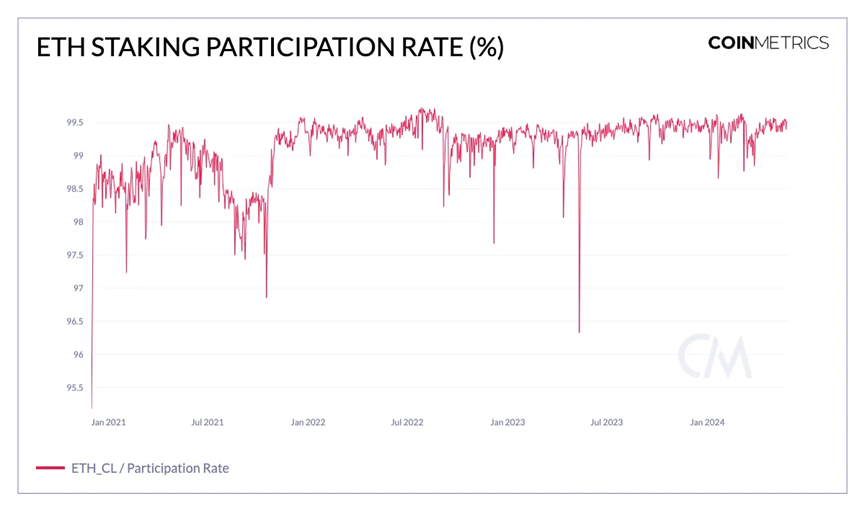

以太坊共识层99.5%的参与率表明,很大一部分验证者正在证明(投票)并提出区块以维护网络的安全。这也意味着质押奖励在更大的验证者池中分配,从而确保去中心化。展望未来,拟议的发行和有效余额的变化,以及美国证券交易委员会对带有质押的ETF的立场,将塑造以太坊质押生态系统的未来。

结论

过去一周标志着美国数字资产监管格局的关键转变,FIT21加密市场结构法案获得批准,以太币 ETF 获得批准,等等。不过,仍有几个问题没有得到回答:以太ETF能否获得与比特币ETF相当的投资流量?在这些发展的背景下,质押动态将如何演变?对加密市场的其他部分会有什么更广泛的影响?虽然这些还有待观察,但监管清晰度和可访问性的提高有望吸引对ETH及其生态系统的更广泛需求。

网络数据洞察

摘要亮点

来源:Coin Metrics Network Data Pro

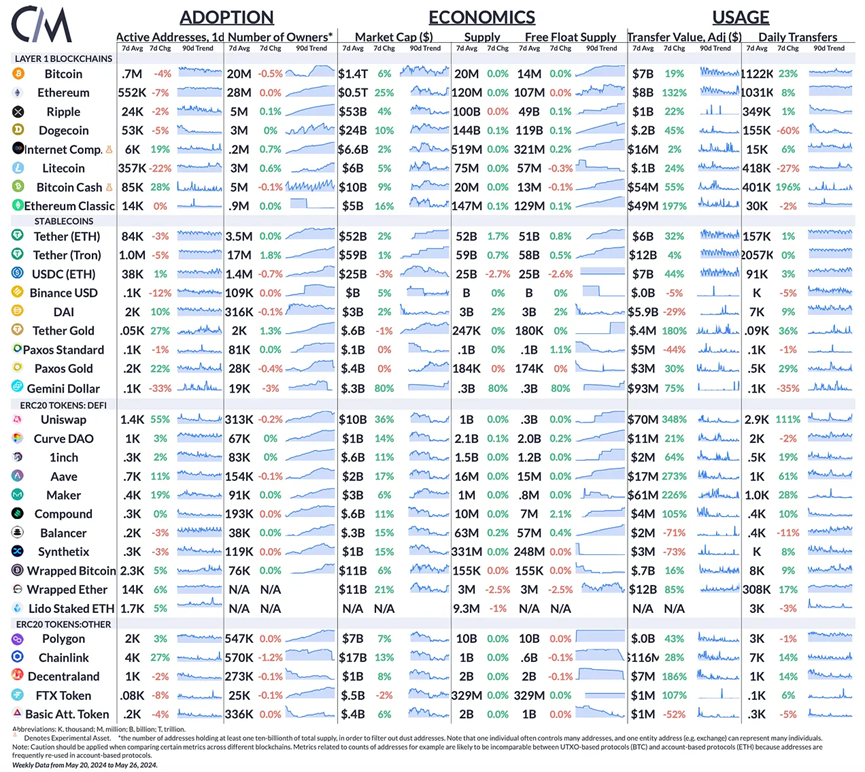

以太坊(ETH)的市值在本周上涨了25%,而调整后的转移价值增长了132%,达到80亿美元。在ETH ETF获得批准的背景下,一些 ERC-20 的活动有所增加,估值也有所上升。

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:区块链先锋门户

评论0条