原文来源:Odaily星球日报

在加密货币普跌的行情中,没想到最惨的是 CRV。

今晨,Arkham 发文表示 Curve 创始人 Michael Egorov 目前在 5 个协议的 5 个账户上以 1.4 亿美元 CRV 作为抵押借出 9570 万美元的稳定币(主要是 crvUSD)。其中,Michael 有 5000 万美元 crvUSD 借款在 Llamalend 上,Egorov 的 3 个账户已经占了该协议上所借 crvUSD 的 90% 以上。

Arkham 指出,如果 CRV 的价格下跌约 10% ,这些头寸可能会开始被清算。随后,CRV 跌幅持续扩大,一度跌破 0.26 美元,达到历史新低,Michael 多个地址上的 CRV 借贷仓位也逐渐跌破清算阈值。

以往 Michael 都会补仓以拯救自己的接待仓位,但这次,他似乎「放弃」了。

据余烬监测,Michael Egorov 的主地址在 Inverse 上的借贷仓位已经有部分 CRV 开始清算。另据 Lookonchain 监测,Michale Egorov 目前在 4 个平台上持有 1.1187 亿枚 CRV(3387 万美元)抵押品和 2060 万美元的债务。

2 个月前的清算危机

CRV 的危机早在 2 个月前就初见端倪,当时 Michael 的借贷仓位就已跌破清算阈值,但彼时的 Michael 并未被清算,也不见 Michael 有任何补救行为。

4 月 14 日,随着市场下跌,CRV 价格也受影响跌至 0.42 美元,Curve 创始人 Michael Egorov 的借贷仓位又进入了红线。据余烬监测,Michael 通过 5 个地址在 6 个借贷平台共计抵押了 3.71 亿枚 CRV,并借出 9254 万美元的稳定币。在 12 笔债务中,以 silo 借贷仓位最危险。

从 2022 年 11 月,「链上大空头」ponzishorter 试图做空其代币 CRV 开始,到 2023 年 7 月底,Curve 由于 Vyper 编译器故障被攻击,Michael 为了挽救自己的仓位频频行动,搅动着 defi 这锅「汤」,人们也将这一系列行动比作「DeFi 保卫战」。

第一次「保卫战」兴许是 Michael 的诱空,让 CRV 价格不降反升,在与「空军对战」中获利,第二次的「保卫战」借助场外 OTC 之力,虽然使其持有量下降,但获得了一批包括吴忌寒、杜均、孙宇晨等头部玩家,以及 DWF 等一众机构在内的极具实力的支持者。可以说 CRV 的两次保卫战都颇有胜利者风范。

相关阅读:《Curve 问题,是 DeFi「收益病」的表症》

4 月 14 日中午,CRV 价格跌至 0.42 美元,据 debank 数据,Michael 的 12 个仓位中, 5 个仓位健康值已达 1.12 甚至更低。余烬监测到 Michael 债仓红线,并发推文做出清算推测,他指出若 CRV 价格如若继续下跌 10% 而没有补仓或还款的情况下,将启动清算程序。

所有债仓均未清算

然而,正当人们思考 CRV 该如何应对第三次「DeFi 保卫战」时,有趣的事发生了。

人们注意到,当日凌晨 4 时,CRV 价格一度跌到 0.3592 美元,早已跌破 0.42 美元的 10% 。但 Michael 债仓并没有如余烬所说被清算,甚至 Michael 本人似乎也没有做出任何补救措施。

Michael 的债仓分布于 6 个不同的借贷协议,其中争议最多的借贷协议是 silo。

在 curve 被攻击后,由于大多数借贷协议不愿意承受太多与 CRV 相关的风险,纷纷收紧了政策,而在 Michael 筹集到的贷款中,超过一半来自 silo。在随后 Michael 偿还 AAVE 债仓的过程中,silo 几乎提供了所有所需贷款。可以说 silo 成为了 Michael 还债路上的最大援军,并被不少社区成员将其调侃成 Michael 的「个人银行」。。

彼时,Michael 的总债仓中,silo 协议里共存入约 1.13 亿枚 CRV,共借出价值约 2790 万美元的稳定币,占 Michael 总债仓 30%,但 Curve LlamaLend、UwU Lend 以及 FraxLend 协议也为 Michael 提供了大部分贷款,虽占比不如 silo 高,但仍高于 15%,其中 Curve LlamaLend 占比 20.7%,UwU Lend 占比 17.9%,FraxLend 占比 17.3%

另一方面,silo 曾分叉出一个新协议Silo Llama,是专为 crvUSD 设计的隔离借贷协议。虽此协议充满了质疑声,但 DeFi 在设计上应该是与用户情绪无关的。与借款相比,CRV 的锁定率对 CRV 被抛售的影响更大,为 CRV 单独设池属于 defi 借贷金库的工作方式之一,而 silo 团队成员也明确否定「为一个人创造 Silo Llama」的指责。

抛开 silo 和 curve 关系不谈,争论的本质是 silo 没有清算 CRV。知情人表示,由于 silo 上的 CRV 仓位使用 Chainlink 预言机,价格更新较 debank 会出现滞后,所以预言机是否追踪到清算价格是存疑的。

据Chainlink 数据,彼时收录的 CRV 价格均显示其在 4 月 14 日凌晨 5 点半跌破 0.4 美元,位于 0.36 至 0.38 美元区间。随后笔者查看了 dexscreener、coingecko、tradingview、coinmarket 等多方数据,彼时 CRV 在 30 分钟线位均跌至 0.36 美元左右。

由于 crv 的最低价格发生在凌晨,目前笔者无法查证当时的健康因子是否归零。但无论当晚 CRV 与各借贷协议发生了什么,唯一可以确定的是,不仅仅是 silo,Michael 的所有债仓仍在。

这次危机有人把目光放到了 silo 的手动清算机制上。由于 silo 的清算是完全开放的,清算人可自行选择手动还是机器。在问及选择手动清算后是否就不会被机器清算时,知情人表示,手动清算只是平台提供的个人清算入口,在面对一笔待清算债务时,个人仍需和机器抢单,且往往无法抢过机器。

所以,清算触发与否最关键在于抵押品价格是否真的跌到了清算值。

清算机制的「价格游戏」

据 silo 文档介绍,该借贷协议有一个清算应用程序,核心团队使用清算应用程序来监控风险头寸,并在清算机器人(包括 Silo)因任何原因不首先清算的情况下清算资不抵债的头寸。

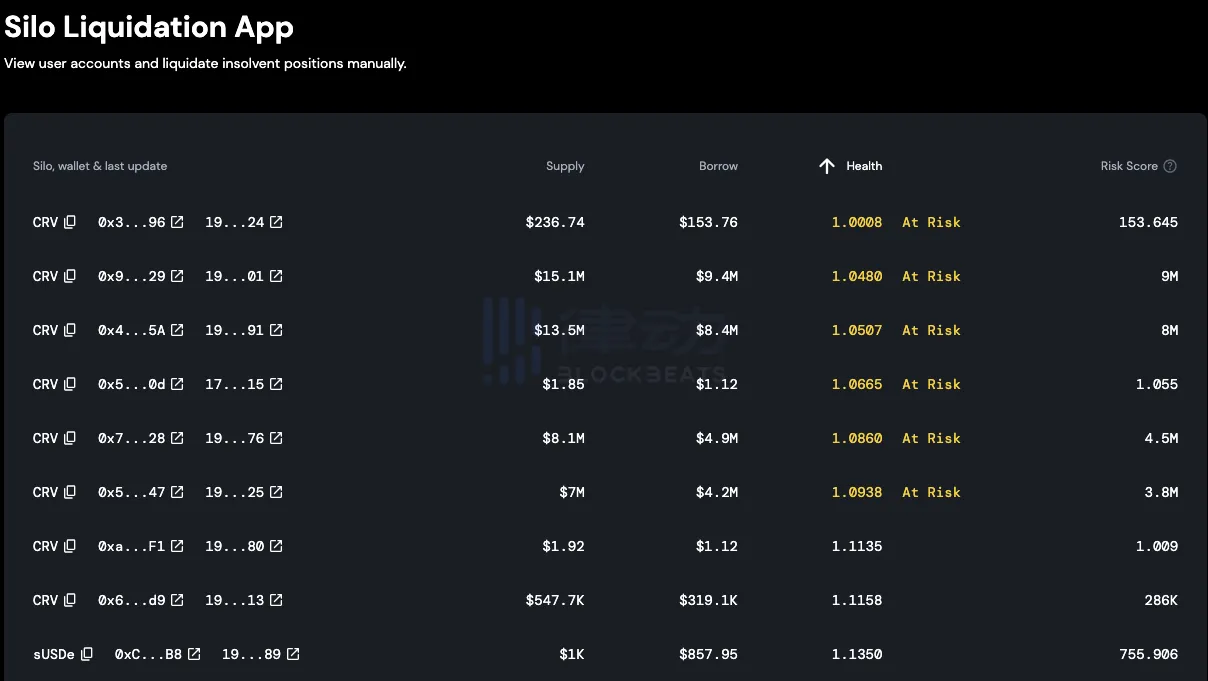

4 月 19 日,CRV 再次下跌至 0.4 美元,根据余烬提供的 Michael 地址,0x 9 开头地址、0x 4 开头地址以及 0x 7 开头地址在 silo 的债仓健康因子均低于 0.1 ,处于危险状态。

据silo finance 抵押因素表,CRV 在 silo 协议中,其贷款价值比(LTV)为 65% ,清算门槛(LT)为 85% 。这意味着 Michael 的 silo 清算价格位于 0.41 至 0.44 美元价格区间,因此健康因子理论上已经为 0 。

计算公式:

清算价格=借款总额/(抵押品数量*LTV*LT)

健康因子= 1-借款总额/(抵押品总额*LTV)

对此,BlockBeats 向项目团队查证,其价格追踪并非简单地查看预言机喂价,而是采用了加权平均算法。这也就意味着某一代币的清算价格会受到贷款人其余借贷资产价格影响,所以仅凭借 CRV 的价格下降还不足以让仓位进入清算。但在问及流动性供应问题时,项目团队并未作出回应。

而对于 Michael 最大仓位所在平台 Llamalend,其「自动变现」机制可以防御软清算。简单来说其清算过程就是当价格下跌,抵押品自动转换为稳定币,当价格上涨又卖回抵押品代币,而且仅需偿还少量的 crvUSD 就可增加健康因素。

此外,知情人告诉 BlockBeats,事实上,在市场波动大的情况下,清算人需要考虑滑点问题,这同时涉及 crvUSD 和 CRV 的滑点。在以往几次大浮动波动行情下,借贷协议机器清算不动是很正常的。

这次被 Michael「割」了?

数千万美元的债仓清算对整个加密市场的流动性影响不容小觑, 4 月的危机尚能因借贷平台的保卫机制躲过一劫,而这次 CRV 跌破 0.26 美元,危机终于到来。

清算人获利

价格新低是不是应该抄底也是投资人关注的话题,但至少在 CRV,清算人已经开始获利了。

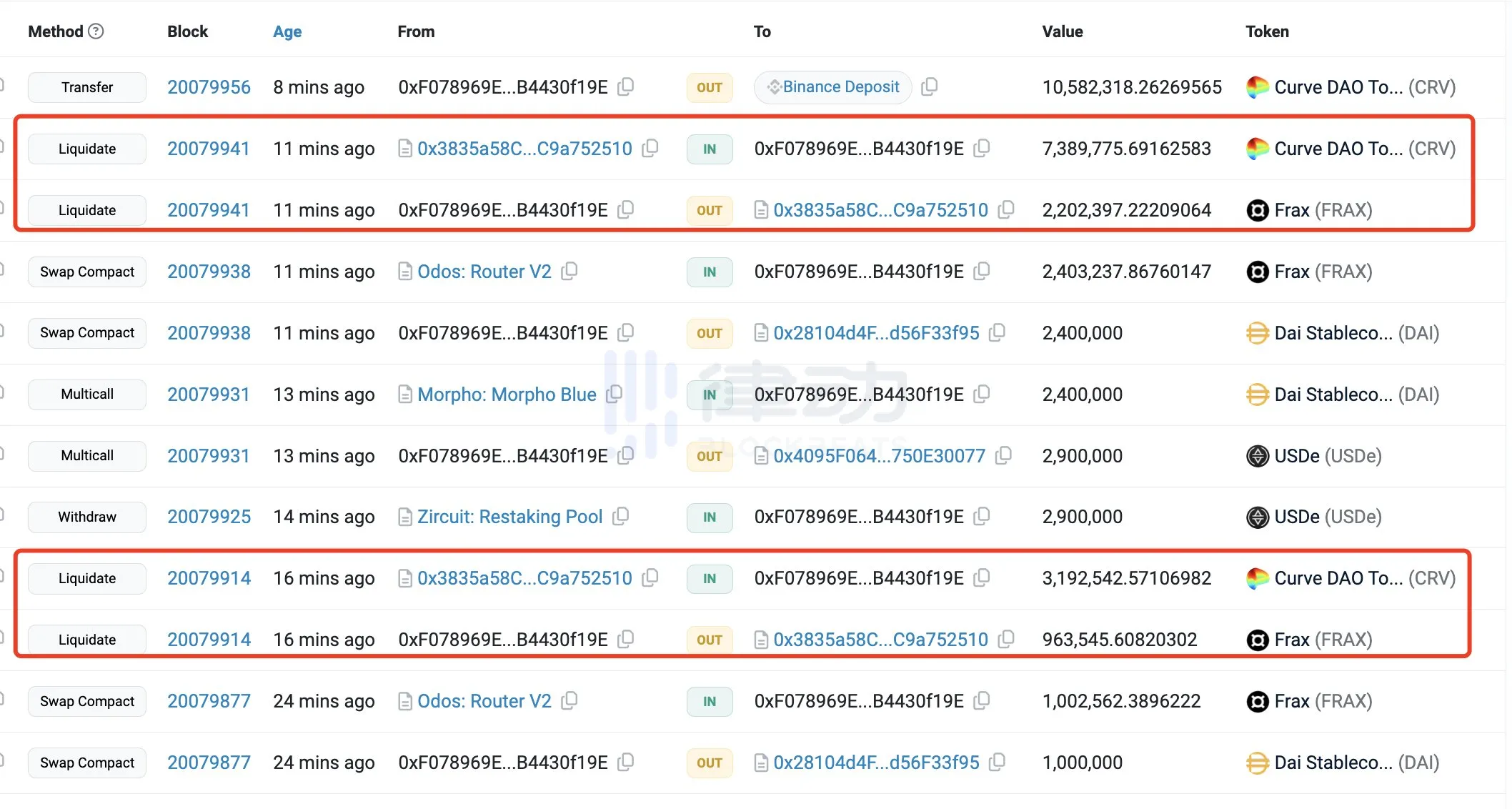

据 ai_ 9684 xtpa 监测,地址 0xF07...0f19E 是 Michael 仓位的主要清算人之一。过去一小时,该地址以均价 0.2549 美元清算了 2962 万枚 CRV,共花费 755 万枚 FRAX,目前这部分代币已全部充值进 Binance,充值均价为 0.2792 美元。

作为清算人,更经济的方式或许是:在 Binance 先开好 CRV 空单(或借币卖出)再进行清算,这样清算得的代币仅用作平空(或还款),而无需承担期间币价波段导致的盈利亏损。

但即便 0xF07...0f19E 不这么做,仅以充值均价卖出也能够获利 72 万美元。

投资人受损

但另一边,投资者面对的就是灾难了。

一方面是价格下跌引发的其余借贷平台清算,Fraxlend 的贷款人遭受数百万美元的清算,据 Lookonchain 监测,有用户在 Fraxlend 上被清算 1058 万枚 CRV(330 万美元)。

相较来说,Fraxlend 的清算机制更容易触发,其风险隔离和动态利率机制不需要任何额外措施就能让 Michael 自己主动还钱。在之前的几次清算危机中,Michael 从 Aave 借出大量资产,并通过 OTC 卖币也是为了偿还 Fraxlend 的债务。

而另一方面就是早期 CRV 投资者面临的巨大损失。

自去年 CRV 危机以来,社区不乏「Curve 一手好牌被 Michael 打得稀碎」的言论,这次 CRV 危机最值得说道的还是此前帮助 Michael 的各大投资人。

去年 7 月底 Curve 被盗后,各方 OG、机构及 VC 都鼎力相助。比特大陆和 Matrixport 联合创始人吴忌寒在社交媒体发文表示:「在即将到来的 RWA 浪潮中,CRV 是最重要的基础设施之一。我已抄底买入,不构成财务建议。」

黄立成在社交媒体上确认自己通过 OTC 从 Curve 创始人处收购 375 万枚 CRV 并质押锁定在 Curve 协议中。次日,孙宇晨的相关地址也向 Egorov 地址转入 200 万枚 USDT,并获得 500 万枚 CRV。

紧接着就是 Yearn Finance、Stake DAO 等项目,以及 DWF 等一众机构和 VC 纷纷参与到 CRV 的救火行动中。

而如今 CRV 跌至历史新低,Michael 本人目前还未做出任何挽救表态。这场风波正如社区所说,「割人的一方终于被 Michael 割了」。

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:探索真实区块链

评论0条