编译:深潮TechFlow

我想我们这一周都看到了“Sui 宣传者”,甚至有人称其为 Solana 的杀手。不过,这种说法现在有些夸张。问题是,这里是否真的有实际价值,还是又一个风险投资币的拉升?

在这条推文中,我将分享我对 @SuiNetwork 的技术、生态系统、体验和代币的看法。

1.技术特性

我会尽量简短。Sui 的技术给人留下深刻印象。基于 Move 的代码库,其主要特性包括:

潜在的 100k+ TPS(单一类型交易,不包括共享对象交易)

0.33 秒的区块生产时间 + 500 毫秒的最终确认时间

并行处理

优化的存储模型

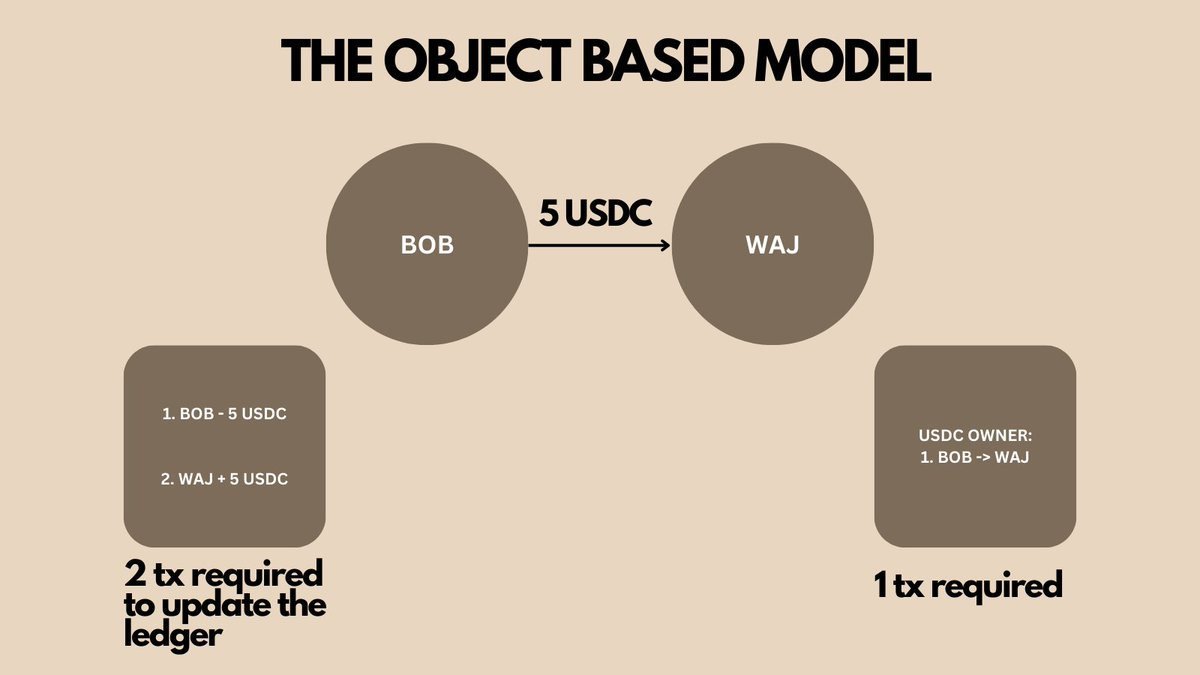

基于对象的交易模型

我认为最吸引人的地方是基于对象的模型。我将在下面的图形中突出它的效率。

2.Move 语言

其次,Move 语言具备 Solidity 所没有的安全特性,尤其是在重入攻击方面的改进,这在 DeFi 中屡见不鲜。

Move 语言据说更容易让非加密开发者上手和实现。(我实际上并不清楚,因为我不是开发者。)这是否是吸引更多开发者进入加密领域的关键?也许吧,但我对此并不完全信服。

3.Sui 生态系统

Sui 最近的价格走势使其在排名中上升,现已进入前 12 名,但市值仍低于 10 亿美元。显然还需要做很多工作,但也许我们应该更深入地了解生态系统。

DeFillama 目前显示 Sui 上大约有 30 个去中心化应用(dApps),其中 12 个的总锁仓价值(TVL)超过 1000 万美元。我喜欢的一点是这些都是原生 dApps,这比我们今天许多 L2 的情况要好,后者往往到处复制粘贴 AAVE 和 GMX 的分叉。

虽然 Sui 生态系统较小,但基础设施已经覆盖,还有一些衍生品,但不算太多。@navi_protocol、@CetusProtocol 和 @TypusFinance 是我尝试过的应用,它们都不错。然而,在 Sui 上没有任何东西是我在其他链上不能做到的。这对我来说是个大问题。

最终,如果 Sui 想要真正成为大牌,这还不够。我希望看到 50-100 亿美元的 TVL,100 个以上的生态应用,以及一些提供全新且在其他链上没有的独特 dApps。

4.Sui 的用户体验

体验很好。

最糟糕的部分是跨链转移资金或使用跨链交换时,但一旦资金到位,所有体验都显得流畅、快速、简单且干净。Sui 的原生钱包在直接质押方面表现良好,还能让我知道自己有资格获得哪些空投,这一点与 Solana 上的 Phantom 钱包非常相似。

账户抽象是 Sui 重点关注的内容,带来了许多其他特性,例如:

使用 ZK 的社交登录

赞助交易

Gas 费不随网络需求的增加而变化

Sui 的区块浏览器也非常出色,这并不是每个链都能做到的。

5.Sui 代币

这个话题有些复杂。首先,现在的 L1 交易与 2021 年时大相径庭。目前“L1”代币的数量翻了一番、三番甚至四番。而且还有无数的 L2 代币(尽管这些代币的价值捕获方式不同)。

随着 Berachain、Monad、Hyperliquid 等新链的出现,这个数量只会继续增加。

Sui 的市值为 26 亿美元,完全稀释市值(FDV)为 100 亿美元,初看起来还不错,尤其是与以下代币相比:

TON 160 亿美元

ADA 120 亿美元

AVAX 80 亿美元

ICP 30 亿美元

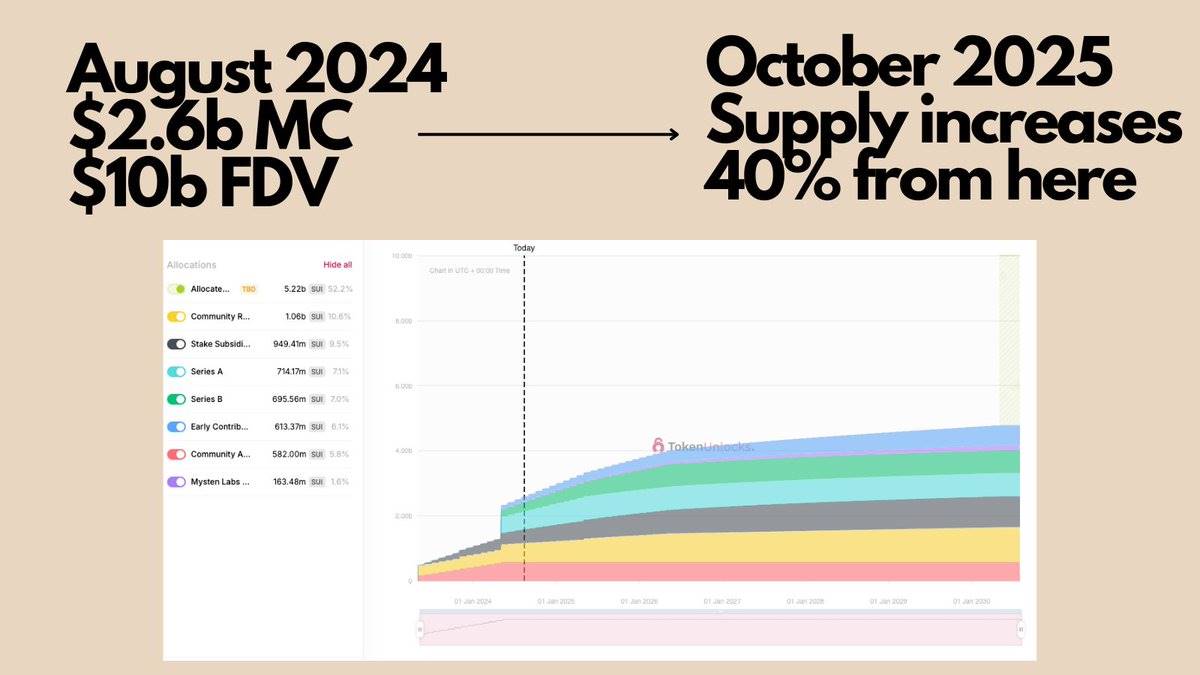

对我来说,令人担忧的是风险投资的解锁。从现在到 2025 年 10 月,流通供应量将增加 40%。这大约是 9 亿个代币,按照今天的价格约为 10 亿美元。

随着 Sui 价格的上涨,这种通货膨胀可能会达到数十亿美元。这是值得考虑的,但这并不意味着它不能被拉升。需要注意的是,50% 的供应量属于 Sui/Mysten Labs,未来他们会如何处理这些代币尚不清楚。

总体看法

老实说,我认为 Sui 比一些其他 L1 更好。还有很多改进的空间,包括更好的生态系统。在你开始考虑与 ETH 或 SOL 的比较之前,我需要看到一些独特的应用程序,这些应用程序在其他地方找不到。尽管如此,关于 Sui 还有许多积极的因素值得看好,正如上面提到的。

它会成为 Solana 的杀手吗?我不知道。

我认为通货膨胀很有趣,我很确定我们会看到风险投资者出售代币,因为即使是 B 轮融资的 FDV 也达到了 20 亿美元。这在当前价格下是 5 倍的回报。

你们怎么看?@SuiNetwork 是好是坏?

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:潮TechFlow是区块链行业原创深度媒体

评论0条