2019年1-6月份,全球区块链行业共发生216起融资事件,融资总额高达165.37亿人民币。

区块链项目融资金额普遍为千万级别,亿元级别项目仅占11%。

中国区块链融资数量超过美国,领跑全球,但融资总额不及美国。

浙江省是国内区块链融资事件涉及城市最多的省份,北京、上海、深圳是上半年全国区块链投融资最活跃的城市。

澄迈是区块链投融资最活跃城市Top10中唯一的县级城市。

全球区块链融资以初创期轮次为主,B轮单笔平均融资额最高,平均每个B轮项目可获1.18亿元融资。

投资数量排名前十的投资机构上半年最关注数字货币交易平台、区块链底层技术开发以及金融服务相关场景。

Pantera Capital在2019年上半年区块链投资中表现活跃;科银资本最聚焦,专注文娱社交场景。

2019年上半年,区块链复苏开始。

投融资总额高达165亿元,投融资数量逐月回升,中美继续领跑全球;市值排名前十加密货币涨幅普遍超过100%,比特币价格时隔一年多再次突破1万美元大关;摩根大通、Facebook等机构不断入场,SEC发布监管指引,网信办公布首批备案项目……

这些是区块链市场的复苏迹象,更是行业未来的希望。

一、2019年1-6月份区块链项目融资情况

(一)区块链项目融资整体情况

据零壹智库不完全统计,2019年1月份至6月份,全球区块链行业共发生216起融资事件,融资总额高达165.37亿人民币(按7月1日实时汇率换算)。相较2018年下半年区块链最火热的时期,2019年上半年的融资数量同比下滑34.15%,融资总额也缩水近73.51%。但对比2018年下半年的情况,我们不难看到,区块链融资市场在2019年上半年已经发生了一些改变。

1、 区块链项目融资数量逐渐回升

2019年上半年,除个别月份出现短时下跌外,区块链项目融资数量整体呈现上升趋势。其中,第一季度融资项目数量为73个,占上半年整体融资数量的33.8%;第二季度融资项目数量为143个,占66.2%,较一季度增长95.89%。

6月份是区块链项目融资数量最多的月份,共51个项目获得融资,占上半年总量的23.6%。2月份区块链项目融资数量最少,仅为18个,占8.3%。自2月份开始,区块链项目融资数量出现明显回暖迹象。

从近一年的情况来看,2018年下半年区块链项目融资情况快速恶化,9月份区块链项目融资数量更是相较10月份减半,之后基本上维持在每月30起左右。但进入2019年以来,尤其从3月份开始,区块链项目融资数量回升,6月份更是自去年8月份之后首次单月区块链融资事件突破50起。

图1:近一年区块链项目融资数量和增速

数据来源:零壹智库

2、5月份融资金额近80亿,约占上半年总额的50%2019年1-6月份融资总额共计165.37亿人民币(按7月1日汇率换算)。

其中,5月份单月融资金额高达79.79亿元人民币,占上半年融资总额的48.25%。这种情况的出现主要是由于5月份知名加密货币交易所Bitfinex发行了平台币LEO,并通过向机构私募在10天内获得一笔10亿美元的融资。而Bitfinex进行这轮融资主要是由于多国监管部门冻结了Bitfinex的比特币资产,使其出现承兑压力,此后又因私自挪用Tether公司价值高达8.5亿美元的USDT准备金而再次陷入危机。

刨除这笔巨额融资,2019年上半年融资金额整体平稳,除1月外均未超过20亿人民币。

若从近一年的区块链投融资市场来看,自2018年8月份以来,除2019年5月出现特殊融资外,各月融资金额也都未曾突破25亿元。所以,即使融资数量出现回升,但融资金额方面仍不乐观。投资机构开始"广撒网",但单个项目获得的融资额相对较低。区块链项目融资市场尚未真正回暖。

图2:近一年区块链项目融资金额和增速

数据来源:零壹智库

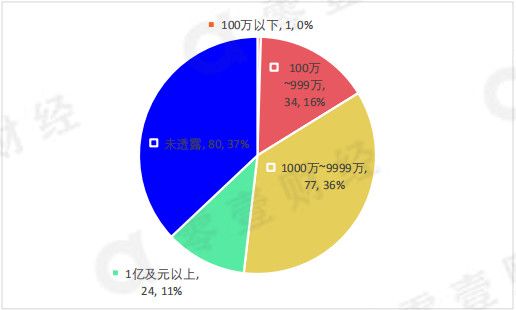

从融资金额区间分布来看,大部分区块链融资项目金额都超过千万。其中,36%的区块链项目融资金额(已透露)落在1000万-1亿元区间内;融资金额在100万元-1000万元之间的项目共有34个,占已披露金额的融资事件的16%;1亿及以上的大型融资项目事件数量相对较少,仅发生24起,占比11%。

图3:区块链项目融资金额分布情况

数据来源:零壹智库

(二)地域分布集中趋势明显,中美领跑全球

本节将从融资数量和融资金融两个维度统计2019年1-6月份位列全球Top10的国家、中国Top10省市以及Top10城市分布情况。1、融资数量Top10的国家、地区及城市

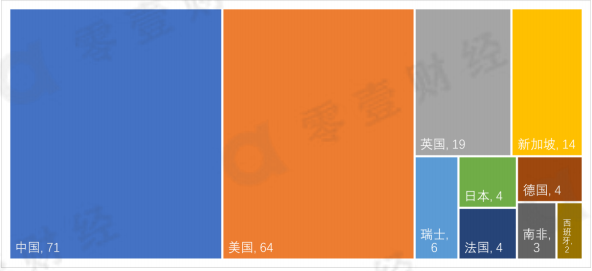

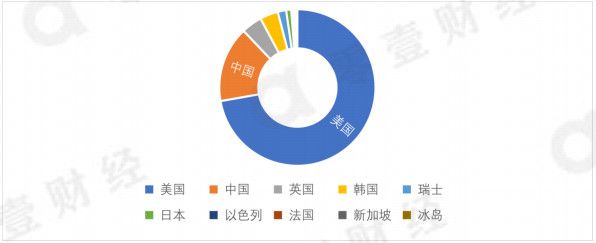

中美继续在区块链融资数量上领跑全球

中国和美国发生的区块链融资事件数量远远领先于其他国家,分别发生71和64起;英国和新加坡位列第二梯队,分别发生19起和14起;瑞士发生6起;日本、法国和德国均发生4起,南非和西班牙分别发生3起和2起。

总体来说,在排名前十的国家中,亚洲地区上榜国家虽然只有3个,分别是中国、新加坡和日本,但却占据了全球排行榜前十国家的区块链融资事件总数近47%的份额;另外,欧洲地区涉及区块链融资事件的国家相对较多,分布较为分散;南非成为南半球唯一上榜的国家。

图4:2019年1-6月区块链项目融资数量 Top10(国家)

数据来源:零壹智库

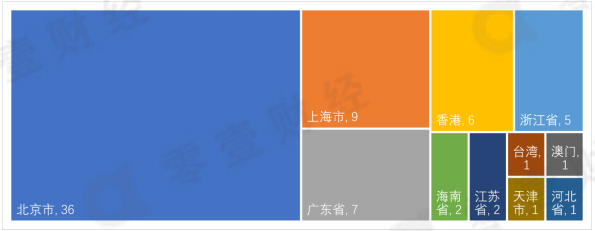

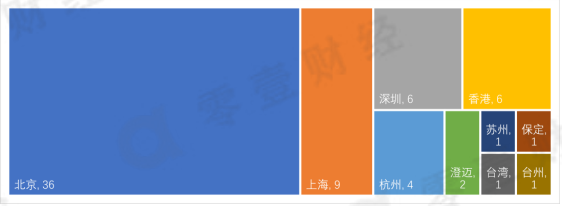

Top10 省市中,北京"一家独大"北京在国内区块链融资事件中数量独占鳌头,成为国内发生区块链融资事件最多的地区,达到了36起,占据了全国(包括港澳台)前十榜单中融资数量总数的50%左右;

上海、广东、香港和浙江位列第二梯队,分别发生9起、7起、6起、5起融资事件;海南和江苏各发生2起融资事件;台湾、澳门、天津和河北均发生1起。

从地理位置分布来看,除北京外,由于区块链相关企业注册地点大多在沿海省市,与区块链相关的融资事件也多在沿海地区。

图5:2019年1-6月区块链项目融资数量Top10(地区)

数据来源:零壹智库

浙江3城市位列 Top10,澄迈县成为唯一上榜的县级市

此外,海南省的澄迈县是国内唯一一个发生区块链融资的县级城市。

图6:2019年1-6月区块链项目融资数量 Top10(城市)

数据来源:零壹智库

2、融资金额Top10的国家、地区及城市

美国区块链融资金额反超中国,两国领跑优势明显

中国的区块链项目融资金额为25.62亿元,占比16%。虽然总额低于美国,但是仍然领先第三名英国三倍以上;

英国和韩国分别位于第三位和第四位,区块链融资总额为7.01亿元、6.15亿元,各占据全球总额的4%左右,属于区块链项目融资总额的第三梯队;

瑞士和日本位于第四梯队,分别发生2.86亿元、1.71亿元,分别占据全球区块链融资总额榜单前十的2%、1%左右;

以色列、法国、新加坡和冰岛各发生0.68、0.6、0.47和0.34亿元。值得注意的是新加坡虽然在区块链融资中位于事件数量的第二梯队,但是在总金额排名上却没有这么出众,其区块链项目涉及的单笔融资金额较小。

图7:2019年1-6月区块链项目融资金额 Top10(国家)

数据来源:零壹智库

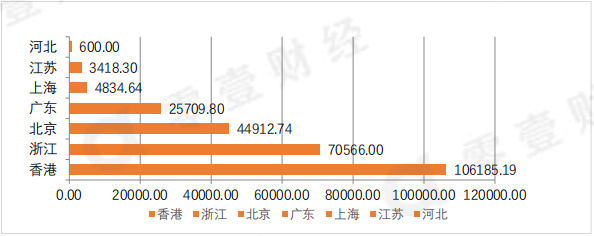

香港单笔融资金额大,总额位居中国榜首

香港的融资金额占全国区块链融资金额榜单前十41%左右,具体数额为10.62亿元。虽然从融资事件数量上来看,香港的区块链融资项目不及北上广,但是鉴于其涉及的单笔融资额更大,所以跃居全国区块链项目融资数额榜首;浙江省紧随其后,其区块链融资额也远超超过了北上广,占比达到28%;

北京的区块链融资项目虽然最多,但是涉及到的融资总额仅占全国总量18%,不及香港、浙江省地区;上海和广东的区块链项目融资金额分别为4.49亿元、2.57亿元,各自占比18%、10%,不及浙江省。

图8:2019年1-6月区块链项目融资金额Top10(地区,单位:万元)

数据来源:零壹智库

杭州区块链融资总额力压北上广

从融资金额来看香港的区块链项目融资金额远超国内其他城市,占到了约41%的比重,也是唯一一个融资金额超过10亿元的城市;杭州市的融资金额超过北上广三大城市,达到7亿元,占到了全国前十总量的28%;北京市位列第三,虽然在融资事件数量上有优势,但是具体的融资数额不及香港和杭州,约占全国区块链融资总额的18%;广州市紧随其后,融资额超过2亿元,约占全国区块链项目前十融资总额的8%。

图9:2019年1-6月区块链项目融资金额 Top10(城市,单位:万元)

数据来源:零壹智库

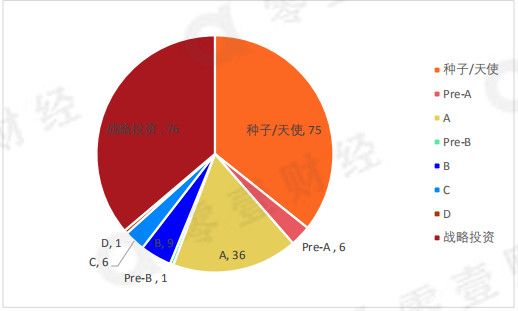

(三)轮次上以初创期轮次为主,B轮单笔平均融资额最高

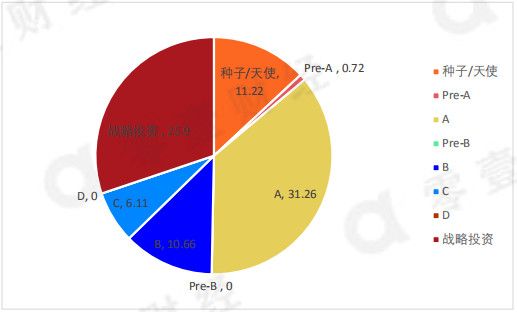

在不计ICO/STO/IEO等融资模式的前提下,2019年1-6月份区块链项目融资仍以初创期融资轮次(B轮以前)为主。

从融资数量上看,除战略投资外,初创期项目融资轮次占比高达88.06%。其中,种子/天使轮项目数量最多,为75个,占55.97%。获得B轮及之后轮次的区块链项目仅为16个。

图10:2019年1-6月区块链项目融资轮次分布(按融资笔数,单位:笔)

数据来源:零壹智库

从金额上看,A轮获得的融资金额最多,为31.26亿元,占总额的36.4%。种子/天使轮虽获得融资的项目数量较多,但由于单笔融资额低,平均每个项目获得融资1496万元,总计11.22亿元。

图11:2019年1-6月区块链项目融资轮次分布(按融资金额,单位:亿元)

数据来源:零壹智库

由于获D轮融资的项目未公开披露金额,所以按当前数据统计,B轮是单个项目获得融资金额最高的项目,平均每个B轮项目可获得1.18亿元融资,C轮紧随其后,平均单个项目融资额为1.018亿元。

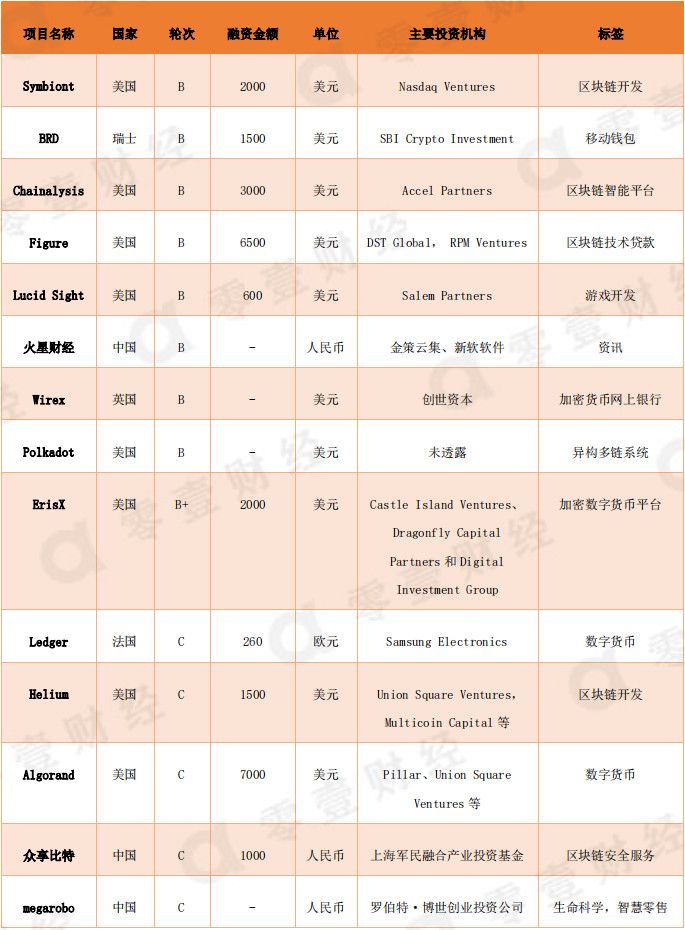

2、美国的B轮及之后轮次项目数量大幅领先中国

从2019年1-6月份整体地域分布情况来看,中国以71个项目融资数量稍微领先于美国的64个项目。但从获B轮及之后轮次的项目来看,美国以9个项目大幅领先于中国的3个。由此可见,中国区块链早期初创类项目偏多,在区块链项目发展速度方面落后于美国。

除中美外,欧洲整体实力较为强劲。英国、法国、瑞士分别有1个区块链项目获得B轮及之后轮次的融资。

来自美国的区块链项目Arch是唯一获得D轮融资的项目,但具体融资情况尚未披露。

表1:获得B轮及之后轮次的区块链项目情

资料来源:零壹智库

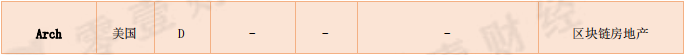

3、上半年区块链技术开发类项目最易获得高额融资

2019年1-6月份,区块链项目获得融资金额最多的Bitfinex的10亿美元,Bakkt紧随其后,获得1.825亿美元的A轮融资。三大矿机厂商之一的嘉楠耘智也于2019年上半年完成一轮金额达数亿美元的融资,完成融资后估值达数十亿美元。

表2:2019年1-6月份区块链项目融资金额 Top10

数据来源:零壹智库

在融资金额排行Top50中,区块链技术开发和数字货币交易平台是上半年最受青睐的两类项目,分别占融资金额Top50项目中的26%和18%。应用类项目也逐渐受到关注,金融服务类应用和其他应用类项目各有7个获得高额融资。

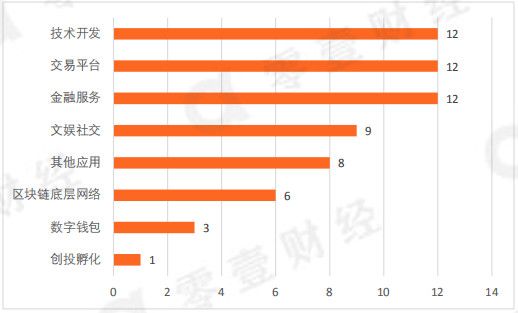

图12:区块链项目融资金额Top50的场景分布情况

数据来源:零壹智库

Pantera Capital 在2019年上半年的投资中表现最为活跃,共进行了9项投资活动。所选择的投资对象覆盖较为全面,具体涉及交易平台类,技术开发类,金融服务类以及支付类多种选择。这是一家专注于与区块链技术,数字货币和加密资产相关的风险投资,代币和项目的投资公司。

Digital Currency Group 的投资数量紧随其后,上半年共进行了7次投资。涉及的对象包括区块链底层网络开发类别,文娱社交,交易平台、支付多个领域。

相比之下,科银资本的投资方向相对专注,主要是为文娱社交类区块链项目进行投资,投资数量为5次。除此之外,针对技术开发和创投孵化方向,科银资本也有涉猎。

SBI investment在2019上半年和科银资本投资数量相同,更加青睐与投向区块链底层网络类,同时也为支付和交易平台方向投入资金。

图13:2019年1-6月区块链投资机构Top10(按投资数量,单位:笔)

数据来源:零壹智库

图14:区块链投资机构 Top10的投资场景分布(按投资数量,单位:笔)

数据来源:零壹智库

二、二级市场回暖,比特币价格突破1万美元

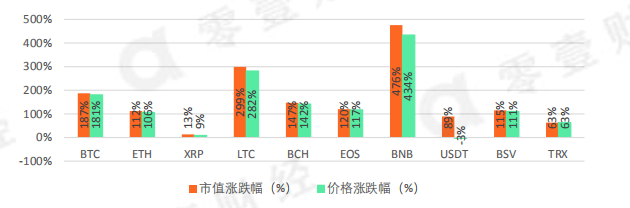

(一)比特币价格连续突破,币安平台币BNB涨幅最大

从2019年3月份开始,加密货币二级市场整体回暖。从价格方面来看,除美元稳定币USDT价格出现些许下降外,市值排名前十的加密货币在上半年均实现价格上涨,其中七个币种涨幅超过100%。币安平台币BNB在上半年价格上涨476%,涨幅最大。

前十币种中,USDT情况较为特殊:市值上涨89%,但价格下跌3%。对USDT而言,价格小幅波动是正常现象,市场情绪和供需关系都会导致价格小范围内波动;而市值出现大幅增长主要是由于Tether在上半年多次增发USDT。

图15:市值前十的加密货币市值和价格涨跌幅情况

数据来源:CoinMarketCap

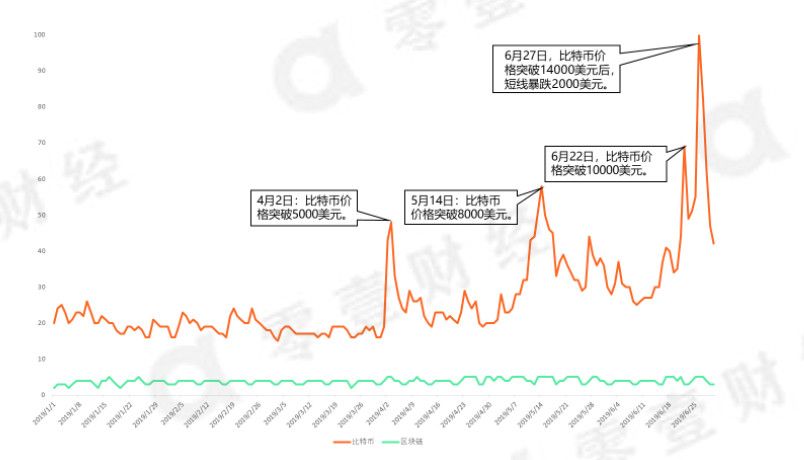

4月2日,比特币价格单日上涨18%,价格一举突破5000美元;5月14日,比特币价格从2018年7月跌破8000美元之后,时隔一年又重回8000美元。北京时间6月22日7点,比特币突破10000美元大关。随后价格持续突破,在6月27日一度逼近14000美元。但之后比特币价格短线暴跌2000美元,跌至12000美元以下。

虽然价格波动依旧剧烈,但比特币等加密货币整体而言在2019年上半年的投资回报率上取得了惊人的成绩,超过了包括石油、黄金、标准普尔、A股等所有传统投资资产种类。

2019年上半年的行情,让诸多业内人士认为市场形势已经反转,加密货币的又一个春天已经到来。

图16:BTC市值和价格走势图

数据来源:CoinMarketCap

(二)内外多重因素推动加密市场回暖

以比特币为代表的加密货币的价值来自"共识",价格受用户心理预期和市场情绪的影响较大。上半年加密市场之所以出现大幅回暖,主要是由于基本消息面利好层出,内外多重因素推动价格上涨。首先,从2月14日摩根大通宣布即将发行加密货币 JPM Coin 到6月18日Facebook 主导的数字货币项目Libra发布白皮书,传统巨头公司及机构正在不断进入,给加密市场带来了新的用户和增长点,使市场一直处于亢奋状态。尤其是Libra项目更是被视为主流社会进入加密货币市场的的标志性事件,引发了业内持久不息的讨论。

此外,场外资金的大举进入打破了2018年以来加密货币市场一直处于存量市场的尴尬局面。上半年以富达、花旗为代表的多家知名企业宣布将推出加密货币业务,洲际交易所旗下的加密资产交易平台Bakkt也宣布开启比特币期货合约测试,有望让更多人参与到加密货币交易市场。

场外资金入场的原因除了看好加密货币之外,还由于比特币的强劲的避险属性。美联储降息、全球资本市场萎靡都使比特币和黄金成了更多人的投资选择。比特币对对冲全球市场的不稳定因素具有一定作用,这也是机构愿意选择比特币的原因。当投资者在上半年的全球市场环境中寻找避险投资标的或者对冲工具时,他们的资金回更多选择流向比特币等加密资产。

此外,加密市场的内部用户的情绪影响也很明显。随着比特币价格持续突破,加上外界利好消息层出不穷,加密货币市场用户FOMO(Fear of Missing Out,即害怕错过)情绪愈加明显。FOMO情绪在加密货币市场并不罕见,每次行情上涨时基本上都会出现这种情绪。这种情绪会导致用户对未来心理预期盲目乐观,害怕错过下一轮增长行情,从而追高加仓。多位分析人士认为,在比特币价格突破10000美元大关之后,市场的FOMO情绪开始明显。

用户对加密货币心理预期趋好的另一内部因素是按照设计机制,加密货币市场的"中流砥柱"比特币将在明年上半年迎来新一轮减半(每隔四年,产生每个区块的比特币奖励将会减半)。而历史证明,每次比特币奖励减半都会导致比特币价格走高,引发新一轮的增长。

(三)比特币价格波动与谷歌搜索热度高度相关

Google Trends 能在一定程度上显示互联网用户对一件事(一个东西或一个关键词)的关注度。从2019年1-6月份的谷歌搜索热度来看,"区块链"在上半年的搜索热度基本保持平稳,而比特币的搜索情况起伏剧烈。"区块链"搜索热度平稳主要由于上半年区块链技术并未取得显著突破,"杀手级"的区块链应用和落地实践案例也尚未出现。

"比特币"搜索热度普遍高于"区块链"且起伏剧烈,是因为上半年比特币价格连续突破带动了整个加密市场回暖。比对比特币价格与 Google Trends 的波动情况,不难发现,每次出现"比特币"搜索峰值,都必然伴随着比特币价格出现剧烈波动。

图17:"比特币"和"区块链"的谷歌搜索走势

三、2019年上半年区块链十大事件(按时间顺序)

1月:"闪电火炬"传递推动闪电网络发展

直到今年4月份,比特币闪电火炬在委内瑞拉完成最后一次传递。历时将近3个月的闪电火炬传递,总共收到了0.429个BTC的捐赠。这笔收入将用于帮助委内瑞拉受到恶性通货膨胀影响的人们。同时,这项支付实验让更多人关注并参与到了比特币闪电网络的使用当中,推动了闪电网络的发展。

摩根币主要面向B端机构用户(经过监管审查的摩根大通的大型机构客户,如公司、银行和经纪自营商等),用于机构间的即时支付和清结算场景,短期不会对C端用户开放。

摩根大通宣布发币拉开了2019年上半年机构入场的序幕,也代表了全球银行等金融机构对于区块链和加密货币的态度正在转变。虽然摩根币可能只是一个原型和实验,但已经让市场看到了新的希望。

而据彭博社最新消息,摩根币最早或将在今年开始试运行。

根据《区块链信息服务管理规定》要求,区块链信息服务提供者应当在其对外提供服务的互联网站、应用程序等显著位置标明其备案编号。而对于此次备案的作用,网信办表示,备案仅是对主体区块链信息服务相关情况的登记,不代表对其机构、产品和服务的认可,并强调,任何机构和个人不得用于任何商业目的。

首批取得备案编号的公司既包括BATJ等互联网巨头公司,也有浙商银行、微众银行、平安等金融机构,中链、趣链等区块链技术公司也位列其中。就地域而言,取得备案编号的区块链公司集聚效应明显,北京数量最多,浙江、深圳次之,这可能与所在地对区块链扶持政策密切相关。

同一天,美国证券交易委员会(SEC)发布了其首份《数字资产"投资合同"属性分析框架》指引,以帮助市场参与者确定数字资产的各类发行、售卖和分发行为是否符合联邦证券法的规定。此次SEC发布的框架指引仅就数字资产的"投资合同"属性分析做了指导,并详细说明了代币发行方该如何看待已发行和出售的代币,如何评估这些代币是否应该被注册为证券,以及之前作为证券出售的数字资产是否应该重新评估。

此次SEC发布的指引文件主要明确了将数字资产作为投资合同进行发行和销售时,项目方如何评估确定该类数字资产是否属于证券范畴。同时,文件还给出了在确定数字资产不是证券时需要考虑的一些因素和评估标准。这些因素和评估标准并非面面俱到,也不存在单一的决定性因素,但对从事数字资产发行、销售和分销的人来说,仍具有积极的参考意义。

事发之前的4月24日到25日的两天内,Tether 在 Omni、以太坊和波场三大平台增发了将近4.2亿枚 USDT,相当于4.2亿美元。据悉 Bitfinex 之所以需要巨额资金是由于它在全球多国的 BTC 资产被监管部门查封,导致出现承兑压力。

此前3月14日,Tether 在官网修改了关于 USDT 抵押资产的组成部分,宣布每一枚USDT不再必须对应1美元,而是可以选择对应相应的资产储备,包括:加密货币、现金等价物、和来自第三方的应收账款等。

公开信中,孙宇晨以区块链布道者的口吻,称"此次与巴菲特共进午宴,将是一个谋求互相理解和成长的机会。为了增进对话并支持整个加密货币和区块链社区,我将邀请数位区块链业界领袖一道,前往纽约共赴午宴","我一直在强调,我们不能仅仅为去中心化应用程序、金融和其他领域打造平台,而必须花尽可能多的时间去建立、培育社区,支持区块链概念","我也坚信,通过适当的理解和沟通,巴菲特将转变他对加密货币和区块链的总体立场,将这一新的投资策略融入自己的投资组合"。

与大多数加密货币不同,Libra 完全由真实资产储备提供支持。对于每个新创建的Libra加密货币,在Libra储备中都有相对应价值的一篮子银行存款和短期政府债券,以此建立人们对其内在价值的信任。

Libra将由独立的非营利机构Libra协会负责运营。Libra协会未来将是一个由100家独立成员构成的监管实体,目前已经包含了Uber、Paypal、Visa、Coinbase等机构在内的28家创始成员,涉及支付、电信、风投、区块链业等诸多领域。

Libra区块链的高效率和安全来源于两大技术核心,一个是优化后的"拜占庭容错"共识机制,另一个是为数字资产的交易和管理专门设计的Move语言。

尽管从技术层面分析,Libra可能会在推动数字货币应用落地以及提升公众的数字货币认知等方面产生实质性进展,但这种超越国界的数字货币可能会在未来的推广过程中遇到重重阻碍。

1月28日,币安的 "Launchapad" 平台上线首个IEO项目BTT。15分钟,600亿枚代币就被抢购一空。到了1月31日,BTT正式在币安开放交易,开盘价较之前上涨将近5倍。2月25日,另一个IEO项目FET以0.0867美元在Lunachpad开启公募,开放购买后22秒就宣布完成。正式登陆币安交易后,价格也较此前上涨近3倍。

连续的项目成功,让IEO成为了瞩目的焦点。币安创始人赵长鹏在社交媒体发文,"很高兴越来越多的人加入IEO俱乐部,我们相信区块链拿来融资才是正在的杀手级应用"。随后,OKex和火币等头部交易所和众多中小交易所也纷纷宣布上线IEO项目。

IEO成为热点的根源在于,熊市中交易所需要留住用户并提高用户交易活跃度,项目方也需要融资渠道。IEO能将一二级市场打通,同时以交易所本身作为担保,把关项目质量,提高投资者的参与热情。

DeFi仍处于一个行业发展的早期阶段,但从稳定币到去中心化交易所、钱包、支付、借贷理财等场景,整个DeFi的生态正在逐步完善。而根据defipulse等网站数据,目前以太坊和EOS上的DeFi生态圈,总共锁定价值在15亿美金左右。借贷、衍生品、交易平台占据了当前DeFi主要的市场规模。

早在2月初,以太坊就宣布已发布向以太坊2.0网络演进的第0阶段的第一个预发布版。5月初,以太坊2.0的构建团队 Prysmatic labs 宣布发布prysm客户端测试网。该客户端由 Prysmatic Labs 使用Go语言开发。随后,分片开发公司Prysmatic Labs 的联合创始人Preston Van Loon 在 Meduim 上宣布太坊2.0的Beacon(信标链)测试网正式上线。

来源:零壹财经

本文链接:https://www.8btc.com/media/444417

转载请注明文章出处

免责声明:本文不代表巴比特立场,且不构成投资建议,请谨慎对待。

海盗号声明:本文由海盗号“01区块链”上传发布,内容为海盗号作者独立观点,不代表巴比特立场,点击查看《海盗号用户协议》

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

评论0条

简介:零壹财经旗下,区块链与数字经济领域的专业知识服务机构。