比特币是对货币的重新审视,是否是货币终结者权且不论。至少,比特币正在尝试重新定义金融,DeFi 也正尝试重新解构再造金融产品模式一样。尽管整体而言 DeFi 仍然还在小圈子里打转转,加密圈的老铁们才是核心重度用户。但是别忘了,所有新玩意刚开始时候,在人们看来,都跟玩具一般。

尽管 DeFi 远未达到普惠金融的目标,尽管 DeFi 领域必然也会有许多的废品、残次品出现,项目跑路、归还社区、被黑客裹挟,诸多问题未来会越来越多,个体项目的破灭出局,会通过否证方式,让生态整体更健壮。

按照维基百科的解释,林迪效应是指对于那些不会自然消亡的东西,比如一种技术、一个想法,每多生存一段时间,它的剩余预期寿命就会增加一点。比特币曾被死亡过三百余次,是时候见证林迪效应了。君不见,新加坡最大的商业银行星展银行(DBS Bank)宣布正式推出数字交易平台 DBS 数字交易所,下周开始,就可以开始用法币交易加密货币了。新加坡交易所持股占 10%。

而一向对比特币怀疑甚至鄙夷态度的 JPMorgan,对冲基金桥水基金 Ray Dalio,最近也到了真香阶段,开始拿比特币跟黄金做类比。在 Ray Dalio 看来,比特币和其他加密货币在过去十年中,已经确立了自己的地位,“是类似黄金这样的另类资产”。

以此背景,我们可能更有信心的判断,对于能够从中快速学习演化的生态整体来说,杀我不死,我就愈发强大。而正如前面所说的,所有传统金融产品类别,加密世界将会重来一遍。

一、指数基金和加密资产指数基金

指数基金,往往是一个投资新人最好的入门投资品之一。过去十年间,指数基金的市场份额不断扩大,以 BlackRock 为例,这家公司过去十年一跃而起,成为全球最大的资产管理公司,管理资产数额超过千亿美元。而其中,指数基金的上涨贡献颇多。

过去十年,随着比特币的出现和关注度日增,灰度、CoinShares、Bitwise 等公司,开始尝试用信托基金、指数基金等方式,将加密资产整合到现有的金融系统之中。灰度的每次买买买,在市场中总是能引发一轮热议,甚至有论者将当前行情称之为机构牛市。

灰度等机构的做法和 Ray Dalio、JP Morgan 等的看法是,选择将比特币等加密资产加入到菜篮子里面,将加密资产或打包、或改造,以此提供给传统金融产品的投资者们,让投资者可以通过 IRA、证券代理账户、交易所中上架产品来购买和持有加密资产。

而另一方面,DeFi 的兴起则代表了另外一方向上的尝试。DeFi 所做,是创建平行时空。在此时空内,借助于互联网无远弗届,让 DeFi 提供的金融基础设施无需授权、人人可用,让人们在原先的银行、交易所、股票、基金之外,获得一个新的金融空间。

去中心化交易所 DEX,自动做市商 AMM, 衍生品,去中心化借贷,等诸多产品模式纷至沓来。过去一年里, DeFi 突飞猛进,据统计如今接近 150 亿美元的市场份额,其中佼佼者包括 Uniswap, Balancer, AAVE, Synthetix 等诸多 DeFi 产品。

自然,在 DeFi 的创新实验浪潮中,指数基金这一在传统金融世界中不可或缺的产品,也初见端倪。

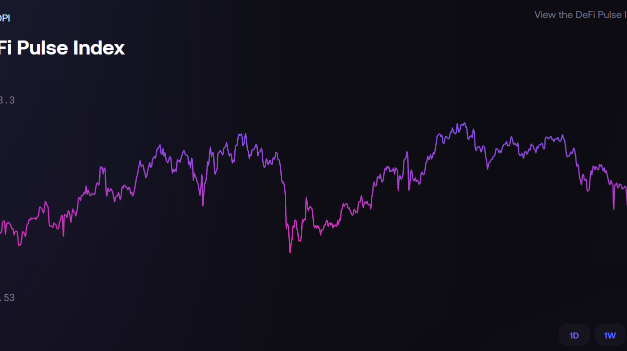

一些创业团队开始尝试创建加密货币指数基金,尤其是 DeFi 指数基金。例如, DPI 在短短三个月时间内,交易额达到了 2500 万美元的资产管理规模 (AUM)。

在 DeFi 基础设施之上所创建的加密指数基金,有哪些项目,发展如何?本文一起探讨。

二、加密指数基金解决什么问题?

对许多投资者而言,DeFi 是当前加密资产投资领域中的必选品之一。而在 DeFi 热潮之中存活沉淀下来的项目,逐渐下沉,成为基础设施。在此之上,可以玩出来更多的花样。除了增加新的投资(CHAO ZUO) 标的之外,建基于 DeFi 之上的加密资产指数基金项目,能提供什么?

去中心化指数基金和传统指数基金类似,提供了被动获得分散化投资的机会。不需要用有限的资金、冒着赚不回手续费的风险去挨个投资加密资产。有了可靠的去中心化指数基金产品,投资者们可以直接买下一篮子加密资产的加密指数,简单持有即可,仍然享有去中心化等优势。

不过,去中心化指数基金产品也存在独有的问题。不同于传统基金运营者的实体受证券和其他法律约束, 去中心化指数基金要证明自己,需要花费更多的功夫,而其中最重要的,是时间和共识。

假设某个项目发行了一个盒子代币,声称其中包含了 BTC 、大宝藏币、信仰币若干。那么,该盒子代币是否有能力锚定对应底层代币的价值,指数构成的比例是否合理,又如何解决基金运营者决策甚至跑路的风险问题?

设计去中心化指数基金时候,需要考虑到的因素还有很多,如指数基金的构成结构,管理方式,管理费用等等诸多问题。

接下来的篇幅,我们挨个看下市场上最有代表性的四个产品: sDeFi 、DeFi++、PIPT 以及 DPI。

三、sDeFi

sDeFi 是衍生品交易平台 Synthetix 上所发行的指数产品,锚定一篮子 DeFi 代币。不过,这里采用的是锚定价格的衍生品方式,就是说,该指数只是对标了对应 DeFi 代币价格,能炒不能兑换,并不具有底层的 DeFi 代币作为支撑。

上线之初,sDeFi 包含了八种 DeFi 代币,各类代币的组成比例和新增代币的决策,通过 Synthetix 的治理系统由社区决定。目前,sDeFi 包括了12 种代币,其中包括了: AAVE、SNX、YFI、REN、BAL、CRV 等资产。不同代币份额的比例,由社区来决定,采取的是固定比例的方式。

不过,sDeFi 的交易没有加入流动性挖矿的玩法。用户首先需要用超额抵押 SNX 生成 sUSD,或者从 DEX 中购买 sUSD,然后参与到 Synthetix 市场中交易 sDeFi。在 Synthetix 的市场中,采用了无滑点的自动交易市场机制,每次购买时,系统会铸造 sDeFi 给你;而每次卖出时,会销毁 sDeFi,将 sUSD 还给你。

不过,sDeFi 的交易没有加入流动性挖矿的玩法。用户首先需要用超额抵押 SNX 生成 sUSD,或者从 DEX 中购买 sUSD,然后参与到 Synthetix 市场中交易 sDeFi。在 Synthetix 的市场中,采用了无滑点的自动交易市场机制,每次购买时,系统会铸造 sDeFi 给你;而每次卖出时,会销毁 sDeFi,将 sUSD 还给你。

sDeFi 这一指数的交易,并不会额外产生基金托管手续费,只是跟 Synthetix 上其他交易对一样,收取 1% 的交易费。除了 sDeFi 之外,平台还有看跌 DeFi 的指数: iDeFi 。买入 iDeFi 后,如果 DeFi 指数下降,则 iDeFi 的代币价格会上涨。

不过,当前 sDeFi 的市场规模并不大,按照当前统计,sDeFi 和 iDeFi 的24小时交易额相加,也不超过 160 万美元。由于采用了衍生品而非实物(真实代币)锚定的方式,sDeFi 只是一个价格指数而已,需要依赖于 Synthetix 所选择的预言机。一旦预言机失效,或者遇到网络拥堵导致报价延迟的情形,sDeFi 的市场交易也会受到影响。

总结一下 sDeFi 的优势与不足:

优势

sDeFi 是最老的 DeFi 指数交易品; Synthetix 团队在 DeFi 生态中声誉良好,协议处理了超过十五亿美元的交易额,sDeFi 因此具备稳健的基础设施。

不足

采用合成衍生品的结构,无法赎回所锚定的资产; 依赖于预言机系统,具有交易对手方风险。

四、PieDAO

与 sDeFi 采用衍生品结构、只锚定价格、无真实资产支撑不同,创建于 2020 年 3月的 DeFi 团队 PieDao 创建的指数基金:如 DeFi++、 DeFi+L(大市值指数) 和 DeFi+S(小市值指数)等,采用了有真实资产支撑的指数基金结构。

简单说来,DeFi++ 这类真实资产背书的指数基金,需要按照设定的比例,买入持有对应的一篮子 DeFi 代币。而 sDeFi 这类衍生品结构的指数基金,只是锚定价格,不用持有资产,也不会兑付,可以称之为空气币,其价值就是充当了对应 DeFi 代币篮子的价格指标。

为了帮助读者对于 DeFi 指数基金多一些了解,这里会多花一些篇幅,介绍 PieDAO 的指数产品结构和操作。

PieDAO 指数产品一览

可以看到,图中为 PieDao 的指数类产品,包括七种,不过交易量较大的是 BCP、DeFi+L、DeFi+S。我们这篇文章主要关注 DeFi 指数,重点来看下 DeFi++、DeFi+L 以及 DeFi+S 这三支指数基金。

DeFi+L 市值为 177 万美元,价格是 1.3 美元;DeFi+S 的市值为 98.8万美元,当前价格为 1.62 美元,而 DeFi+S 指数产品的创建日期早于 DeFi+L,涵盖了六种小市值的 DeFi 代币,包括 UMA、REN、LRC、BAL、PNT 以及 MLN。

PieDAO 的 DeFi 系指数产品基于 Balancer 之上创建。用户购买 DeFi 指数代币时,会按照固定的持仓比例,通过 Uniswap 等交易工具买入代币,或者用户如果持有足够的对应代币的话,也可以直接加入到流通池,发行 DeFi 指数代币。

由于采用了固定比例方式,随着价格的变动,分配在不同代币上的资金需要定期进行再配置,可以直接借助于外部的 AMM 自动做市机制进行,相比较传统的指数基金产品调仓需要手动买入卖出对应股票、债券等的操作,还是省力很多。

以 DeFi+L 为例,了解如何发行和赎回

DeFi+L 的发行机制,有两种方式:单一币种,以及多种资产方式。如果选择了单一币种,需要支付 ETH,而通过 Uniswap、Balancer 这类 Swap 交易工具兑换为相应的资产,为了避免滑点问题的影响,需要额外多支付 5% 的 ETH,多余部分会返还。

用户如果选择多种资产方式,则需要按比例存入对应的其中资产,为 DeFi+L 基金提供流动性,下图为生成 1 DeFi+L 指数代币,所需要支付的对应资产 。

由于 PieDAO 的指数产品采用了真实资产支撑的结构,所以是可以实时赎回兑付资产的,赎回无需额外支付手续费。在 DeFi+L 的基金页面上,点击 Redeem,选择好所需要赎回的资产数量即可。

理解了 DeFi+L 的操作和机制,也就明白了 PieDAO 其他几只指数产品,以及采用类似结构的 PowerIndex 等指数产品的做法了。

为了方便同时需要 DeFi+L 大市值基金和 DeFi+S 小市值基金的用户,PieDAO 最近也上线了 DeFi++ 指数产品,将这两者打包交易。其中,DeFi+S 和 DeFi+L 的比例分别为 30% 和 70%。当前 DeFi++ 的市值为 52 万美元。

PieDAO 设计了流动性挖矿的玩法。如果用户为 DeFi+S 和 DeFi+L 等指数产品在 Balancer 的代币池提供了流动性,可以得到 PieDAO 发行的原生代币 DOUGH 以及 BAL 等奖励。不过要提醒的是,在 Balancer 上,DeFi+S/sWETH、DeFi+L/sWETH 的代币池比例设定为 7:3,我认为是偏高了,目前的深度不足。

PieDAO 的 DeFi 系列指数产品,代表了一种构建加密指数基金的范式,通过允许实时赎回的设计,借助于 AMM 来提供实时的流动性和调仓便利,预计会作为未来许多加密指数产品的示例项目。

指数的涵盖资产标的及比例,尽管固定,但也可以通过社区决议进行更改。PieDAO 社区通过提案(PIP)的方式,可以进行后续调整,包括比例以及持仓的币种。

与此类似的项目是 PowerPool 发行的 PIPT 指数,也是基于 Balancer 来创建,同样采取了固定比例的模式。

五、INDEX Coop

Index Coop 是 SET 协议 (Set Protocol) 所推出的去中心化指数社区,治理代币为 INDEX,也用作流动性挖矿奖励。首支指数产品是由DeFi 一站式门户站 DeFi Pulse 和 Index Coop 所推出的 DeFi Pulse Index(DPI),市值约为 2000 万美元左右。

DPI 旨在跟踪 DeFi 行业中相关代币的表现,会基于代币的流通市值权重来计算各自比例。DPI 的标的资产,筛选有一套完整的标准,主要目的是选择可以长期开发维护运行、有广泛受众的项目。

DPI 建立在 Set Protocol V2 的协议之上,采用了一篮子 DeFi 代币作为底层支撑的模式,根据代币的市值来分配对应持仓比例。

DPI 可以允许用户进行兑付,意味着随时用户可以用 DPI 代币,兑换为对应的底层资产。目前包括了 10 种 DeFi 代币,如下图所示。

其中,AAVE 的占比最大,为 19.4% 左右,BAL 当前的比例是 2.27%。不同于 PieDAO 的 DeFi++ 等指数产品采用的固定比例方式,DPI 这种基于流通市值加权的指数构成,会经常需要进行调仓以及代币更替。

Index Coop 社区的治理机制是引入了指数策略方的角色,不过这些指数策略方并非是指数的管理者,

上线后两个月里,有 7.5% 的 INDEX 代币会分配给策略方。比如 DeFi Pulse,因为他们编制指标、进行研究并提供数据,这部分代币会分 18 个月陆续分配。除此之外,每个 Index Coop 指数(如 DPI) 也可能设计有费用,其中一部分也会分配给指数策略方。

DPI 发行和赎回

值得提醒的是,在 TokenSets 上发行和赎回 DPI 指数的入口,被默认隐藏,需要点击后才能显示出来。

不同于 PieDAO 的 DeFi 系指数提供了单资产/多资产的选项,DPI 发行时必须要转入对应的多种底层资产才行。通过 tokensets 网站,可以发行 DPI 代币,需要授权给合约所有相关代币的权限。由于采用了真实资产支撑,所以 DPI 也是可以实时赎回对应资产的。

DPI 的流动性挖矿

除了因为 DeFi Pulse 的参与,为 DPI 增加了可信度、使得在DeFi 指数产品中 DPI 市值领先之外,DPI 采取的流动性挖矿机制也很关键。

用户在 Uniswap 为 ETH/DPI 交易对提供流动性,然后,可以通过 IndexCoop 的页面进行挖矿,获得 INDEX 代币奖励,当前价格为 4.6 美元,预估年化收益率为 23%。

DPI 的指数维护方式

DPI 分为两个阶段:确定阶段和调整阶段。

在每个月的第三周,会确定下次代币比例更新所要做出的修改决定,会参考当前 CoinGecko 代币流通市值的数量,据此决定从指数之中所添加和删除的代币种类。这些工作,会在实施之前向社区公告。在确定阶段结束后,会根据对应的指令,进行指数中成分代币的调整、增删工作,每个月的第一个工作日进行。

考虑到代币配置对于市场的影响,随着指数追踪资产数额的扩大,调整阶段的时间可能会调整为一天以上,减少买入卖出对市价的冲击。

DPI 采用流通市值权重的方式,不需要人为进行干预,相比社区投票改动权重的方式来说,效率更高。为了方便理解,我们看下 Index Coop 十一月份的指数资产平衡报告的相关信息。

这一过程是通过 IIP-5 的 INDEX 改进提案进行的,

在执行之前,DeFi Pulse 作为指数策略方,公布了新的 DPI 权重,并公告给社区进行验证,确认无误后,借助于 IndexCoopManamger 的智能合约,采取了多签用去信任化方式,包括 DeFi Pulse、SetLabs 和 IC 社区,完成了 DPI 的调仓工作。

六、YETI

PowerPool 上月末发行了 PIPT,基于 Balancer 创建,上线九天,锁仓过九百万美元。PIPT 跟 PieDAO 创建的指数基金机制类似。

12 月 4 日, 名为 Ryan Watkins 的用户在 PowerForum (PowerPool 的治理论坛)提议,创建 Yearn 生态指数 YETI,专注于 Yearn 生态,包括:YFI、SUSHI、CREAM、AKRO、COVER、K3PR、CVP、PICKLE 七种代币。

YETI 采取了固定比例、真实资产支撑的发行方式,意味着每个 YETI 都由底层的资产支撑,可以随时赎回。发行 YETI ,有三种选择:

转入 ETH、USDC、DAI 等任意资产铸造,由于需要将 ETH 兑换为对应的八种资产,所以滑点较高,默认滑点为 2%;

单一底层资产,用户可以转入底层八种资产之一;

多种资产发行,如下图所示。

YETI 流动性挖矿

为了激励用户参与,提升 YETI 的流动性,创建了首月的流动性挖矿激励。包括两部分:通过 PowerPool 存入 YETI,可以分享 20 万 CVP 代币奖励;通过 Balancer 提供 YETI/ETH 的流动池(比例为 80:20),分得 25万 CVP 代币奖励

按照 PowerIndex 页面上的显示,折合 APR 大约为 530%-595% 左右,这部分收益还是挺可观的。不过在 YETI 指数之中所涵盖的八种代币,相比 ETH 等代币而言,价格波动性高,参与还请谨慎。

根据 PowerPool 的治理方式,后续 YETI 的代币种类和比例变动,应当也是通过治理改进协议的方式进行,通过投票后生效。

七、小结

指数基金的市场前景广阔, DeFi 领域涌现出的几个 DeFi 指数基金类产品,也预示了社区不甘现状,继续探索的心。所有能够用 DeFi 重构的产品,都将会被 DeFi 重构,只是鉴于加密市场本身就是个小众世界,DeFi 产品的探索,我更倾向于理解为原型测试阶段。在走入更多受众之前,这一步当然是不可少的,但是也要知晓,路漫漫,非一日之功。

无论是 Synthetix 采用的衍生品方式,还是 PieDAO、INDEXCoop、PowerPool 所采取的真实资产支撑的玩法,都在为 DeFi + 指数基金探路。假以时日,我相信这些积累会为 DeFi 出圈铺一条有趣的路。其中 YETI 的出现是个有趣的例子,基于生态范围的指数产品概念,也未尝不可以扩展到 NFT 和区块链游戏领域。

DeFi 创建了一个平行的金融时空,去探索各种金融产品的玩法。另外一条路,传统金融机构也正在用自己的方式去接近加密资产行业,两条路并行不悖。

本文汇总了当前有代表性的四个项目,探讨了 DeFi 去中心化指数基金的一些常见模式和优缺点。最后值得提醒的是,尽管指数基金这类产品有尝试降低投资风险的意图,但是鉴于当前加密资产市场中各类代币仍然是高度相关,并不能达到多少分散风险的目的。因此有必要再最后提醒下各位读者,产品模式值得关注,不过参与其中要做好功课,做好风险管理。

参考资料

https://docs.indexcoop.com/products/defi-pulse-index

https://bankless.substack.com/p/the-bull-case-for-decentralized-index

https://bankless.substack.com/p/how-to-mint-dpi-and-earn-index

https://medium.com/indexcoop/introducing-the-index-cooperative-a4eaaf0bcfe2

-END-

声明:本文为作者独立观点,不代表区块链研习社(公众号)立场,不构成任何投资意见或建议。

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:区块链知识学习与投资服务一站式平台

评论0条