撰文: Joel Monegro,区块链投资机构 Placeholder 联合创始人,曾在 2016 年撰写了著名的「胖协议」一文 编译: Perry Wang

本文是对之前两篇文章 The Blockchain Application Stack (2014) 和 Fat Protocols (2016) 的更新。

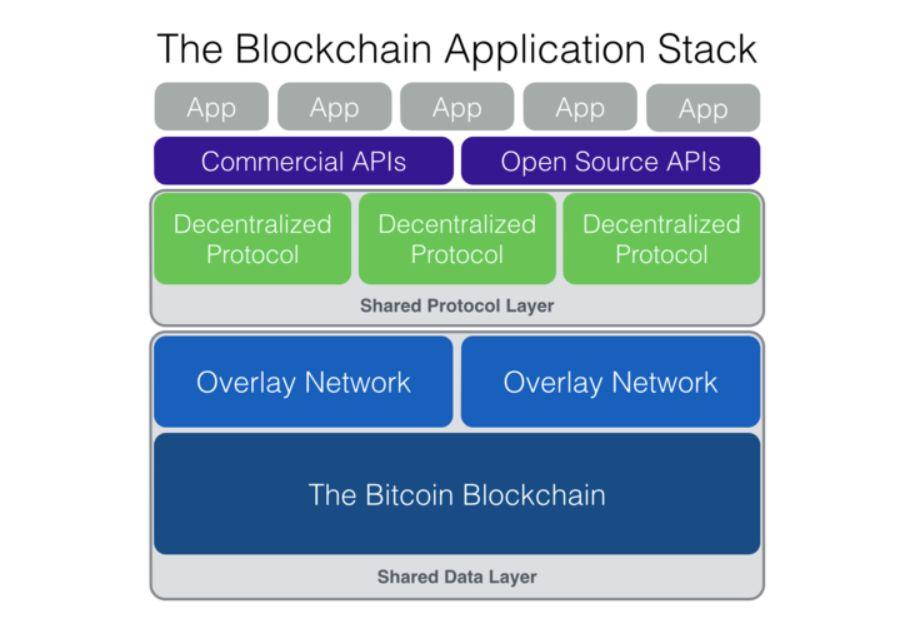

当我 2014 年开始思考 区块应用架构 这个问题时,我将它描述为「功能」的分级堆栈。第一代区块链设计为底层为「 覆盖网络 (overlay networks) 」,上面是提供众多不同的去中心化服务,构成「共享的」协议和数据层。再上面,是使用这些协议的独立应用,后者将其服务再分发给用户:

区块链应用堆栈 (2014)

区块链应用堆栈 (2014)

我预测,随着加密技术接管网络,该架构将在十年之内成为全新在线服务的主流。因此,回顾这个想法过去五年的发展,是很有意思的。

这一构想最明显的缺陷是,认为我们应该在比特币网络的基础上构建一切 (当时以太坊尚未面世) 。现在我们有了多种区块链网络可供选择,情况大为改观。我们现在把「覆盖网络」称为 第二层 (layer 2) 。时至今日,上述技术架构有了一个更好的名字:「 Web3 堆栈 」。不过总体上来看,这种架构是成立的。

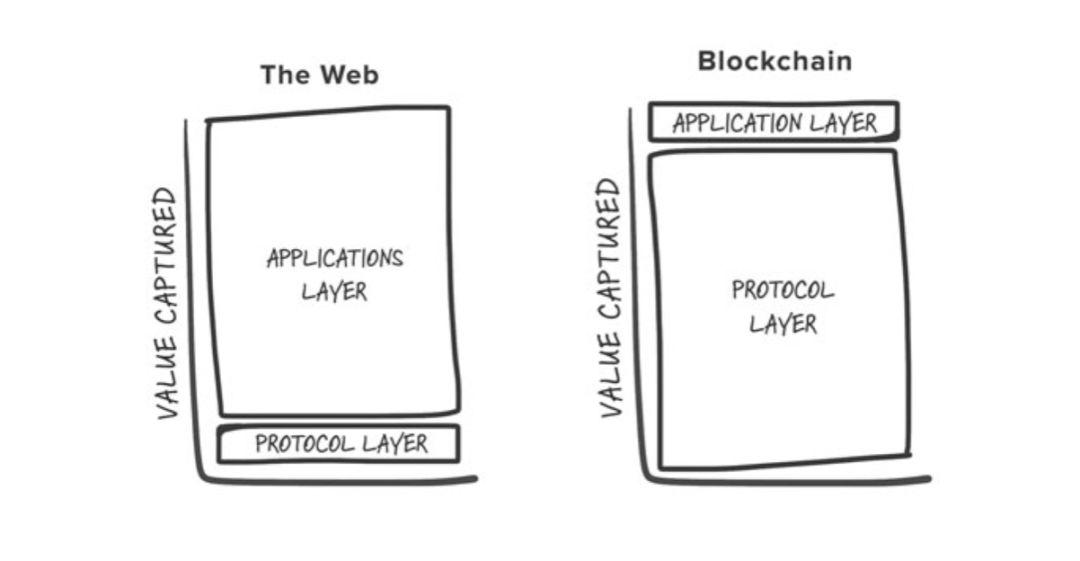

两年前思考这个问题时,这个模型把我带到了当时技术界争论很热的概念:「 胖协议 」。我当时认为加密货币的大部分市场价值应该是在「协议层」捕捉,而网络层面的价值应在「应用层」捕捉。

胖协议 (2016)

胖协议 (2016)

这种想法是从应用堆栈演变而来的。大多数「工作」和数据都存在于协议层,而应用倾向于提供更多的有限接口服务。在 2014 年, 协议层的「商业模式」并不明显。当我们在 联合广场风投 (USV) 投资萌芽中的加密货币时,代币的潜力开始变得更加清晰了。

在 2014 和 2016 年,当时并没有太多现实世界的实例可供观察。当时还是 IT 历史这一宏伟蓝图的「萌芽期」。但现在,我们观察了众多市场当中数以百计的加密协议和应用。时间推进到了 2020 年,经历了 Placeholder 对这些理念多个方面的尝试之后,现在是重新定义旧的想法,并巩固我们已了解知识的不错的时间点。

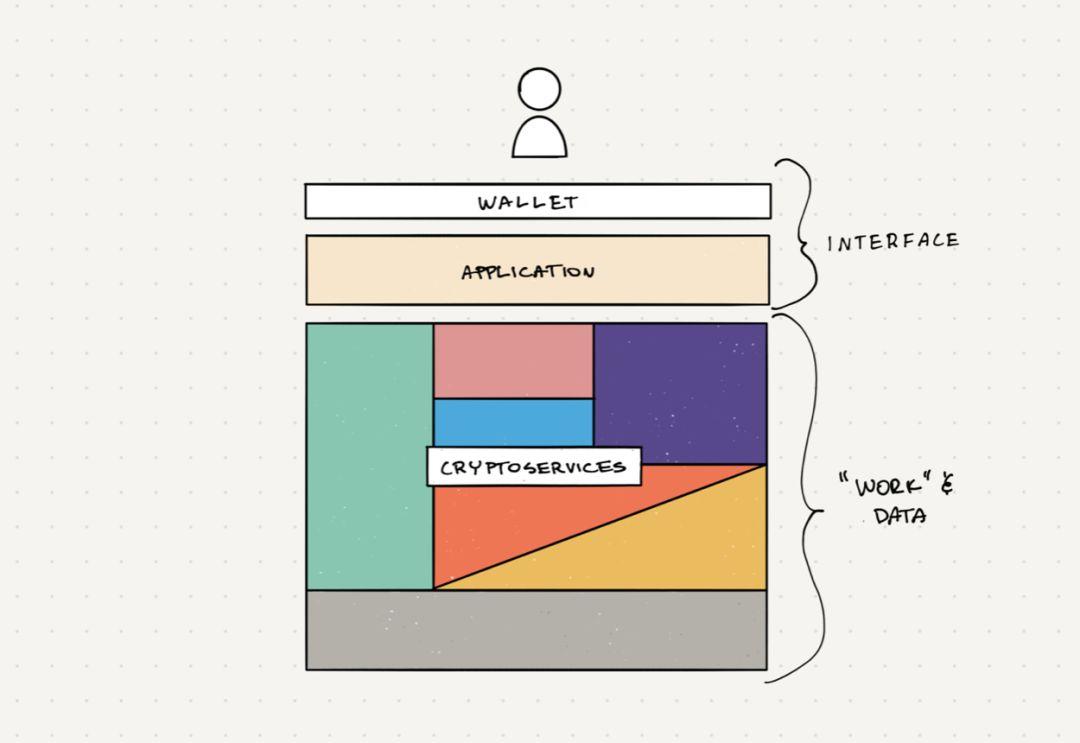

加密服务基础架构

互联网巨擘企业倾向于不断扩大其平台,通过将用户锁定到自家的专有接口中,实现信息的垄断。与之相反,加密网络则倾向于提供单一服务,无法「占有」相应接口,因为他们不控制信息。专业化是有益的,因为一个网络越去中心化,越难以在一个接口中实现一整套服务的局面,不会重现像谷歌、亚马逊、Facebook 等巨擘实现垄断的局面。因此,加密网络 / Web 3 中的消费应用都是独立建立在多个「 可组合的 」协议之上,利用了我们所谓的「 加密服务架构 」——这很像微服务,但不同的是由主权组件组成。 加密服务架构

加密服务架构

在去中心化金融 (DeFi) 中,人们称之为 「 货币乐高 」。想想 Zerion (Placeholder 有投资) 、 Instadapp 和 Multis 。他们都是采用很多相同的协议,例如 以太坊 、 Compound 、 Maker 和 Uniswap ,搭建类似的加密货币应用。他们通过这种方式交付一套完整的金融服务——结算、借贷、放贷、交易、投资等等,而无需在企业内部开发和保有一整套的功能、基础设施和流动性。

这些协议在很多借口中提供特定的服务,协议上的众多应用共享资源和数据,免去了中心化平台面临的风险。共享这些基础设施全面降低了成本。

去中心化自治组织 (DAO) 和游戏等边缘应用也呈现了相同的机制。

加密服务架构对创业企业而言无疑是巨大福音。企业家可以通过把很多功能外包给各种各样的网络,以很低的成本很快推出全新应用。每个应用采用协议的成本和资源是一视同仁的。这和亚马逊云服务 (AWS) 等互联网基础架构则完全不同,例如,企业越小,购买 AWS 服务的成本越高。很多加密初创企业脱颖而出,因为它们在第一笔真正融资之前就推出了全功能产品。它们是「瘦应用」这一新模式能够证明资本效率的最初一批例证;相比之下,传统互联网世界中新兴企业要想与老牌巨擘企业竞争,所需要的资金已经是越来越接近天文数字。

随身携带信息

非托管是加密领域降低应用成本的另一种方式。现实中的互联网巨擘模式依赖于创建数据垄断性,因为将用户锁定在自己专有的接口中,是从用户信息中榨取价值的最有力途径。这些互联网企业还与其协作企业竞争,因此用户得访问很多不同的平台,而这些平台都获取了用户的信息。随着互联网安全的成本越来越高,以及新的监管政策的出台,让数据成为企业的累赘。财力雄厚、能够承担这种成本的企业因此占据竞争优势。而资源拮据的初创企业不得不寻找其它商业模式进行竞争。

而作为加密领域的用户,您是随身携带自己的数据,没有人可以控制垄断。通过连接钱包登录加密应用时,您正在共享在相关网络中查找有关你所需信息的「 密钥 」。您可以与任何应用共享这些信息,因此,当您从一个接口移动到另一个接口时,您的数据会随身携带。然后,您可以控制对其进行操作所需的「 私钥 」 (基本上是密码) ,这些操作包括对消息进行签名或授权交易等。因此,您可以有效地保管您的数据,没有人可以未经同意就对其进行操作——除非您将密钥委托给保管人。

例如,在加密收藏品世界中,艺术家可以使用 Rare Art 将其作品代币化,然后在 OpenSea 上出售。然后,某个人 (例如 Jake) 可以购买,并在 Cryptovoxels 的虚拟画廊中展示它。

类似的例子还有:在 DeFi 中,如果您通过 Zerion 使用 Maker,然后又使用相同的密钥登录 Instadapp ,则可以立即与 Maker 借贷进行交互。由于是建立在相同的标准和网络之上,这些应用默认可以进行互操作, 并且用户可以在接口之间自由移动而不会丢失信息或功能。

加密服务架构与非托管数据模式相结合,使得初创企业可以更有效地与中心化传统企业竞争。这与开放标准推动 IT 市场周期的方式形成呼应。将信息的所有权和控制权授予用户,可以帮助企业减轻许多成本,同时满足当今许多消费者的需求。这一模式确实要求企业放弃在线服务很多传统上的竞争手段。您失去了控制,但赢得了潜在的效率和规模。采用这种模式可以使企业以极低的成本运行,众多应用也可以从彼此的成功中受益,因为它们在协议级别共享资源。

而作为网络,瘦应用可以在整个市场更有效地扩容。Rare Art 上的每件数字艺术品都间接提高了 OpenSea 的实用价值,Instadapp 上的活动则使 Zerion 受益 (反之亦然) 。但是,许多人不清楚的是,当一切都是开放的时,它们能在什么时候真正创造长期的业务价值和防御力。

价值捕捉 vs. 投资回报

胖协议认为,加密协议将比应用接口捕获到更多的价值。人们常犯的一个错误是将价值捕捉的理念与投资回报混为一谈。许多人得出结论称,尽管原始文本将应用层成功列为协议价值增长的一个要求,但在加密应用层进行投资不会有回报。需要明确的是,最终在应用层获得的总价值越少,并不意味着应用业务可获得的超额回报机会就更少。这也不意味着协议层就一直有回报。

价值捕捉更多地与 总目标市场 (Total addressable market,或称总市场规模) 和其他宏观要素有关,而收益则因成本基数、增长率和所有权集中度等因素的不同而各有不同。协议和应用之间的区别在于这些元素的组合方式。

从成本的角度看待价值是思考价值分配的一种更精确的方法。其基本原则是,在市场上,成本是决定未来价值的重要因素,因此我们可以通过研究市场的成本结构来估算其价值结构。

在加密领域中,协议层的网络承担了大部分生产成本,因此需要更多的投资——这意味着必须在协议层上累积更多的价值才能维持平衡,否则就不会发生投资。应用的运营成本要低很多,所需的投资也更少,因此它们对市场价值的需求也就更少。但是,网络的所有权和成本结构比私人企业要分散得多。通常,投资代币通常会为您带来一小部分价值,而这部分价值必须更大,才能覆盖您的资金成本。

例如,在以太坊网络价值 150 亿美元时购买 1000 万美元的以太坊原生代币 ETH,将获得大约该网络的 0.06% 的市值 (基于当前供应量计算) ,想要实现 4 倍的回报 (持币价值上涨至 5000 万美元) ,以太坊的网络价值需要净增 600 亿美元。而当时如果对成功的应用业务进行 100 万美元的种子投资 (占公司 10% 的股份) ,该企业市值「只需」增加 4.9 亿美元,所持股权的相应价值也会达到 5000 万美元——如果考虑后续追加投资,则可能需要不到 1000 万美元。

但是网络和企业是以不同的方式处理价值。将公共网络的价值从 200 美元增加到 900 亿美元的力量,与将一家企业的估值从 1000 万美元增加到 5 亿美元的力量大不相同。代币每次在公开市场上进行交易时,其价格确定都会混乱不堪,在这种情况下,对网络每一美元投资的价值增长和亏损要比对私营企业的投资快得多。这种复杂性为流入和流出的投资增加了很多杠杆。同时,商业价值可能是一项众所周知的功能,但私人的早期投资可能会因为很多无法预测的方式面临更高的风险。

最后,我们还必须考虑应用底层所有协议的组合价值,以评估相关价值。例如,Zerion 基于以太坊、Maker、Compound 和 Uniswap 等协议运营。这些网络的总价值远远大于 Zerion 或其竞争对手的个体价值。但是同样,这与使用这些协议的应用和企业的投资回报没有多大关系。加密网络可能扩展到存储数万亿美元的价值,但其增长会趋于平缓。然后,大部分市场价值都可以存储在协议层中,而超额的投资回报则转移到增长更快的领域。但是当前的加密网络离均衡状态还很遥远,并且我们在协议层和应用层都找到了高回报机会。

P2B2C

瘦应用的运行成本更低,因为它们将很多成本转嫁给协议和用户。但是其竞争对手可以访问相同的生产和数据资源,因此它们可以用传统网络上无法实现的方式相互替代。在某种程度上,它类似于零售模式,店面就是零售模式中各种商品的「接口」,并通过品牌、综合处理和客户体验来彼此予以区分。但是,加密领域不是「 B2B2C」,而是可以视为协议-企业-消费者的 P2B2C ——Protocol to Business to Consumer。协议提供特定的服务,后者捆绑在应用层分发给消费者。像在零售中一样,价格由产生服务的加密网络 (例如建议零售价) 确定,而且在应用层的公平竞争,使任何人都难以不公平地涨价。

这一格局对用户而言获益良多,可解决我们在网络上遇到的许多问题。但是,这引发了有关应用层 可防御性 的新问题。当一切都是开放状态、竞争对手可以轻松地相互替代的情况下,您如何创造长期的商业价值和防御力?

在加密经济中,应用企业必须在协议功能之外创造价值。在许多情况下,订阅或交易费用之类已知业务模式是合理的选择。但是随着基础设施的成熟和应用的精简,我们需要新的业务模式。目前有很多有趣的实验。例如, Blockstack 创新推出「应用挖矿」,而 NEAR 为其开发人员提供特许权使用费结构 (两者都让人想起 Amy James 的 salutary protocols 理念) 。我对它们如何后续发展抱有很大的好奇心,尽管我对协议应该决定其应用的经济性还不能完全接受。要讲完整个实验的范围,得花费更多的篇幅,因此在这里我将重点介绍三种通用策略:构建成本护城河、垂直整合和用户即矿工模式。

建立成本护城河 意味着协议未计入中心化成本和外延。这些成本的规模本身是一种防御性,因为竞争对手难以承受这种规模的成本。例如, Coinbase 充分挖掘用户愿意外包的两个非常昂贵的加密经济外延—— 法币交易和托管,并通过经典的规模经济获利,创造很高的业务价值。太阳底下无新鲜事。市场不会让 Coinbase 提高加密货币交易费用,但他们会向用户收取手续费,以支付提供这些服务所需的大量投资。相比之下,诸如 Zerion 之类的更精简的应用不会将这些成本内部化,因此它们不收取额外费用——但结果是它们无法使用 Coinbase 的业务模型或证明收取相同的费用是合理的。这条道路是行得通的,但是价格昂贵。

加密经济中的 垂直整合 ,探索爆款应用可能会聚集足够的用户、最终成为「自己的供货商」的可能性。他们可以在自己整合的协议中将自己变成「供应方」 (例如矿工) ,并直接为用户提供服务。我们在带有连锁店品牌的旧零售模式中看到了这一点,而伴随亚马逊推广自家产品来取代竞争对手的产品,这种情况再次发生。亚马逊的增长模式是通过将其平台出售的商品利润压倒接近于零,然后利用该平台及其完美的需求数据,以前所未有的效率创造自己的供应链。加密应用可以采取类似的举措吗?如果应用稍后导致区块链网络分叉怎么办?市场会允许吗?外界不希望应用层对协议有太多的控制。网络世界就是这种情况。但这是可能的结果。

最后一种用户即矿工模式的想法是利用代币向用户分配价值和好处。通常它的工作原理是让用户挖出一定数量的应用原生代币 (而不是协议的代币) ,然后能获得折扣或奖励之类的好处——但存在很多差异。乍一看与超大商品企业 (例如航空公司和信用卡公司) 的客户忠诚度 / 奖励系统类似。有些不会提供任何好处的程序除外。创新之处在于设计代币模型,使用户可以从应用的增长中获利。它带来的不仅限于折扣等边际收益,还会为用户分配应用增长的益处。

譬如,提供加密抵押贷款的 Nexo 和 Celsius 通过这种方式使用代币。当您用 NEXO 代币偿还利率时,Nexo 提供折扣利率。在 Celsius,您质押的 CEL 越多,就可以获得更优惠的利率, 如果您选择接受 Celsius Celsius 以 CEL 支付利息,您的存款也可以有更好的利率。由于 NEXO 和 CEL 代币的供应量有限,因此随着这些应用使用量的增加以及越来越多的人购买和使用其代币,它们可能会升值。因此,除了简单的折扣以外,还会带来其他好处。我们甚至在诸如 Blox 之类的软件即服务 (SAAS) 企业中看到了这种模式,如果您选择使用其代币付费,它们可以为您提供月费折扣。我们如何将这一模式进一步纳入主流?

最吸引我的是 用户即矿工 模式,因为它代表了真正的商业模式创新。前面列举的此类例子构建得更像传统的 Web 应用,与 Zerion 等更精简的应用相比,它们更加中心化和需要托管。但是我喜欢他们此类质押模式的关键是他们如何改变用户——服务关系。传统互联网用户因为数据的中心化而被强制锁定。加密应用,即使构建模式更趋于传统,也没有传统互联网企业那样的能力来锁定用户。但是,用户即矿工模式会创建一种「 自愿选择加入 」的经济锁定,通过将其转变为利益相关者,使用户从企业的成功中受益。它通过用户——所有权关系而不是用户锁定来构建防御性。这种模式带来了一系列令人着迷的成果,我将在以后的作品中加以探讨。

来源链接:mp.weixin.qq.com

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:前沿金融科技精英读物

评论0条