最近一段时间,稳定币供应量经历爆炸式增长,中心化法币稳定币占据了市场的半壁江山。(比如 USDT,USDC)。而去中心化的稳定币 MakerDAO 被视为最靠谱的产品,坐拥价值 57 亿美元的 TVL(总锁仓),到 3 月 1 日为止就产生了价值 24 亿美元的 DAI。除了 MakerDAO,去中心化稳定币中也出现了其他替代品(如基于算法的弹性稳定币和部分抵押稳定币)。究其原因,主要是由于 MakerDAO 是用法币支持的稳定币作为抵押来铸造 DAI,并不是完全抗审查的,这一点一直饱受用户诟病。然而,弹性稳定币并没有很稳定。它们的机制并不能抵御剧烈的价格波动,反而比 MakerDAO 等超额抵押稳定币和以法币为抵押的稳定币更容易波动,更具有投机性。过去的半年中,许多算法稳定币的币值经历了大幅度的波动,这让它们短期内无法胜任稳定币的任务。

稳定币是加密资产的圣杯

稳定币是加密数字货币领域的圣杯,因为稳定币同时承担了加密数字货币领域价格尺度、交换手段和价值储存三种功能。从成熟角度,BTC > ETH >稳定币,而从潜力角度,稳定币>ETH>BTC,这是很多人持有的观点。

稳定币是一种针对一个目标价格维持稳定价值的加密资产。它的设计用于任何去中心化的应用,其需要低的波动阈值才能在区块链上生存下来。

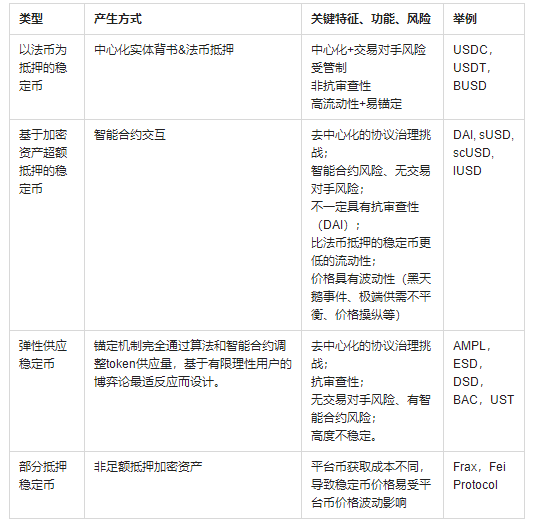

稳定币可以分为四种主要类型,即由法币为抵押的稳定币、以加密货币超额抵押的稳定币、弹性供应稳定币以及部分抵押稳定币。

1、由法币为抵押的稳定币

最近一段时间,稳定币供应量经历爆炸式增长,中心化法币稳定币占据了市场的半壁江山。最典型的例子便是Tether 公司发行的 USDT,中文名称为泰达币。每一个发行流通的 Tether 都与美元一比一挂钩,相对应的美元总量存储在香港 Tether 有限公司,在以美元为计量单位时,抵押品的价值不存在任何波动风险。

这种稳定币的局限性在于中心化、不透明、无存储资金或者赎回通证的担保和抵押品成本。例如,市场对 USDT 透明度和缺乏监管的质疑声从未停止:美元储备是否足额?是否发行空气货币造成泡沫等等。面对质疑,Tether 公司始终声称自己拥有足额的准备金,但至今也没有公开自己的准备金账户审计数据。

2、以加密货币作为抵押的稳定币

在这个模式中,支持稳定货币的抵押品本身就是一个去中心化的加密资产。这种方法允许用户通过锁定超过稳定货币总额的抵押品,来创建稳定货币。

稳定货币的抵押品通常是一种或者多种不稳定的加密资产,如 ETH,如果这项资产的价值下降太快,那么稳定货币就没有足够价值的抵押品。因此,使用该模式的大多数项目都要求稳定货币有超额的抵押品,以防止价格剧烈波动。它的局限在于抵押物波动,对黑天鹅事件几乎没有抵抗力,需要有超额的抵押品。

当前,MakerDao已经从单一抵押ETH,发展到可以支持多种抵押品如ETH、wBTC、USDC等,而Liquity则只支持ETH。MakerDao的另一个问题在于超高的抵押率降低了用户资金的使用率,Liquity虽则抵押率较低,但是只支持ETH。而基于抵押一篮子数字资产进行稳定币铸造的SuperCash通过创新的稳定币模型设计,在支持多资产

3、弹性供应稳定币

铸币税股份/去中心化银行/算法稳定机制。作为(部分)去中心化的银行并采用弹性供应机制。通常涉及一些担保仓位,算法规则和复杂的稳定机制。它是通过算法扩展和收缩价格来稳定货币的供应,就像央行对法币所做的那样。

在该模型中,一些稳定币的通证完成了初始分配后,与美元等资产直接挂钩。随着对稳定币总需求的增加或减少,币量供应会自动发生变化。它的局限性在于稳定性通常是由中心化机制维护的,货币政策仍很复杂,不清晰,未获证明,激励措施可能不足。

然而,弹性稳定币并没有很稳定。它们的机制并不能抵御剧烈的价格波动,反而比SuperCash Buildr 等超额抵押稳定币和以法币为抵押的稳定币更容易波动,更具有投机性。

4、部分抵押的稳定币

主要解决了DAI这类超额抵押资金利用率不高和清算风险,以及AMPL等完全没有抵押品的算法稳定币的投机性远远大于实用性问题。通过引入抵押率这个概念,很好的调控了这两种机制的平衡,同时也成功转移了投机者对稳定币价格的影响。但是目前未发现合适的使用场景。

抵押稳定币的发展之路

MakerDAO机制可改善的空间

资本效率低,例如超额抵押

治理不活跃

易受到潜在人为差错的影响

只有软锚定

资本利用率借贷协议

SuperCash 是以加密资产为抵押品的弹性稳定币(能够解决以上提到的问题),旨在发行完全去中心化、抗审查性的稳定币scUSD。

简而言之, SuperCash的主要价值体现在:

以加密资产为抵押的稳定币scUSD

抵押率门槛低——110%

算法货币政策

非治理,减少人为失误风险

价格下限:scUSD随时按当前价值兑换ETH

去中心化前端

无息债务

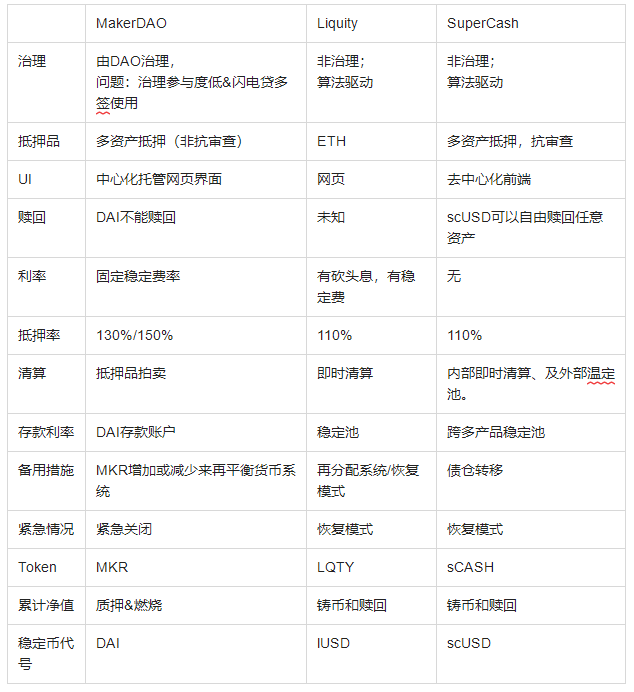

下表展示了Maker与Liquity及SuperCash机制对比,也说明了为什么我们相信SuperCash 足够有潜力挑战Maker的地位。

SuperCash优于Maker的其中一个原因是其拥有较低的抵押率。宏观上来说,SuperCash比Maker能够释放更多的流动性。微观上来说,用户可以获得更高的杠杆和更小的清算风险。但是,如何实现这种较低的抵押率呢?

首先,Maker之所以要求ETH提供130/150%的抵押是因为其清算机制。假设拍卖过程相当漫长,那就留出了更多的时间让价格波动吞噬抵押品价值。从这个意义上讲,额外的抵押品是对冲价格波动风险的缓冲手段。而SuperCash提供几乎即时的清算功能,因此它不需要承担与Maker一样高的风险,即,它有能力降低抵押率。创新的清算机制融合了三层防御功能:

1、稳定性池

SuperCash 避免了MakerDAO和其他借用协议所特有的冗长清算程序。该系统支持带有稳定池的自动清算,稳定池旨在吸收和消除违约的债务,一旦抵押品低于110%,一次即可清算所有债务。

那么,如果稳定池没有足够的流动性支持系统运行怎么办?

2、 再分配机制

如果稳定池没有足够的流动性,第二阶段开启,即再分配机制。再分配机制可以将剩下的债务从清算完成的仓位重新分配到所有现有仓位。这种情况下,相比低抵押仓位,高抵押仓位会从被清算的资产中承担更多的债务并获得更多抵押品。为了为系统提供这一额外的安全层,这些较高的抵押品仓位将作为清算者获得奖励,从而从根本上得到清算后的基础抵押品。

scUSD与USD硬锚定

DAI没有赎回机制,因此它并非硬锚定于美元,但它依靠治理实施稳健的货币政策,将DAI的价值推向1美元。另一方面,scUSD锚定美元是被隐含设计在协议中的。

- scUSD代币根据价格、CDP:USD比率以及赎回费用,可以随时被返回到协议中兑换ETH

- 该赎回非常重要,因为当scUSD价格低于美元价格时,套利者将买入scUSD,将其兑换成ETH,再卖出ETH获得美元,并锁定套利利润来获利

- 另外,该过程可改善系统的运行状况,因为每当发生赎回时,当前scUSD的供应都会因低抵押借款人而减少,即系统使用赎回的scUSD偿付最高风险资产

- 另一方面,最小质押率为110%,

使自然 价格上限为1.10美元

- 当scUSD:USD比率超过1.10,借款人可以通过借入最大金额抵押品,并以超过1.10美元的价格出售LUSD获利

该概念背后的博弈论为scUSD价格走势提供了一种软锚定机制。

总结

去中心化程度、硬锚定USD、算法驱动以及非治理协议、免息债务、高资本效率是DeFi领域中独特的结合体,SuperCash必将成为2021年最受期待的项目。因此,它是提供MakerDAO机制的高度可行替代方案的首批协议之一。

我们相信SuperCash对于喜欢冒险和规避风险的用户而言,都具有很好的产品市场契合度。喜欢冒险的借款人可以利用较低的抵押率来发挥更高的杠杆作用,而高抵押品的借款人将通过再分配机制获得回报。此外,SuperCash对于整个DeFi生态系统很重要,因为资本效率使得DeFi协议中更大的ETH流动性得以解锁和使用。SuperCash协议有望近期推出,感兴趣的参与者可以通过为协议提供流动性或者构建前端获取scUSD代币奖励。我们相信SuperCash的简洁设计确实可以成为游戏规则变革者,因为它以较低的风险提供了更多的资本效率借贷。

SuperCash (SCASH)官网:https://www.s.cash/#/

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:专注区块链发声

评论0条