撰文:Joel John(Outlier Ventures 分析师)

编译:Perry Wang

来源:链闻

作者Joel John是Outlier Ventures 分析师,自 2012 年以来研究风险投资及初创企业。主要关注 DeFi、未来工作形态和解决客户的问题,同时也是多家企业的种子轮投资人。

稳定币对加密货币的作用,类似于云服务对数据的影响。它让很小的团队可以以基于智能合约的互动,为数百万用户服务。2019 年,稳定币世界里这些发展和事实值得记录:

- 数据告诉我们,在稳定币的世界、一个声称要向去中心化推进的生态系统,却依赖一个中心化的、且没有可验证的审计的货币;

- 2019 年共有超过 2,370 亿美元资金通过稳定币被转移到链上,很大部分应归功于交易所驱动的需求;

- DAI 是过去一年唯一一个在交易量上出现实际增长的稳定币;

- 残酷的事实是,USDT-ERC20 在 2019 年奠定了江湖龙头地位,MakerDAO 探索了它的「道」,而其它项目则日渐凋零;

- Paxos 可能是机构资产向链上转移较为青睐的一条链;

- 个人投资者依然把稳定币当作一种「波动性对冲」,并未将其视为一个交易型的层级。

在作出这个说明之后,让我们看一下 2019 年,稳定币发展的全景图吧。

稳定币是加密行业在寻找「产品-市场匹配」(product-market fit)的过程中的自然结果。2018 年那个漫长的寒冬熊市,加上全球各银行越来越严厉的审查,造就了稳定代币的舞台,随后稳定币又促成了更大范围 DeFi 生态系统的发展。当我开始着手写这篇文章时(11 月初),已经约有 2500 亿美元资产通过稳定币搬到了链上。但很少有文章探讨过谁在牵引这一趋势、其具体发展到什么程度、链上用户行为的本质又是什么。

我随后用一个月时间挖掘了来自 Token Analyst 和 Santiment 的数据,文章进程一拖再拖,同时我沉迷于另一个想法:保留在某个中央银行的、以链上代币形式出现的货币,在 2019 年受到极大的关注。(当然 DAI 就没那么重要了)。

下面是我的一番尝试:稳定币在交易量和用户行为方面到底有哪些值得总结的特点?

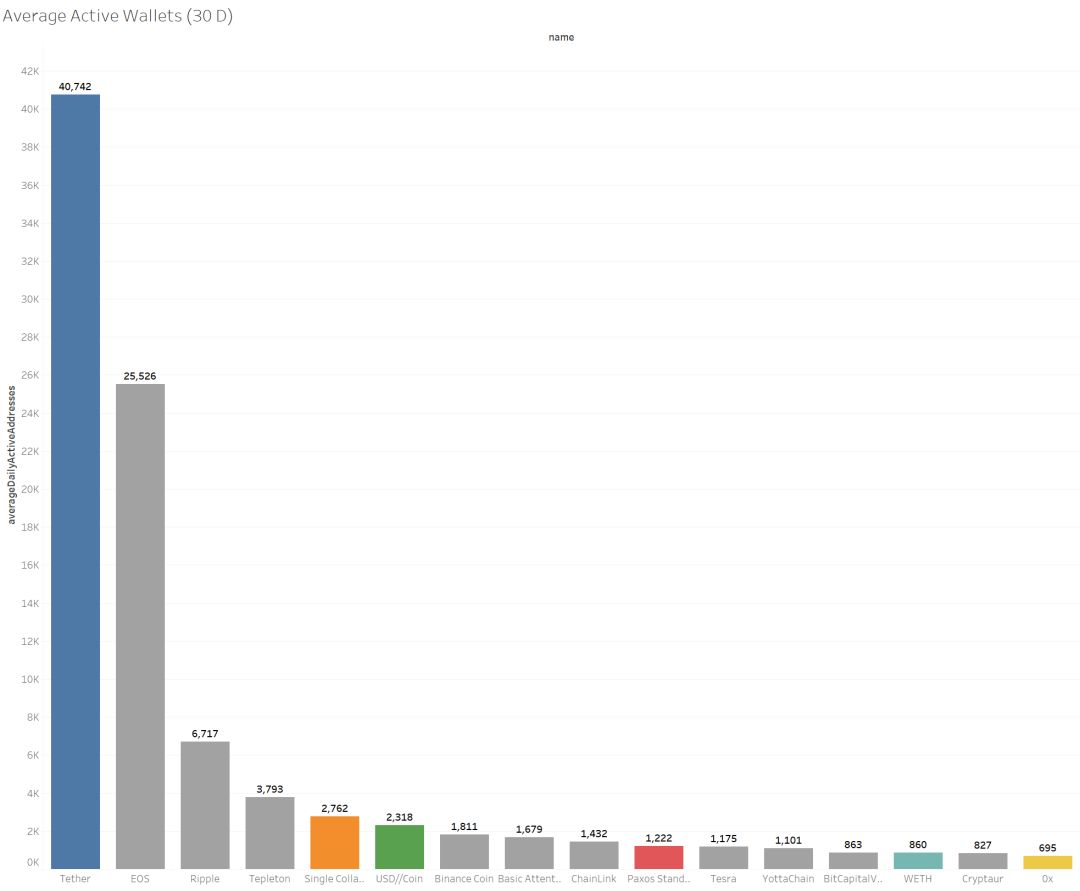

如果你想证明稳定币和 DeFi 是值得关注的课题,研究一下最活跃的区块链网络会很有帮助。按照 30 天平均活跃钱包数计算,前 20 个项目中有 6 个直接或间接与稳定币有关。

USDT 以 40,742 个活跃钱包排名第一(比特币钱包数约为 75 万)。稳定币中排名第二的 DAI距离较远了,只有 2752 个,USDC 和 Paxos 尾随其后。USDT 领头、DAI 追赶、知名机构如 Circle 和 Gemini 发行的稳定币落后于 DAI,这一座次表会贯穿本文下面的图表。

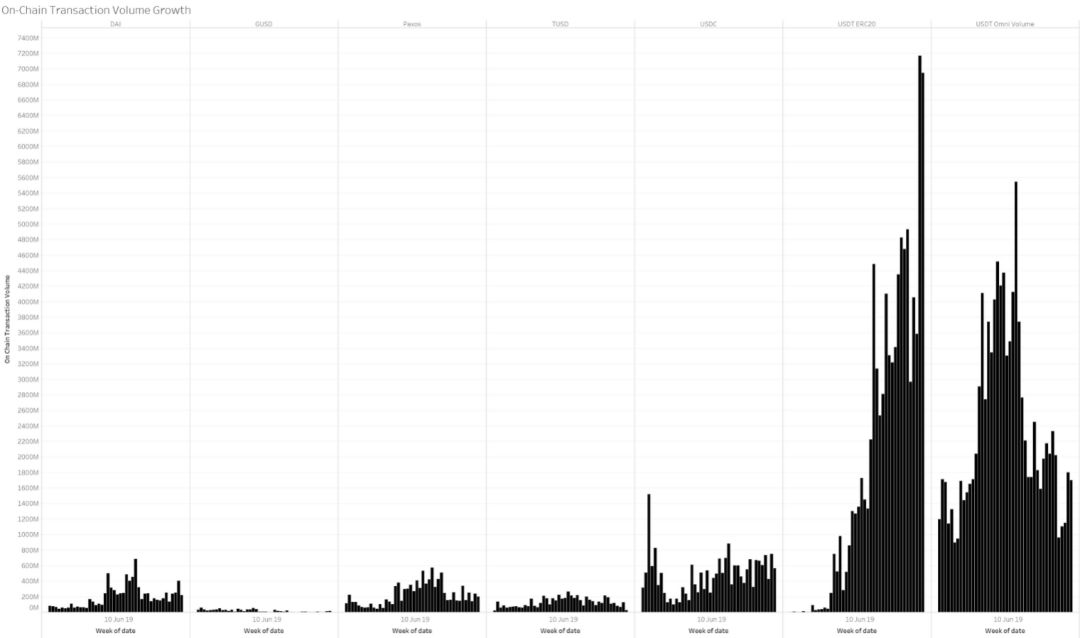

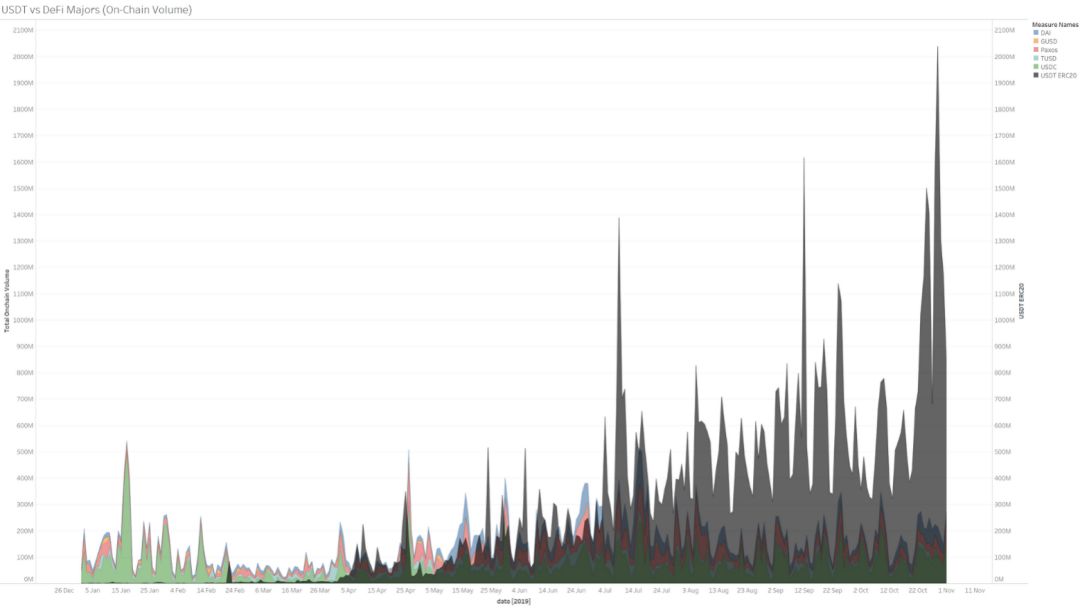

2019 年链上交易量

不过,如果 DeFi 工具的市场呈现指数级增长,达到超过交易所资金需求的临界点时,这种格局很可能发生变化。要发生这种情况,必须有更容易入手的工具,比如把稳定币作为支付工具的产品组合,以及方便用户更容易管理稳定币的钱包。像 Argent 和 Mosendo 这样的项目正在为这一场景的实现铺平道路。而 USDC 和 DAI 的交易量若要提高,很可能需要依靠借贷市场(如 Juno、Dharma 和 Compound)和交易需求(如 Uniswap)的推动。观察未来一年的态势变化会非常有趣。

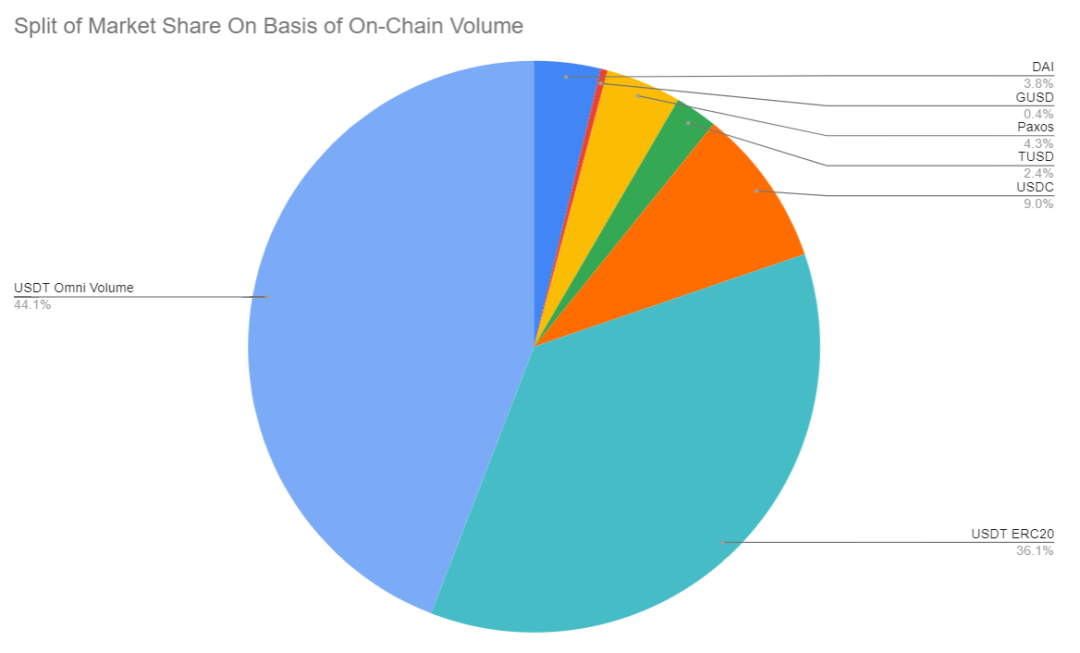

目前市场基本上是由 USDT 主导的。按金额计算,约占到 80%。一个声称要向去中心化推进的生态系统,却依赖一个中心化的、且没有可验证的审计的货币,这一古怪现状我们不应该忽略。

为了解决这一问题,我决定计算一下,按市场份额计算,一个没有 USDT 的世界会是什么样的。中心化(和品牌)仍然扮演着重要角色。USDC 占到 45%,接近这块市场一半的份额。DAI 和 Paxos 的份额很接近,都在 20% 左右。比较诡异的是 GUSD,尽管其品牌和激励都在今年稍早就公布了,也只占到 USDT 之外这一市场的 2%。而如果算上 USDT 的话,GUSD 只占市场总额的 0.4%。这一市场的幂律分布(二八法则)竟也如此残酷。

如果不考虑 USDT ,DAI 是过去一年唯一一个在交易量上出现实际增长的稳定币。自 2019 年 1 月以来,其交易量已有大约 300% 的猛增。多资产抵押的 DAI 的推出,很可能推动这一数字进一步猛增。DAI 的交易量已经可以与 GUSD 这样的中心化稳定币分庭抗礼了。

这可能是一个征兆,即一个由 DAO (分布式自组织)运营的商业,因为有一个围绕它的生态,可以挑战中心化的同类企业,并在数据指标上打败它们,只要有其他产品围绕它而打造出来。

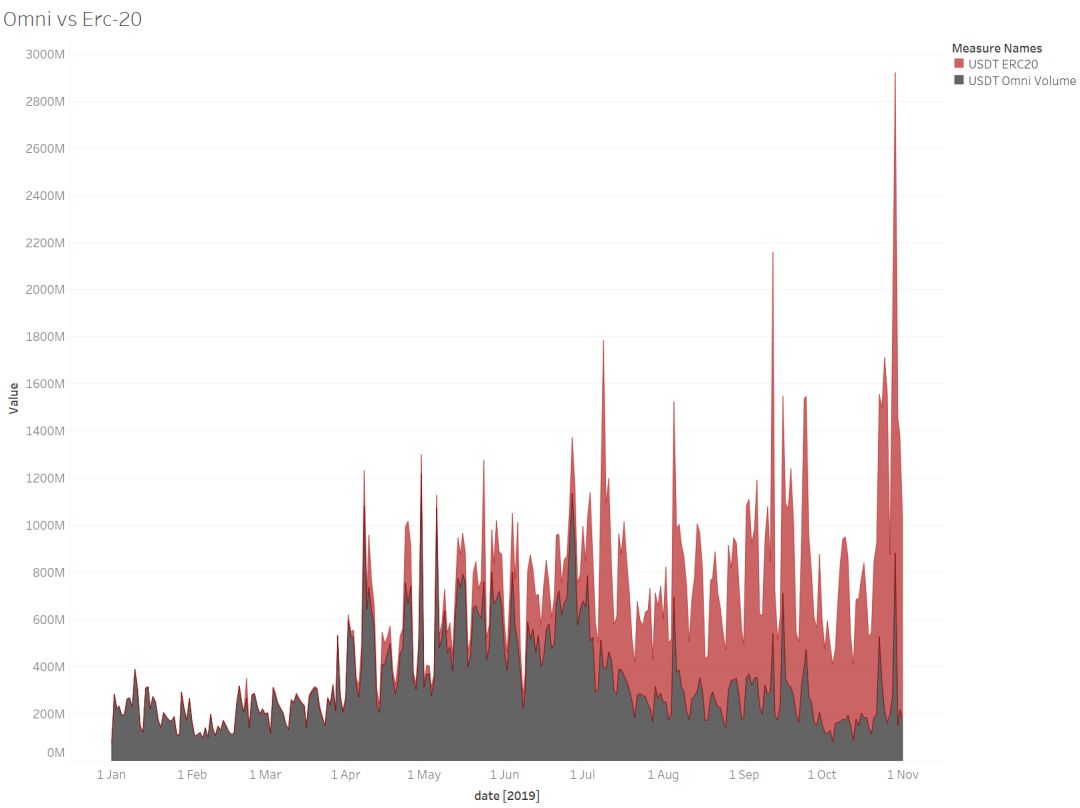

由于交易所的采用情况,以及以太坊提供的速度优势,ERC20 的 USDT 已经全面超过 Omni 和所有其它知名稳定币的总和。如果说 2019 年有什么总结,那就是 USDT-ERC20 奠定江湖龙头地位,MakerDAO 则探索了它的「道」,而其它项目则日渐凋零(按交易量计算)。

USDT-Erc20 的闪电式增长可以写入教科书

链上交易的真相

不过,交易量仅仅讲出了故事的一部分。若要了解这些项目中真正发生的事情,人们还需要探索每一个区块链处理的交易数和频率。为此,我考察了以下数据:

- 每条链上的活跃钱包数

- 每条链上的交易数

- 每条链贡献的金额

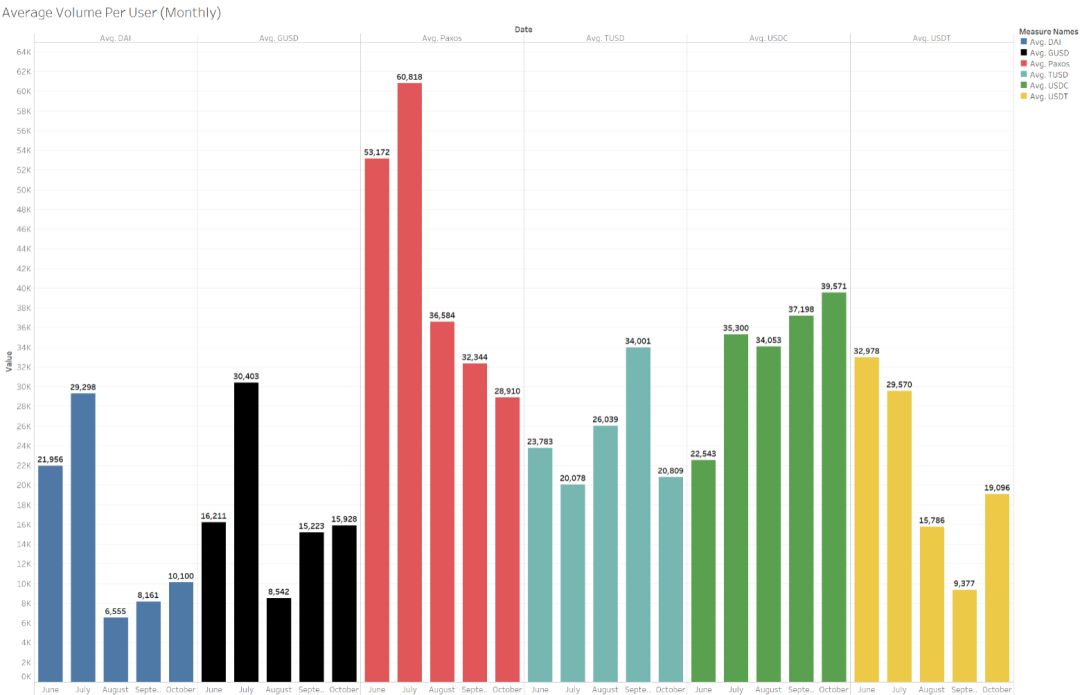

这是基于以下理解:随着采用率的提高,人们可能不会将大笔财富存储在一个稳定币上,而是将这个稳定币当作工具来「使用」。某条链在早期阶段可能有很高的交易额(例如 Paxos),那是因为其创建者在发行资产并将其转移给合作伙伴。然而,如果其普及率欠佳,而每个地址的平均交易金额依然保持很高,则说明有「巨鲸」操控了这个区块链网络。

下图展示了 DAI 与其同类的对比。以下数据可作为规模方面的参考:USDT 在 Omni 协议代币与 ERC-20 协议代币之间处理的交易,在 2019 年(截止 11 月) 共有 2,000 万笔。

不过,无论如何看待这些数据,我个人得出的结论是:DeFi 和 DApp (去中心化应用)事实上依然由巨鲸控制。如果某个应用或工具在其增长周期的早期不能抓住那些巨鲸的话,由于当今的加密货币市场依然很小,那么,这些应用或工具可能不会获得太大的推动力。理想情况下,随着该生态系统的进化,随着进入的匝道增加,活跃钱包数也应该会增加。如果交易额保持停滞(或与用户增长相比增长缓慢),则下图显示的平均值应会大幅下降。那就是 2020 年的理想情况。

有多重因素可能造成这一结果。其中包括

- 与加密钱包关联的银行卡越来越常见(例如 crypto.com)

- 移动钱包(例如三星)

- 浏览器钱包增加(Opera、Brave)

- 匝道数量增加(例如 Local Crypto、Ramp.network)

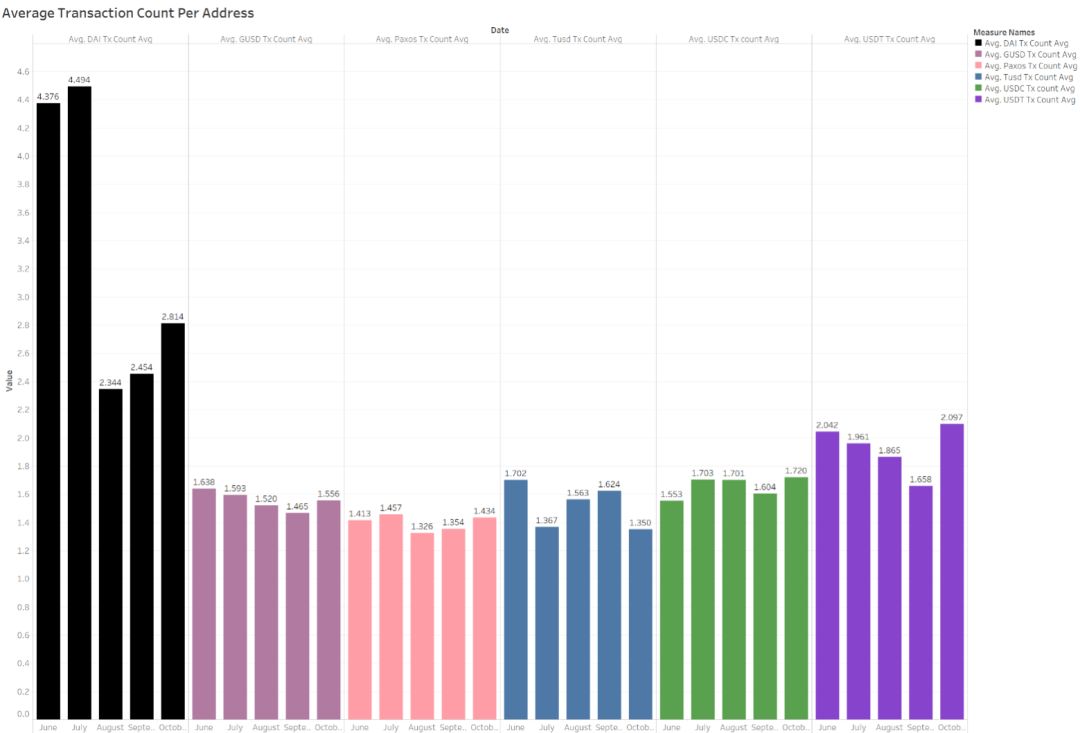

不过,我发现了一个很有意思的数据:任意选取一天,你会发现平均每个地址的交易数都约等于 2。DAI 的数字最高,其上限可以达到 5。

在我看来,这意味着,个人投资者依然把稳定币当作一种「波动性对冲」,并未将其视为一个交易型的层级。与之相比,每个钱包在 DApp 上的平均交易数则高一些,按以太坊生态的标准计算也能达到 4。我的直觉是,如果把基于 EOS 和波场的稳定币纳入这一数字游戏,相关数字会高得多。但这是我们改天要讨论的问题了。DAI 的每月平均交易数的确更高,那是因为它除了交易所之外还有其它的用例场景。

我个人一直思考的问题是:如果要在 DeFi 和稳定币基础上打造一家独角兽企业,其基础是什么?

如果监管跟进,并为该领域的发展提供一个稳定的框架,未来版的 Stripe、 Paypal 和 Monzo 等企业还没成型呢。这一前景要成为现实,必须建立在个人用户数量激增的前提下。

我个人追踪研究的市场(以及相关的稳定币使用)包括汇款、零工经济、数字资产保险、收入共享协议和 DAO。尽管交易所炙手可热,不过当我研究 B2C 应用和基于区块链产品打造的最后一公里解决方案时,发现这些领域依然有广袤的成长空间。Bitpesa 和 Coins.ph 这样的项目,不仅在前沿市场勇于探索,同时为第一批基于区块链的新一代金融科技企业搭建好了舞台,让它们更加亮眼。

这方面还有一个非常早期的例子是 LocalEthereum。该项目以一个非常小的团队向全世界推出产品,交易金额在稳定增长,其多数功能是在区块链上运营的。我认为,理论上说,稳定币对加密货币的作用,类似于云服务对数据的影响。它让很小的团队可以以基于智能合约的互动,为数百万用户服务。

在移动互联网时代,WhatsApp 和 Instagram 是小团队服务大众用户的典范。我仍在等待某种惊喜:一款面向消费者的应用在银行服务方面,用稳定币实现类似的目标。

当你以为所有的好点子都被人采用了时,请记住:我们把人放上了月球,之后才把行李箱装上轮子。总有一天,我的网络会出现这样一家神奇的创业公司,或者我会把它建起来。如果你认为交易所是促进稳定币普及的唯一动力,那么此文就是给你的一点启发。David Perell

链闻获得作者授权发布该文的中文版本。

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:前沿金融科技精英读物

评论0条