出品 :DODO Research

作者:刘幺幺

编辑:Dai Dai

摘要

- 从 1993 年加密交易卡的出现,到 2021 年 GameFi 的爆发,梳理 NFT 的历史发展,主要经历四个阶段。

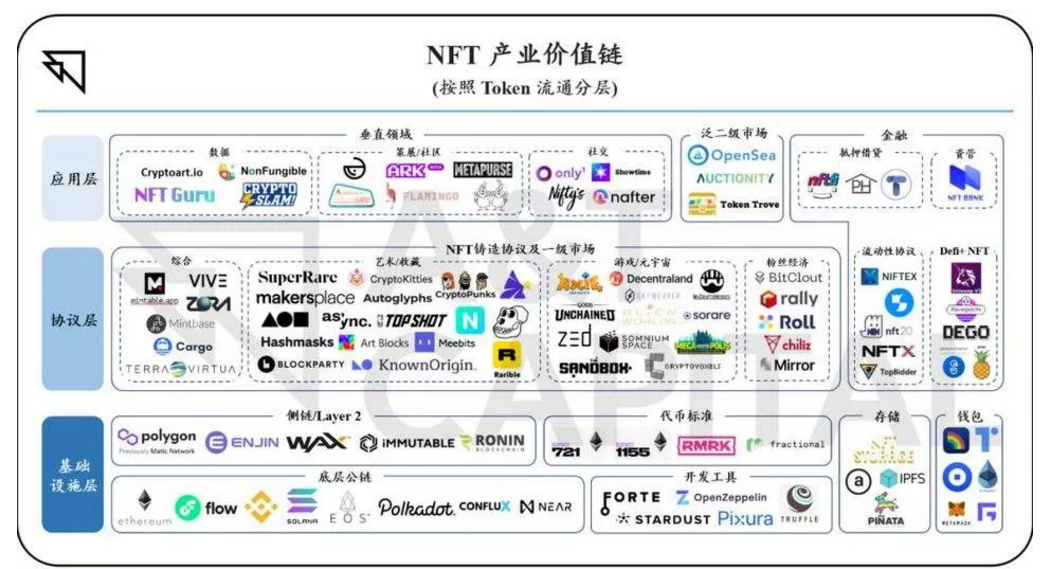

- 产业格局上,在 NFT 的基础设施层,还有很大的铸造空间;而 NFT 的蓬勃发展主要体现在中间的协议层,又以艺术/收藏的铸造为主;在应用层,发展较不平衡,比如 NFT 数据领域还未出现全面的数据提供商。随着越来越多的目光聚焦在 NFT 赛道,NFT 的产业版图将以更快的节奏拼凑。

- 从各个数据纬度来看,与 2020 年整体水平相比,NFT 市场如今已经实现一大跨步。这说明在本轮热潮中,用户参与度在不断加深,而整个市场已经开始重新评估 NFT 价值。

- 四年沉浮之后,CryptoPunks 已经发展成为生态系统中最昂贵的项目,并成为一种社交货币;而当 CryptoPunks 进一步成为更紧密且内部认同度高的社群时,头像本身就是「社交资本」中的一个「权益证明」。

- 目前市场最重要的趋势之一是 NFT 头像项目的延续。NFT Avatars 这种专门为个人在互联网上代表自己而设计的收藏品日趋疯狂,而 CryptoPunks 这样的 NFT 蓝筹项目也正在经历类似 DeFi 协议的分叉。热潮刚刚开始,往后会有越来越多类似的项目出现,当 CryptoPunk 已经宣告了自己就是NFT 界的爱马仕皮肤,其它分叉们还需要更多的时间去证明。

- HashMasks 在作品类别中与 CryptoPunk 高度类似,其引入的创作权市场是最大的创新之处;命名权的下放,决定了收藏者的举动会影响艺术品接下来在市场的表现,也将影响对 NCT 的供应需求,因此给艺术品的流转和价值带来了一定程度的挑战。

- Bored Ape Yacht Club 除了在一贯 NFT 的稀缺性社交货币等价值叙事之外,还有几点增长要素值得注意:财富效应、对比营销、社区赋能、版权归属。

- 本质上,我们都处在一种「身份游戏」的「社交网络」之中,从 QQ 秀到爱马仕,人类总是会寻找最高效的方式来将社交资本最大化,只是恰好现在 NFT 头像提供了这样的机会:允许个人通过获取稀有且昂贵的资产来表明身份,进而被群体接受。

- Axie infinity 显示了游戏在宏观动荡前的独特韧性,在加密市场自 5 月陷入低迷的阶段里, 它点燃了 NFT 赛道,并创造了一系列不可思议的数字记录。Axie Infinity 用创新的游戏赚取生态系统激励玩家扩大了 NFT 游戏的潜在市场,将更多玩家带入加密生态系统,并提高参与度。

- 「Play-to-Earn」与传统互联网游戏「Free-to-Play」最大的差异——在关注力经济中,用户应获得相应的奖励:付出的时间与劳动也是资产,属于个人财富的一部分,当游戏成为桥梁链接起链上与链下时,这份价值可以照进现实。

- 在「GameFi」的语境下, NFT 成为一种生产力工具,它不仅生产价值(SLP / AXS),也承载了凝结在劳动上的价值(Axie NFTs),并通过链上流动,改变生产关系(游戏开发商、工会和玩家)。

- 在三维的链网融合和元宇宙的世界中,NFT 不仅是现实资产的延伸,还是原生的虚拟世界资产的起点,更会成为一个代表身份、资产、权益、各类属性的「通证」。

- 在讨论NFT未来方向推演时,我们发现几个探索方向:NFT 在 DeFi 空间中的应用;DAO 与 NFT 的结合;NFT 基础设施工具的增长空间。

- NFT 在 DeFi 空间中有以下几类应用:流动性协议、Financial NFT、抵押借贷、资管工具。尽管 NFT 是目前加密领域最令人兴奋的市场焦点,但 DeFi 仍是推动 NFT 不断拓展边界、重塑价值的驱动力。

- 许多 NFT 项目正朝着 DAO 迈进,以不同的方式传播其治理代币,以刺激和鼓励围绕项目的社区,汇集资本用以保障稀有的 NFT 资产。

- YGG 从一家普通游戏公会向 DAO 转变的标杆意义,在于证实了 YGG 这种从基本的元宇宙经济中建立现实世界的价值映射的商业模式何其成功。

- 基础设施建设对于 NFT 发展至关重要,我们关注到基于 AlchemyNFT 协议的首款产品 AutographNFT,提供了一种新的 NFT 社交场景,也将开辟一种以「合成」为路径的价值创造领域。

七月,NFT 项目 CryptoPunks 的#2140 和#5217 分别卖出 1600 ETH 和 2200 ETH 的天价。游戏中的 NFT 迎来爆炸性增长,Axie Infinity 的游戏平均日收入超过王者荣耀,代币市值也在 7 月期间从 2 亿美元增长到 20 亿美元的市值。这些令人兴奋的数字,将 NFT 的故事推向了高潮。

与此同时,许多 non- crypto 的 NFT 项目也在以极快的速度落地推出,路易威登、巴宝莉、保时捷、可口可乐、梅西等等都在试水 NFT。再看国内大厂,前有阿里巴巴蚂蚁链推出敦煌 NFT皮肤,后有腾讯基于联盟链技术推出 NFT 平台「幻核」,无疑将 NFT 的概念做了一次更主流的圈外推广。

这篇文章旨在提供对非同质化代币的深入概述:NFT 的历史发展、行业格局、市场表现,对 NFT 热门项目的分析以及 NFT 未来方向推演。我们希望无论你是一个 NFT 入门新手,或是 NFT 资深玩家,读完都能有所收获。

01. NFT 赛道发展情况

2021 年被称为 NFT 元年,在刚刚过去的半年时间里,我们见证了这个小众市场的惊人成长速度。也看到具有技术优势、IP 优势、资金优势、平台优势的团队、公司或机构逐步入局,包括自带流量的交易所也纷纷下场布局 NFT 交易市场。纵观历史演进,目前 NFT 赛道的发展阶段,产业布局和市场表现,又走到何方,值得思考。

1.1 NFT 发展阶段

NFT 是什么呢?NFT 全称为 Non-Fungible Token,意思是非同质化通证,是一种记录在区块链里,不能被复制、更换、切分的,用于检验特定数字资产真实性或权利的唯一数据表示,可以理解为是独一无二的加密数字产品。

简单来说,当互联网时代的一切都可以通过复制粘贴,得到出无数份拷贝时,你看似拥有了很多数字资产,其实并未拥有这份资产所有权。而 NFT 则制造出一种人为的稀缺,并通过这种稀缺获得价值,因为它可以基于区块链技术,明确资产所属权,实现永久保存且独一无二。

NFT 的正式概念虽然是在2017 年提出的,但是基于 NFT 的类似概念和应用却是在更早之前就出现,了解 NFT 的历史演进将更有利于我们了解 NFT 的价值和应用。

第一阶段(1993 年-2014年):概念前身

1993 年:Crypto Trading Cards(加密交易卡)

关于 NFT 的概念及其前身可追溯至 1993 年的加密交易卡(Crypto Trading Cards),其表达的形式却是依托加密学和数学的呈现形式,然后随机排列组成一个系列的套卡,Hal Finney (第一个收到中本聪比特币的资深密码学专家,比特币先驱)将其定义为加密卡。

2012 年:Colored Coin (彩色币)

2012 年第一个类似 NFT 的通证 Colored Coin (彩色币)诞生。彩色币由小面额的比特币组成,最小单位聪(satoshi)。虽然彩色币在设计上存在着很多缺陷,但是彩色币通过链上的备注实现多种资产的象征及其他用途,展现出了现实资产上链的可塑性,这奠定了 NFT 的发展基础。

2014 年:Counterparty

真正推动 NFT 的出现的是 2014年创立的 Counterparty, 其创建的「Rare Pepes」将热门 meme 悲伤蛙做成了 NFT 的应用。meme 被翻译为模因,其实就是一种表情包、图片、一句话、甚至一段视频、动图,可以简单的理解为我们熟知的「梗」。

第二阶段(2015 年-2017 年):实验出现

2015 年:Spells of Genesis

以卡牌收集为主要玩法之一的 TCG 天生适合 NFT,2015年上架的《Spells of Genesis》就将“有史以来第一款基于区块链的手游”作为招牌,把游戏的经济系统与区块链技术结合到一起。

2017 年 6 月:CryptoPunks

世界上真正意义上第一个 NFT 项目 CryptoPunks 诞生,并最早启发了 ERC721 标准。它通过改造 ERC20 合约发行代币,生成了 10,000 个完全不同的 24x24、8 位元风格像素的艺术图像,开创性地将图像作为加密资产带入到了加密货币领域里。

2017 年 10 月:CryptoKitties

Dapper Labs 团队受到 CryptoPunks 的启发,推出了专门面向构建非同质化通证的 ERC721 标准,并且随后基于 ERC721,推出了一款叫做 CryptoKitties 的加密猫游戏,让每一只数字猫都体现得独一无二,其价值不可复制。

加密猫这样在价值塑造的呈现方式上面的创新,使得 CryptoKitties 迅速走红,并成为市场的主流,曾占据以太坊网络 16% 以上的交易流量,导致以太坊网络出现严重拥堵,转账交易延迟、无法转账。

第三阶段(2018 年 – 2019 年):回归建设

NFT 项目在 2018 年初经历了一个小的炒作周期后,开始进入建设阶段。http://NonFungible.com 推出了一个 NFT市场追踪平台,并整合了「非同质化」这个术语作为主要术语来描述新的资产类别。

数码艺术平台也应运而生。Opensea、SuperRare、 Known Origin、MakersPlace 和 Rare Art Labs 都建立了用于发布和发现数字艺术的平台,而 Mintbase 和 Mintable 建立了一些工具,帮助普通人轻松地创建自己的 NFT。此外,虚拟世界扩展、交易纸牌游戏、去中心化域名服务等其它实验兴起。

第四阶段(2020 年至今):发展热潮

2020 年,爆发

疫情之后,英美在内的各国政府选择了发放货币刺激经济的手段。短期之内,传统的投资方案失去了吸引力,更多人在风险投资上变得大胆,进而将目光投向看似蓝海的领域,FLOW 公链上线、NFT 与 DeFi 的结合实现了 Gamefi — NFT 迎来了它的春天。

数字艺术家 Beeple 从 2007 年开始每天作图一张,最终把 5000 张图片拼接成一个 316 MB的 JPG 文件,并将其作为 NFT 出售。这个耗时 14 年创作的作品《Everydays: The First 5000 Days》,最终以 6934 万美元的价格在英国著名拍卖平台佳士得上卖出。

Beeple 创纪录拍卖后,Zion Lateef Williamson、村上隆、Snoop Dogg、Eminem、Twitter CEO、Edward Joseph Snowden、Paris Hilton、姚明等各界明星、艺术家纷纷通过各种 NFT 平台发布了 NFT,再一次将 NFT 推向大众视野。

2021年,GameFi

年中,NFT 游戏 Axie Infinity 的销售暴涨,据 CryptoSlam 数据显示,截止8月7日,NFT 游戏项目 Axie Infinity 累计交易量突破 10 亿美元,在 NFT 市场中按成交量计算位列首位。Axie Infinity 的迅速上涨带动整个 NFT 市场板块的快速发展。

1.2 NFT 产业格局

数据分析商 Messari 认为 NFT 将利用许多与 DeFi 相同的金融原语,因此把 NFT 目前的生态现状分为了7层堆栈层,分别是:

第1层:Layer 1

第2层:Layer2 和侧链

第3层:垂直/应用

第4层:辅助应用

第5层:NFT 金融化

第 6 层:聚合器

第 7 层:前端和界面

这或许更接近消费者视角。但如果我们整体按照 Token 的流动,来理解 NFT 产业板块分层逻辑,由下至上依次大概可以划分为基础设施层、协议层以及应用层。

来自A & T Capital

基础设施层包含例如 ETH、Flow、Polkadot、NEAR、EOS、Solana 等底层公链,Polygon、ENJIN、WAX、RONIN 、iMMUTABLE 等侧链/L2,ERC-721、 ERC-1155 等代币标准,以及开发工具、储存、钱包等。

协议层则分为NFT 铸造协议及一级市场,分别是:可交易多种类实物的综合性交易市场(Mintable、VIV3、Mintbase ,etc.)艺术 / 收藏类为主的铸造(CryptoPunks、NBA Top Shot、Bored Ape Yacht Club ,etc.)以及一级市场(Makersplace、Rarible,etc.)NFT游戏(Axie Infinity、Gods Unchained、Alien Worlds、Sorare,etc.)元宇宙(Cryptovoxels、Decentraland、The Sandbox ,etc.)和粉丝经济( BitClout 、Rally,etc.)。

应用层主要分为金融、泛二级市场和一些垂直领域。

其中,金融性的应用包括:

- NFT 作为底层资产,提供 NFT 定价的流动性协议。例如 NiftEx/NFT20/NFTX ,通过将 NFT 抵押,生成易于流通的 ERC20 代币来提升 NFT 的流动性。

- 利用 NFT 作为资产表示工具的协议。例如通过金融活动铸造的 Uniswap LP token 和 yinsure 保单这样的 Financial NFT。

- NFT 作为底层资产实现抵押借贷的协议。例如 NFTfi。

- NFT 产业链上层的资管工具,类似 DeFi 里的 DeBank 等资管平台。例如 NFT Bank。

泛二级市场,包括了主要的铸造平台产出的 NFTs。比如 2017 年 12 月上线的 OpenSea,是目前最大的 NFT 交易平台。在垂直领域,还包括了数据(Cryptoart.io、Nonfungible、NFTGuru、CryptoSlam! ,etc.)策展社区(Whale DAO、Flamingo ,etc.)社交( Nifty’s、Showtime,etc.)域名(Unstoppable Domains、ENS、Namebase ,etc.)等其它分支。

我们可以发现,在基础设施层,还有很大的铸造空间;而 NFT 的蓬勃发展主要体现在中间的协议层,又以艺术/收藏的铸造为主;在应用层,发展较不平衡,比如 NFT 数据领域还未出现全面的数据提供商。随着越来越多的目光聚焦在 NFT 赛道,NFT 的产业版图将以更快的节奏拼凑。

1.3 NFT 市场热度

2021年 1 月开始,数字收藏卡 NBA Top Shot 销售额陡增,于 2 月当月突破 2 亿美元,促进加密货币市场将目光转向 NFT 领域。3 月,数字艺术家 Beeple 作品拍出 6900万美元高价,间接带动更多艺术家了解、涉足 NFT 市场。在后续几个月中,无论是 2017 年便存在的 CryptoPunks,还是诞生不足 4 个月的 Bored Ape Yacht Club,均在这场 NFT 热潮中爆发。其中,链游代表 Axie Infinity 创造了一系列惊人的数字。

迁移到以太坊侧链 Ronin 后,Axie Infinity 在第二季度实现了爆发式增长,成为第二大NFT市场。图片来源:DappRadar

同期,一二级市场开始活跃,7月20日,OpenSea 拿下1亿美元融资。8月,OpenSea 取得了其有史以来最好的 NFT 销售量,展示了 NFT 生态的增长。

根据网站 CoinGecko 资料显示,现在全球 NFT 总市值接近 245 亿美元。5 月下旬至今,在加密货币市场下行影响中,NFT 项目热度呈现逆势上扬,并在第二季度创下新高,销售额达到 25 亿美元,远高于 2020 年上半年的 1370 万美元。与 2020 年整体水平相比,NFT 市场已经实现一大跨步。这说明在本轮热潮中,用户参与度在不断加深,而整个市场已经开始重新评估 NFT 价值。

视角拉近,我们从具体的几个数据纬度来看这半年 NFT 市场的发展现状。

1. Sales volume ( USD)

- 追踪多个区块链销售情况的 DappRadar 表示,2021 年上半年的销售额接近 25 亿美元,高于 2020 年上半年的 1370 万美元。但 NonFungible.com 的这一数字是 13 亿美元,因后者统计时不包括 “DeFi” NFT。

- 据 Dune Analytics 数据显示,8 月前半个月,作为主要的一个 NFT 交易市场OpenSea ,累计交易量达逾 8.8 亿元,是 7 月总交易量的 2.7 倍,按月度交易量来看创历史新高,日交易量达到超 6200 万美元。另外,本月 OpenSea 上共计销售 62.4 万件 NFT,产生的费用(包括 OpenSea 和合作伙伴费用)超过 6000 万美元,活跃的交易者突破 10 万人。

2. Number of NFT sales by category

- 体育和收藏品仍是目前 NFT 最受欢迎的选择。但值得注意的是,允许球迷以视频集锦的形式买卖 NFT 的 NBA Top Shot 市场此前大火,但目前该平台的交易量已经萎缩,买家数量从 3 月份的 40.3 万人下滑至 6 月份的 24.6 万人,接近减半。而 NBA Top Shot“moment” NFT 的平均价格在 2 月份达到 182 美元的峰值后,在 6 月份跌至 27 美元。

3. Volume of NFT buyers/sellers

据 NonFungible.com 统计,自 3 月份以来,每周买家的数量大多在 1 万至 2 万,超过了卖家。注:该网站只汇总了以太坊区块链上的NFT交易数据。

4. NFT collectible rankings by sales volume(All-time、30 days)

- 根据 cryptoslam 数据统计显示,NFT 收藏品历史销量排名前三位为 Axie Infinity、CryptoPunks、NBA Top Shot。Axie Infinity、Art Blocks、Bored Ape Kennel Club、Meebits项目近三十天销售排名中增长迅猛,排名前十的NFT项目中只有 NBA Top Shot出现了交易量萎缩(-32.7%)。

5. Active Market Wallets

- 5月下旬,虽然受加密货币市场下行影响,钱包活跃度一度跌至10000以下。但在随后两个月内,呈现逐渐增长趋势。

6. Market Capitalization

- NFT的市场总值在过去三年里得到飞速发展,从 2018 年的 $40,961,223 增长到2020年的$338,035,012。而到 2021 年上半年结束,据 CoinGecko 数据统计,这一数值增长到 $12,725,140,217。短短两个月后,截止 2021 年 8月12日,市场总值增长到 $24,452,855,042,增幅达到192%。

7. Investment

- 随着主要区块链基础设施的成熟以及公众对 NFT 接触和理解的加深,NFT 平台和项目正在成为新的投资风口。在 Beeple 等艺术家作品创纪录的成交价的推动下,越来越多的资金流入 NFT 及相关的公司和项目。据不完全统计,在今年上半年有超过 10 亿美元的资金流入 NFT 行业。

- 在第三次投资周期牛市后期,尽管整体市场行情不佳,仍有不少大笔投资。今年3月份, Dapper Labs 宣布完成一笔 3.05 亿美元融资,这是 NFT 领域今年以来获得的最大一笔融资。7月,全球最大的NFT 市场 OpenSea 在 B 轮融资中融资 1 亿美元,估值达到 15 亿美元。区块链游戏及 NFT 开发商 Animoca Brands 融资 1.39 亿美元。同样引起关注的还有 7 月 14 日融得 3700 万美元的 Certik,领投方包括雷军旗下顺为资本。

02. NFT 赛道热门项目

了解了 NFT 的历史、分类、现状之后,我们来看看目前 NFT 赛道中引人关注的热门项目。

2.1 NFT 蓝筹股和它的分叉们

DeFi 有蓝筹股,NFT 也不例外。蓝筹(Blue Chips)的概念来自于赌场,由于赌场内蓝色筹码最值钱,所以后来人们把证券市场里中那些市值高、经营业绩好的股票称为「蓝筹股」。除此之外,蓝筹股往往在其所属行业内占有重要支配性地位并且成交活跃。综合来看,它们应该具备以下特点:

- 市值排名靠前

- 销售额较高且稳定

- 交易活跃,流通性好

- 在所处的NFT 赛道内位于领导地位

- 被其他 NFT 项目广泛学习采用

按照这个标准去衡量时,就能明白为什么 NBA Top Shot 不能算优质蓝筹股。尽管它历史销售额名列前茅,但如前文数据所示,其流通性和交易额稳定性都差强人意。

媒体常说:用上百万美元购买一个 jpg 文件是很愚蠢的。我们如何理解其背后的价值来源,挑选 NFT 蓝筹项目成为一个切入口。这能帮助我们从对蓝筹的研究中找到优秀 NFT 项目的价值因素和增长逻辑,并捕获 NFT 赛道后续发展的长期红利。

其中,加密货币中最激动人心和最有故事的 NFT 项目 CryptoPunks,在目前层出不穷的头像项目中,担得起蓝筹股标签。它是一个 24x24 像素的艺术作品,总量只有 1 万个。这个由Larva Labs 在 2017 年 6 月推出的项目是 NFT 领域的 OG,目前最昂贵的一个 CryptoPunk 以 4200 ETH 售出,价值高达 757 万美元。即便购入最普通的 CryptoPunk,也需要 51.85 ETH,目前约合100万左右人民币。

在价值发现层面,可以从以下四点理解:

1. 设计理念

- 颠覆性的设计理念:与其它以太坊产品不同,CryptoPunks 选择使用 ERC-20 标准。

- 稀缺性与恒定供应:与 CryptoKitties 可以无限量生成不同,CryptoPunks 数量固定,总共就只有 10000 个 Punk,且每一个 CryptoPunks 的属性都不同,原始作品具备稀缺性。

2. 价值叙事

- 朋克精神:字符化的朋克艺术品,向 Timothy May 在上世纪九十年代初参与开创的密码朋克运动致敬。

- 公平性:CryptoPunks 没有任何别的玩法,没有知名 IP 加持,仅仅是纯链上生成的资产。项目发布非常公平,任何人都可以在一天之内免费获得代币。同时,官方将其中 9000 个作品以赠送的方式大部分赠予了社区。

3. 社交货币

- 行业OG:这款 2017 年发布的元老级 NFT 项目拥有绝佳的社交货币属性,代表了区块链行业名片,以及高端投资通行证。

- 社区文化:围绕 CryptoPunk NFT 所开发产品形成一个去中心化收藏家社区,该社区拥有自己的文化行为和规范,例如使用 CryptoPunk 作为各个社交媒体平台的个人资料头像图片。

4. 社区赋能

- 收藏家们不仅是被动地持有 CryptoPunk,还开始相互合作,创作由 CryptoPunk 角色艺术启发出的新故事。例如,一群收藏家创作了一部包含 16 位朋克人物的 PUNKS 漫画,并附有背景故事和叙事线,将为这些朋克创造完整的 IP 身份。

在 ICO 繁荣的 2017 年,CryptoPunks 成为以太坊上第一批具有验证唯一所有权内置方法的数字艺术作品,开辟了 NFT 的先河。四年沉浮之后,CryptoPunks 已经发展成为生态系统中最昂贵的项目,并且拥有了属于自己的拍卖行 Punk House。增长背后主要来自原生设计理念与后期内容创作增值,当然,加密社区对于 NFT 热潮的狂热情绪,也是助长 CryptoPunk 热潮的最根本动力。以下几点值得思考:

- 在设计叙事中实现价值主张:朋克精神、公平性的价值主张与稀缺性的供应设计,使得CryptoPunks 成为一种富有叙事性的行业资产,也逐渐成为以太坊文化层面的代表。

- 将社区创作与商业获益结合:浓厚的社区氛围使得二次创作没有停留在传统 UGC 层面,他们将原始朋克作为灵感来创作全新的艺术,将其货币化并作为粉丝艺术品出售,并推动了原有朋克的曝光率并创造新的需求,此举使得 PUNKS 漫画创作者、原创开发人员和更广泛的朋克社区共同受益。

- 发挥其社交性调动社交追捧:像素艺术图像适合作为社交软件的头像和人设形象,加上行业历史意义赋予了更多层面的价值,令 CryptoPunk 成为一种社交货币;而当 CryptoPunks 进一步成为更紧密且内部认同度高的社群时,头像本身就是「社交资本」中的一个「权益证明」。

据NonFungible调研报告显示,2021年Q2收藏品最高售卖记录前三名均为CryptoPunk

不可否认,目前市场最重要的趋势之一是 NFT 头像项目的延续。NFT Avatars 这种专门为个人在互联网上代表自己而设计的收藏品日趋疯狂,就像 CryptoPunks 不断刷新的数字记录。但也正如 DeFi Summer 见证了每一个成功的 DeFi 协议的分叉,像 CryptoPunks 这样的 NFT 蓝筹项目也正在经历类似的分叉。

10,000个泡黄瓜(My Fking Pickle )、10,762 张门票(Wicked Craniums )、10,000 只无聊猿猴( Bored Ape Yacht Club )、10,000 只狗(Slumdog Billionaires)和10,000 只属于无聊猿猴的狗(Bored Ape Kennel Club),10,000 只与 无聊猿猴类似的独特公牛(Bulls on The Block ,来自BAYC 的早期社区成员),不一而足。

这些新项目具有非常强烈的 CryptoPunk 风格特征,对10,000这个神奇数字的趋近,对不同稀有度属性的趋同,以及专注宣传社区未来价值的趋势。还有一些哭笑不得的分叉,比如前不久在 CryptoPunks 头像的基础上添加了一个医用口罩的COVIDPunks,一些以太坊用户铸造这些随机生成的低分辨率 NFT 化身时,恰逢以太坊伦敦硬分叉升级的实施,随着大量用户哄抢 COVIDPunks ,使得 ETH 在短时间内的销毁速率推高至每分钟 14ETH,最终因以太坊网络出现了拥堵情况造成的交易失败而损失了 174ETH。

但这并没有为大众的热情熄火。市场是疯狂的,在财富效应面前甚至接近为狂暴。24小时在二级市场上创造超过 1100 万美元销售额价值的矮胖企鹅(Pudgy Penguins)再一次证明了 NFT Avatars 的爆炸。曾遭遇以太坊社区批评的 Meebits 在 7 月交易量也达到 1470 万美元,比 6 月份增长了 305%。热潮刚刚开始,往后会有越来越多类似的项目出现,当 CryptoPunk 已经宣告了自己就是NFT 界的爱马仕皮肤,其它分叉们还需要更多的时间去证明。

有趣的是,如果我们来看其中一些比较优秀的分叉项目,例如 HashMasks 和 Bored Ape Yacht Club,可以发现一些不同的 NFT 价值成因,而这几个分叉的起起伏伏,也给我们理解 NFT Avatars 提供了参考维度。虽然我们无法断言火爆的周期,但可以量化价格、交易活动、持有人数量、社区规模,并尽力了解整个 NFT 市场的需求。

Hashmasks 是一个一度著名的 NFT 项目,其商业模式是围绕着 NFT 画作并结合两种玩法的模式:盲盒+ENS。这两种在当时都是比较创新的玩法。

- 盲盒玩法:在 HashMasks 的初期,要想获得这些 NFT 画作,只能通过拍卖获得,而拍卖到的 NFT 并不能知道长什么样,也就是初期处于盲盒状态。直到 14 天后,拍卖结束时才能揭晓答案。作品的随机属性则会让作品拥有者“拆开盲盒“时充满了期待。

- ENS 结合:HashMasks 将作品创作权的一部分下发给了收藏者社区,Hashmasks 的持有者可以亲自为 NFT 命名,而命名需要耗费的代币 NCT 由持有的 NFT 累计,总量有限,待 NCT 全部销毁后,艺术品的最终形态才能得以确定。这种与 ENS 域名设计的大胆尝试吸引了众多用户参与。同时,由于 NCT 本身对应着一种改动作品的权利,而这个权利可能会增加作品本身的价值,因此该代币本身是有价值的。再加上其本身的通缩属性,NCT 本身就会形成一个炒作的买卖市场。

HashMasks 在作品类别中与 CryptoPunk 高度类似,其引入的创作权市场是最大的创新之处;命名权的下放,决定了收藏者的举动会影响艺术品接下来在市场的表现,也将影响对 NCT 的供应需求,因此给艺术品的流转和价值带来了一定程度的挑战。因此,HashMasks 自 2 月推出以来一直停滞不前,在上个季度仅产生了 200 万美元的二次销售。

出道四个月的 NFT 黑马 Bored Ape Yacht Club (BYAC),6月份在累计销售额和累计销售量上都超过了明星项目 NBA Top Shot、CryptoPunks 。BAYC 除了在一贯 NFT 的稀缺性社交货币等价值叙事之外,还有几点增长要素值得注意:

- 财富效应:0.08 ETH 的发售价,较低的入门成本,极高的财富想象

- 对比营销:借力东风,话题炒作,品牌对用户心智的精准占领。这里要提到同时期登场的 Meetbits ,来自明星团队Larva Labs 。Meebits 免费发放给花费数十 ETH 购买 CryptoPunks、花费上百 ETH 购买 Autoglyph 的有钱人,而没有这两类 NFT 的用户需要花近 8000 美元抢购;BAYC 的一万只猿猴每一只仅需 0.08ETH,约合 200 美元。这传达出一种价值感受:Meetbits 将使富有的收藏家变得更加富有。相比而言,BAYC 更像普通人能接近的去中心化信仰。当时,NFT 收藏家 DANNY 和 888 都在 Twitter 发起了一项投票,Beeple 对二者的对比创作更加引发了大量争议和讨论。原本关注 Meebits 的用户和粉丝,也无形中被迁移至 BAYC。而这些对比性的社交话题都传递出一个信号:BAYC 比 Meebits 更有潜力成为下一个 Crypopunks 。

- 社区赋能:良性、有活力的社区氛围,充分身份认同的社区归属(在Twitter 刮起Ape follow Ape 的潮流),互动体系构建社区福利(官网的协作涂鸦板「浴室」功能、购买专为俱乐部会员使用的The Sandbox 游戏中的土地、免费领养的 Club Dog NFT、低买高卖的周边服饰等),综上所提供的资产流动性、升值想象、品牌获益空间。

- 版权归属:通常来说,NFT 的版权不属于买家。而 BAYC 的所有权和商业使用权,在发生交易时,都会被授予给买家。通过版权的转移,BAYC 演变成了一个潮牌,这就是它与其它 NFT 的不同之处。

当我们去审视这些头像的价值时,也许不少项目会面临和 Hashmasks 相似的命运。FOMO情绪之外,这更像一股涌动不变的潮流。因为本质上,我们都处在一种「身份游戏」的「社交网络」之中,从QQ秀到爱马仕,人类总是会寻找最高效的方式来将社交资本最大化,只是恰好现在 NFT 头像提供了这样的机会:允许个人通过获取稀有且昂贵的资产来表明身份,进而被群体接受。

2.2 Axie Infinity 点燃 GameFi

Axie Infinity 是目前排名第一的 NFT 游戏,也是以太坊上流量最多的应用程序之一。游戏行业独特的吸引力之一,是它面对宏观动荡的出色韧性,这一点已经在 2008 年金融海啸和 2020 年新冠疫情中有过证明。加密游戏领域也出现了类似的态势:在加密市场自5月陷入低迷的阶段里,Axie infinity 点燃了 NFT 赛道,产生了一些「DeFi Summer」的味道。从数据上看:

- 交易量:据 CryptoSlam 数据显示,截止8月6日,NFT 游戏项目 Axie Infinity 累计交易量突破 10 亿美元,在 NFT 市场中按成交量计算位列首位。7月,二级市场上 Axie NFT 的交换也是爆炸性的。OpenSea 和 Axie Marketplace 的 30 天交易量已超过 7 亿美元,超过 23 万名交易员和 140 万笔累计销售。

- 游戏收益:今年 4 月,Axie 产生的收益约为 67 万美元。5 月份,其收益为 300 万美元。6 月份,其收益为 1,220 万美元。7 月份,其收益已经达到了 1.662 亿美元,其排名高于以太坊、币安智能链或比特币,成为收入最高的加密协议。

- 玩家:根据 Axie Infinity Twitter 官方消息,Axie Infinity 在 8/6 日突破 102 万日活跃用户,Axie Infinity 两个月用户成长了超过 1000%。全球玩家60% 来自菲律宾。

- 应用排名:尽管大多数活动发生在 Ronin 侧链上,但据 EtherScan 的数据显示,Axis 仍然是以太坊上的 Gas 消耗量排前三的应用。

- 代币价值:Axie 游戏的治理代币 AXS 于 2020 年 11 月初发布,至今已经增长到 20 亿美元的市值。

- 藏品价值:从NFT藏品价值来看,Axie Infinity 成为有史以来最有价值的 NFT 收藏品。根据 marketplace.axieinfinity 数据, Axie#3070 以 30ETH 价格成交,约折合 95887.9 美元。Axie Infinity 游戏内的 Axie 宠物仍在不断升值中,市场最高报价的一只目前达到 987987ETH。

- 社区增长:Axie 拥有76 万成员的 Discord 服务器,它是世界上为数不多的拥有超过 50 万用户的 Discord 服务器之一。相比之下,《堡垒之夜》的 Discord 社区成员约为 80 万。

- 市盈率:据Delphi Digital统计数据显示,Axie 的市盈率从 4 月底的 800 以上,跌至近期低点 7.59

Ronin 推出以来的速度增长,数据来源 Delphi Digital

如何来理解这些不可思议的数字,这是三个角度:

1. 游戏价值

作为游戏,首先看其本身具有的娱乐价值:

- 策略性:基于回合制的卡牌战斗游戏,一方玩家通过打倒对方玩家的 3 只 Axie 小精灵来获得胜利。在每回合中,玩家必须排兵布阵并策略性地打出技能卡牌,以最大限度地提高获胜的机会。

- 收藏性:Axie Infinity 是一个复杂的游戏生态系统,它基于由遗传算法产生的具有不同稀有度和效用的 NFT。任何使 Axies 更独特的元素都有可能增加其对收藏家的价值。

- 可玩性:目前游戏内玩法内容有 PVE 和 PVP 两种模式,同时游戏内每个月进行一次赛季,玩家将自动参与游戏赛季。

- 社区力:Axis 调查了玩家玩 Axis Infinity 的主要动机,48% 的人表示他们是为了经济收益而玩游戏,但 37% 的人表示他们的主要动机是该社区。当日活跃玩家超过 50 万时,服务器开始崩溃,在此情况下,社区仍表现出了「亲密、文明和友爱」。

- 未来规划:Axie Infinity 也在打造自己的世界 Lunacia,并于 2019 年开始拍卖「土地」,并同年晚些时候将 Axie Infinity 和土地市场合并。土地游戏将为 Axie Infinity 游戏添加一个新的可玩性和变现维度。

尽管 Axie Infinity 仍然缺乏传统中心化游戏在用户体验、游戏设计和图形方面的复杂程度,和传统游戏比依旧停留在《魔力宝贝》级别,但相较第一代 NFT 游戏 Crypto Kitties 而言,第二代 NFT 游戏 Axie Infinity 的宠物不仅拿来培养,还能用于战斗,宠物是资产,战斗得奖励,后者可以给前者升级、增值,两者均可在链上交易。

总体来说,第二代 NFT 游戏在可玩性和游戏体验方面表现更好,具有开放式世界,支持对战等玩法模式,以及更丰富的美术效果和玩家生成的内容,依旧有着当前链游最高的可玩性。随着链游市场的不断扩大,玩家的不断加入,对游戏质量的要求也会越来越高。

在熊市坚持埋头建设

2. 商业价值

与传统模式不同的是,在 Axie Infinity 的「Play-to-Earn」(边玩边赚)模式中,95% 的交易收益都归玩家所有。Axie Infinity 协议获取的大约 5% 的收益将流入其「Community Treasury」(社区金库)。与此同时,随着 Ronin 推出,通过支付 2 AXS 来代替 ETH 的 Gas 成本,金库现在有了新的收入来源,改善了游戏的收入结构。在 Staking 部分上线后,该金库将分配给代币持有者。这些是最真实形态的留存收益。

Axie Infinity 为玩家提供的各种精心设计的赚取收入的选项,所有这些都可以在开放交易所上交易,在不久的将来,它们可以在 Axie 自己的 DEX 上进行交易。包括:

- 通过日常任务、PvP 和 PvE 游戏获得 SLP ,随后可以进行交易或兑现

- 通过单个 Axie 的繁殖和交易以获取利润

- 通过拥有游戏内土地来积累资源和潜在的资本增值

- 目前主要是赚取 SLP 代币,但在未来几个月,玩家也将能够通过游戏玩法赚取 AXS 代币。同时,AXS 的持有者将通过质押 AXS 获取更多的质押回报

在传统中心化游戏规则中,没有透明的经济系统,游戏中的道具也并不属于持有者,如果游戏停运或关闭,游戏中的道具也将不复存在,而且道具只能在它所在的游戏中使用。但在区块链逻辑下,一旦游戏内的资产上链,玩家对于这个地址以及其下面的资产(积分、道具、武器、角色)拥有所有权。因此这种商业价值体现在对数字资产所有权和产权的需求。Axie Infinity 则用创新的游戏赚取生态系统激励玩家扩大了 NFT 游戏的潜在市场,将更多玩家带入加密生态系统,并提高参与度。

这也是「Play-to-Earn」与传统互联网游戏「Free-to-Play」最大的差异 — 在关注力经济中,用户应获得相应的奖励:付出的时间与劳动也是资产,属于个人财富的一部分,当游戏成为桥梁链接起链上与链下时,这份价值可以照进现实。

3. 社会价值

- 新的工作方式:Axie Infinity 已经持续运转了 3 年,新冠疫情的爆发给了它一个展现价值的机会,在一部名为 《Play-to-Earn》 的纪录片中,展示了玩这款游戏意外地成为菲律宾低收入群体在疫情期间维持生计的方式。

- 奖学金项目:启动游戏需要3 只 Axies,最便宜的 Axie 要花费 195 美元。也许你会问以玩 Axie 谋生的人如何负担这笔花销?纪录片里提到了Cabanatuan 当地的奖学金项目 (scholarship programs),该奖学金是一种共享收入模式,实际上是将 Axies 租给玩家, 并通过 SLP 代币收益的收入分成获得回报,同时还有区块链工会组织 Yield Guild Games 提供服务。奖学金提供给来自不同国家的人员,其中最多的是菲律宾、委内瑞拉、古巴、卡塔尔和阿拉伯联合酋长国等发展中国家。

Axie Infinity 能否持续火爆,这个疑问需要交给时间,但它切实地展现了区块链经济潜在的社会价值。将这个视角放大,可以帮助我们去理解区块链经济。在「GameFi」的语境下, NFT 成为一种生产力工具,它不仅生产价值(SLP / AXS),也承载了凝结在劳动上的价值(Axie NFTs),并通过链上流动,改变生产关系(游戏开发商、工会和玩家)。

NFT 目前的行业格局赛道主要在收藏品、游戏、元宇宙、艺术、DeFi 、公共事业等领域。用例包括但不限于:实物和数字资产的所有权证明、游戏道具、可编程数字艺术、音乐、视频、房地产的部分所有权、知识产权文件、历史文物的记录、社交代币、VR 可穿戴设备、虚拟房地产、活动门票、订阅徽章、区块链域名等等。

NFT Avatars 之外,目前最值得注意和高度期待的用例是虚拟房地产和游戏。这种关注源于一个被称为 Metaverse (「元宇宙」)的想法,2021年,随着业内第一股 Roblox 上市,后疫情时代对线上场景价值的迫切需求,元宇宙概念被炒热。目前正在建立和提出的一些最引人注目的 Metaverses 包括:Decentreland、The SandBox 、Crypto Voxels 等等。

据估计,虚拟商品市场的规模约为500亿美元,预计到2025年将增长到1900亿美元。

可口可乐宣布与 Decentraland 合作,一块 Sandbox 土地以 863,000 美元的价格售出,而几块 Axie 土地的交易价格也超过 500,000 美元。但相比起其他区块链领域,元宇宙目前缺乏贴合自身优势的玩法和造富效应;应用硬件门槛较高,优化不完善;玩家群体还是局限于圈内的用户,触及不到区块链之外的大众群体。且长期来看,元宇宙将是许多独立工具、平台和由共享基础设施、标准和协议支撑的世界不断融合的结果。其所需的 VR/AR/MR、AI、NLP、计算机视觉渲染、云端虚拟化、脑机接口等多种技术,尽管都发展迅猛,但目前我们仍然处于一个生产内容的阶段。

元宇宙市场地图,数据源:Jon Radoff,整理 LD Capital Research

大部分人认为,在二维互联网和区块链世界中,NFT 只是现实资产的数字凭证。但在三维的链网融合和元宇宙的世界中,NFT 不仅是现实资产的延伸,还是原生的虚拟世界资产的起点,更会成为一个代表身份、资产、权益、各类属性的「通证」。

03. NFT 的未来

在讨论NFT未来方向推演时,我们发现几个探索方向:NFT 在 DeFi 空间中的应用;DAO 与 NFT 的结合;NFT 基础设施工具的增长空间。

3.1 DeFi + NFT

NFT 在 DeFi 空间中有以下几类应用:流动性协议、Financial NFT、抵押借贷、资管工具。

1. 流动性协议

指代表 NFT 作为底层资产,提供 NFT 定价的协议。比如 NiftEx、Upshot、NFT20、NFTX、NiftEx、TopBidder。这些流动性协议为上层复杂应用提供 NFT 价值发现。比如 Unicly,NFT 持有者在 Unicly 协议上创建自己的 uToken,该协议一般是对一组 NFT 的集合进行抵押碎片化后,铸造对应数量的 ERC20 代币,进而参与流动性挖矿、交易等。具体项目的对比解析,可以参考 CoinGecko 的这篇文章(《碎片化 NFT 研究报告:提高 NFT 流动性的探索和实践》)。

其中 Unicly 和 NIFTEX,是通过创建接受不同 NFT 的基金,然后将该基金代币化,用户可以购买基金代币来接触原始 NFT 集合;NFTX 和 NFT20 则是通过创建具有相似价格的 NFT 基金来创建一个价格底线。

CoinGecko 分析师Lucius Fang对市场主流碎片化项目的对比分析

NFT 碎片化平台代币估值

目前 NFT 市场面临的几个主要问题:用户参与门槛高、资产价值效率低、市场估值不准确、交易流动性差。真正的难点不在于建立二级市场,而在于获取充沛的流动性。在这个问题上,目前最常见的一种 NFT 碎片化形式是把 NFT 发行质押到一个池子里,然后发行出对应的 ERC20 通证。碎片化后的NFT 提高了交易流动性,也会发挥出资产流动性的价值。

对用户来说,「我为什么要购买碎片化艺术品其中一小块份额呢?」其实这和买股票的概念一致:「股票」是对公司的碎片化定价。公司以「股票」的形式,使大量散户成为投资者。看好一个公司无需收购它,只要买入股票就好了。股票市场带来的流动性使公司蓬勃发展,股票市值也成为了公司定价的标杆。因此,让门槛较高的 NFT 走向大众化必须提高资产流动性,提高用户激励属性。

我们来看 DODO 对此提供的一种解决方案:

DODO NFT:打造最低成本的流动性市场

碎片化还不够,还需要高效的流动性市场。一直以来,DODOEX 为标准资产提供定价、发行、建池、交易、众筹等功能。DODO NFT 将打开非标准资产流动性的匣门,利用PMM算法,为 NFT 提供新的定价与流动性解决方案。

- 容纳多样资产的DODO NFT Vault:在DODO NFT Vault中,创建者可以放入任意的NFT,例如一副艺术作品,一支明星的VLOG视频;也可以是一组珍稀的游戏道具,歌手的系列专辑、系列写真集。通过持续地在DODO NFT Vault中增加资产,整个DODO NFT Vault背后的价值可以不断的提高,甚至成为个人或组织的名片。

- 最低成本的流动性市场:DODO NFT Vault的创建者,不需要任何资金(除了gas费)就可以创建碎片化代币的市场,让市场直接决定NFT的价格。

- 手续费分成模式:在DODO NFT的DODO Private Pool中,池子中的手续费分成方式是极为灵活的。在后续的设计中,会考虑到DODO NFT Vault的创建者以及交易者,都享受到手续费的分成。

- 高度的可拓展性和可组合性:一方面来说,通过将DODO NFT Vault碎片化为FT,FT可以通过DODOEX等其他交易所自由地进行交易;同时也可以被用于借贷,衍生品等场景。从另一方面说,DODO NFT的协议本身具有高度的可拓展性,在未来会加入更多金融用例。

对于 DODO 来说,资产发行,不局限于同质化代币,我们将这套 PMM 算法与一条龙式的流动性方案,带到更广阔的非标准资产领域,触及到更庞大的用户。

NFT 的流动性协议仍然处在早期阶段,目前该领域前四名项目加起来的 TVL 还不到 1 亿美元,应用也屈指可数。但对于那些无法接触到高价 NFTs 的普通人来说,碎片化无疑是一个更加切实可行的路径。更具体一些的好处:

- 提供价格发现:被碎片化的 ERC20 代币每一次被交易,都会产生新的价格,从而更新该 NFT 的总价值。

- 提升交易流动性:碎片化的解决方案相当于创建了一个 NFT 二级市场,让买家和卖家都有动力参与市场交易,让 NFT 市场进出货更加容易,从而解决了 NFT 交易的流动性难题。

- 降低收藏门槛:碎片化意味着,你能以更小的价格投资一个稀有藏品 CryptoPunk。这使建立更多样化的 NFT 投资组合成为可能。但不是所有 NFT 都需要碎片化,没有流动性的长尾资产不会因为碎片化而改观,所以应该优先关注代表着「共识」的高净值资产的流动性问题。

- 利于治理和权利:让 NFT 以交易的方式分散了所有权,让持有 NFT 的「权利」(例如收益共享和投票)成为一种有形的概念,治理权(例如收益共享和投票)也更加去中心化。

2. Financial NFT

利用 NFT 作为资产表示工具的协议,NFT 可以看作是 Token 的进化。比如 Uniswap LP token 和 yinsure 保单。Yinsure.finance 使用了 NFT 的格式,将保单进行代币化,称之为 yInsureNFT。这类 NFT 保单,除了可以自行持有之外,还能够在 NFT 市场交易,或者参与挖矿。而Uniswap V3 中提出的方案中创新性的使用 NFT 作为 LP Token,NFT 的金融属性被彰显。

此外,还有 Solv Finance 在这个领域所带来的创新。他们根据金融票据设计了表达加密项目锁仓 Token 的 Financial NFT,并设计了vNFT 这个全新的资产标准。基于全新的票据型通证协议,Solv 支持远期合约、NFT 份额拆分、按揭分期支付等全新功能。

Solv Vouchers 是 Solv 推出的首个 Financial NFT 产品,致力于重构锁仓 Token 的管理方式,大幅提高锁定资产的流动性。Solv IC Market 则是 Solv 团队基于原创资产标准 vNFT 推出的首个创新应用,尝试着用 NFT 将一级市场带入 DeFi 领域。

DODO 已在 Solv 平台将 10 万枚 $DODO 铸造成 Voucher 并以市价五折价格发售,本次发售的目的为回馈 DODO 深度用户。

3. 抵押借贷

这一类主要代表 NFT 作为底层资产实现抵押借贷的协议。例如 NFTfi、Pawnhouse、Taker Protocol。以 NFTfi 为例:NFTfi 是一个 P2P 版本的 NFT 抵押借贷平台,允许 NFT 资产持有者将 NFT 作为抵押品来贷出资产(目前支持 wETH 和 DAI),从而提高 NFT 资产的流动性。受限于目前没有 NFT 的明确价格发现,债务市场是 NFT 生态系统中缺失的成分。

4. 资管工具

类似 DeFi 里的 Zapper、DeBank 等资管平台。例如 2020 年 6 月上线的 NFT Bank,针对 NFT 的资产管理平台。目前项目较少。值得一提的是,DeFi 资管平台 Zapper 将开启 NFT 第 2 季,计划允许用户制作 NFT。

DeFi 合成资产平台 Synthetix 的创始人 Kain 在推特上发表观点:「DeFi 属于金融领域,金融给世界带来的影响很大,但是游戏和艺术 NFT 会比金融更能赢得人们的注意力。」尽管 NFT 是目前加密领域最令人兴奋的市场焦点,但 DeFi 仍是推动 NFT 不断拓展边界、重塑价值的驱动力,一个是 Money Lego(DeFi ),一个是 Social Lego(NFT ),当二者碰撞,会有更多充满想象力的实验。

3.3 NFT+DAO

不可否认,许多 NFT 项目正朝着 DAO 迈进,以不同的方式传播其治理代币,以刺激和鼓励围绕项目的社区,汇集资本用以保障稀有的 NFT 资产,包括知名的 PleasrDAO, FlamingoDAO,和 Yield Guild Games,以及最近发售猫咪盲盒引发火爆抢购的 MAODAO(项目类似 Yield Guild Games) ,它们都是值得关注的 NFT DAO。HashKey Capital Research 在前不久的一篇文章中,详细划分了 NFT+DAO 的四类实验:投资、社交、治理与公会,也可做参考。

其中,最近引人注目的无疑是 Yield Guild Games (YGG) 。

YGG 是一个去中心化自治组织 (DAO),由数以万计、且人数不断增加中的游戏玩家组成,他们在「边玩边赚」的游戏中利用 NFT 来产生真实的现金流。在这种特殊的「三赢产业结构」里:对 Axie Infinity 等游戏而言,YGG 可以帮助他们快速引流;对玩家而言,YGG 降低了游戏的入场成本;对 YGG 公会自身而言,它快速成为了 Axie Infinity 内规模最大的游戏公会,并最终促使他们转变为 DAO。

在前不久那场只有 32 个地址成功参与的 IDO 中,虽然并未惠及社区用户,但从一家普通游戏公会向 DAO 转变的标杆意义,在于证实了 YGG 这种从基本的元宇宙经济中建立现实世界的价值映射的商业模式何其成功。YGG 通过 DAO 基于治理建议和代币持有人的分布式网络投票达成共识,将虚拟世界和基于区块链的游戏中应用的NFT资产价值最大化。

同时,YGG 使玩家可以通过公会购买他们积极参与的游戏中的土地和代币成为投资者。游戏开发商和玩家的关系被深刻改变,在游戏娱乐的历史上,这种玩家结构将具有开辟性的意义。

3.4 NFT 基础设施工具

正如我们可以将 Axie Infinity 的发展简单分为前 Ronin 时期和后 Ronin 时期。当许多 dApps 都感受到以太坊网络拥堵时,很少有应用去构建自己的解决方案,而是选择其他 L2 扩容方案,比如消耗最多 Gas 的 Uniswap 决定在以太坊主网和 Optimism 上推出 v3 版本,但 Axie Infinity 选择了更有野心的一条路,并坚持用一年时间搭建一条侧链。这个洞察和魄力为 Axie Infinity 带来爆炸性的增长,并再一次证明,基础设施建设对于 NFT 发展的重要性。

在前文的分类介绍中,基础设施层包含例如 ETH、Flow、Polkadot、NEAR、EOS、Solana 等底层公链,Polygon、ENJIN、WAX、RONIN 、iMMUTABLE 等侧链/L2,ERC-721、 ERC-1155 等代币标准,以及开发工具、储存、钱包等。除此之外,我们可以看看目前基础设施的赛道有哪些值得关注的项目(以下项目简介来自官方信息)。

今年四月,Alphawallet 发布了一款 NFT 合成产品 AlchemyNFT ,AlchemyNFT 引入了全新的组件,使 NFT 所有者可以对其 NFT 资产进行操作,可以再创造、混编、组合和验证 NFT,并可以添加新的实用功能和权益。NFT 持有者可以:

- 收藏数字签名

- 添加各种特质制造合成 NFT

- 组合多个 NFT 制造合成 NFT

- 与其他艺术家协作,在现有 NFT 基础上进行二次创作

基于 AlchemyNFT 协议的首款产品是 AutographNFT,它使得任何拥有 Twitter 帐户的人可以都可对 NFT 进行数字签名。它通过一种签名的方式将 NFT 与 web2.0 中真实的人绑定,为加密世界提供了一种关系证明。

AutographNFT 的工作机制如下:

使用 AutographNFT 网站,用户可以连接自己的以太坊钱包,并从拥有 Twitter 账号的其他用户那里请求签名。除了请求外,还可以向潜在签名者提供奖励费用。签名者可以查看和执行签名请求,如果接受签名请求,则用他的 Twitter ID 签署请求者的提议,就可以获得报价收入,这笔资金可以选择捐给一个支持 ETH 的慈善机构。

简单来说,通过 AlchemyNFT,创造了合成 NFT,它在保持了原始特征上,适应了新的定制特征(这种合成也可以进行反向不可逆拆解,所有的合成通证都可以转换回原来的格式)。而基于认证的无需许可的交易机制,AutographNFT 为不认识的人们创造了前所未有的合作机会。你甚至可以通过签名的过程,获得与签名者互动的机会,成功追星。

AlphaWallet CEO 与V神的互动

AutographNFT 数字签名的意义:

- 由于 AutographNFT 直接连接用户的推特,因此 NFT上会出现签名者的 Twitter 头像,右上角和签名者推特名后面带有编号,相当于证书编码,验证这枚 NFT 的真实性和唯一性。

- 利用社交媒体资源,放大了NFT的内容特性。不仅是高昂的艺术品,所有内容都可以作为NFT的内容。但这些内容,又通过 NFT 制作者的“签名请求”,与KOL发生交互,获得了 NFT 增值。

- 应用场景不仅仅在收藏品范畴。可以看到, Twitter 转发,索要签名,和签名的报酬捐款,都在 Twitter 上公开互动,AutographNFT 会打开一种新的 NFT 社交场景,也将开辟了一种以「合成」为路径的价值创造领域。

在游戏领域,随着 GameFi 的火爆,将有更多的基础设施项目加入,以下是一些建设中的项目:

- Gala Games

Gala Games 由上市游戏公司 Zynga 联合创始人 Eric Schiermeyer、游戏创意总监 Michael McCarthy 以及资深加密从业者 Wright Wesley T. 共同创建。旨在打造一个去中心化游戏社交平台,计划推出多款、多链游戏,他们的第一个游戏 Town Star 在日活跃用户和市场增长方面表现优异。

- PlayDapp

韩国区块链游戏公司 PlayDapp 是一个区块链游戏生态系统,支持游戏内的物品作为 NFT,使用户拥有对游戏资产的所有权。去年推出基于 NFT (非同质化代币)的 C2C交易市场「PlayDapp MarketPLAce」,支持区块链游戏物品和交易服务,允许用户自由出售和购买游戏物品,并将其转换为数字资产 NFT。

- Forte

Forte 使命是通过简单易用的区块链技术实现游戏产业升级,使玩家和开发者受益。区块链游戏基础设施提供商 Forte 以 10 亿美元估值完成 1.85 亿美元融资,由 Griffin Gaming Partners 领投,投资机构包括A16Z、1confirmation等。Forte 通过建立、孵化、资助最有前景的去中心化产品和解决方案实现这一使命,他们在几乎一年前推出了测试平台,并上线了第一批游戏,过去一年内创建了 1000 万个钱包,现在有 10 个在线游戏。

- Stardust

Stardust 使游戏开发者能够增加收入并改善游戏玩家体验。开发者可以通过区块链基础设施 API,充分利用 Stardust 平台的收益,共享二级市场与游戏入口。

- Mixmarvel

MixMarvel 致力于为玩家和开发者提供一站式链游发行平台,还为开发者提供更适合中大型游戏的 Layer 2 跨链解决方案 Rocket Protocol。

结语

这是一篇「希望」全景式解析 NFT 的文章,在一万四千字的背后,是一份接近五万字的调研报告。但它也有许多没有涉及到的问题:如何深入理解非同质化代币的价值、如何分解各种 ERC Token 标准和技术方案、如何看待「元宇宙」的兴起与未来、如何「铸造」与推销 NFT 艺术品、如何进行 NFT 投资布局。

我们永远不可能在某一篇文章或报告中,做到真正深入了解 NFT。在这场瞬息万变的数字经济潜力验证的实验中,任何参照物都不再具有穿越时间的力量。但我们仍然可以通过一些系统、笨拙的梳理,去表达当下对 NFT 的理解。这是一个关于美丽新世界的提案,随着人类对数字资产所有权和产权的需求不断上升和发展,我们将亲身见证许多借由 NFT 发生的革命实验,Create it and Enjoy it.

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:专注区块链发声

评论0条