原文标题:《SushiSwap Farming Analysis》

原文来源:Nanse,Akshay Ramasubramanian

原文编译:0x26

律动注,此文为SushiSwap赞助Nansen撰写的流动性挖矿分析报告。且截至目前,SushiSwap的v1.0.1版本新UI已经上线。BUG(小偷)部分可移至最后一节神秘的 SushiBar。

全文摘要

本文分析了 SushiSwap 的流动性提供者们,以及他们如何处理挖到的 SUSHI 代币。

挖 SUSHI 代币的首选是 SushiBar,最大的是 SushiSwap 其中的 SUSHI-WETH 池子。而 Cream 和 Uniswap 是其他获取 SushiShi 的优先选择。

Nansen 团队还注意到了 SushiBar 合约上的一些漏洞,将在后文中深入讨论。

引言

SushiSwap 是一个基于以太坊的去中心化的 AMM(automated market making)交易平台。

在本文中,我们将深入研究 SushiSwap,并主要关注以下三件事:

1.流动性提供者:区分流动性提供者,并且看看他们怎么处理挖出来的 SUSHI 代币。

2.在不同池子中的流动性提供者,特别是 Uniswap、Balancer 和 Cream。

3.根据之前研究到的数据,深入研究 SushiBar 之中一些有趣的事情。

流动性提供者的行为

SushiSwap 流动性提供者的数量

截止撰写本报告时,约有 10176 个独立钱包地址为 SushiSwap 提供流动性。这些是不同的以太坊地址,与 Sushi 流动性池互动,并锁定两个代币,以便收到 Sushi 流动性池代币 Sushi Liquidity Pool Tokens ,SLP 代币是给协议提供流动性的象征。请注意,这些地址不一定正在 staking 他们的 SLP 代币。

每个池子的流动性提供者数量

如果我们通过为每个池子提供流动性的 LP 数量来仔细分析之前的数据,可以得出一个简单的数据汇总表格。

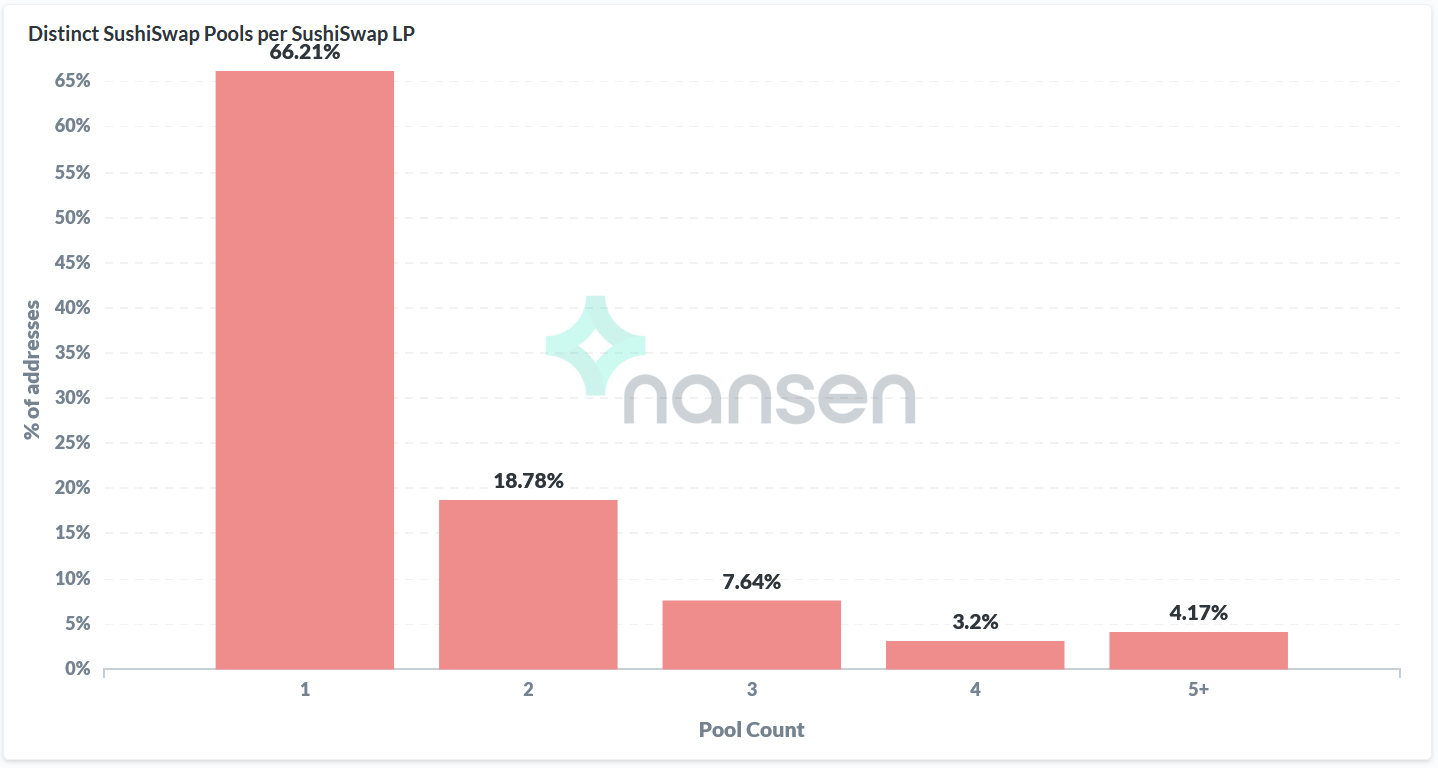

大部分 LP(66.2%)只为一个流动性池子提供流动性。只有约占 4.2% 的一小部分 LP 为 5 个以上的地址提供流动性。

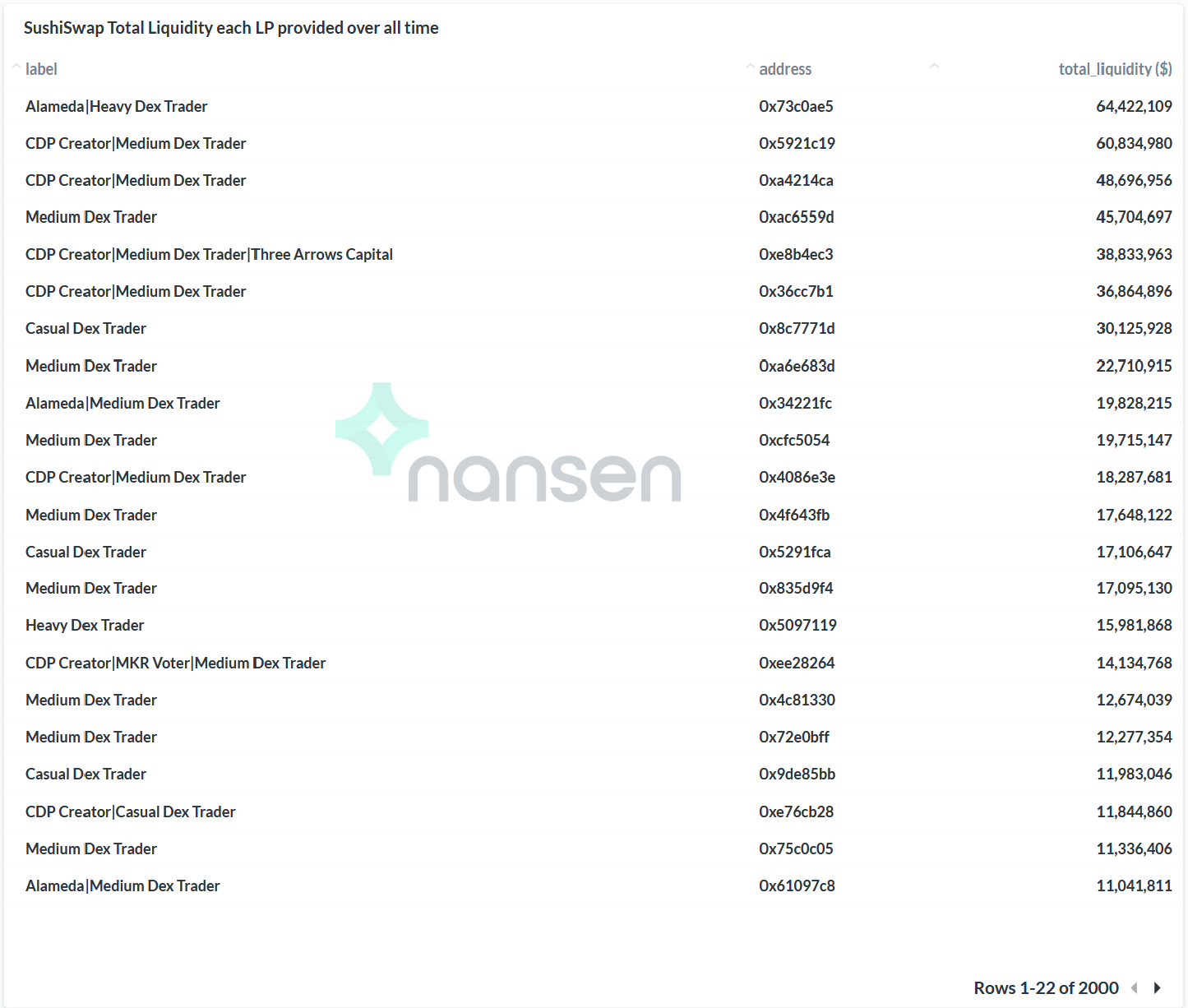

标签可以帮助我们识别提供流动性的知名地址。这些标签还包括用户注册的 ENS 域名。深入研究下面图表 2 中每个有限合伙人的标签,我们注意到大多数标签都有 Dex Trader。所有这些意味着这些地址经常在去中心化的交易所(DEX)进行交易。

我们还发现了,SBF (17 个池子) 和 boringcrypto.eth (15 个池子),这种为社区所熟知的突出的地址。好了,记住这一点,让我们继续分析。

基于此,我们可以公平地假设,当我们查看每个 LP 的回报或者每个 LP 的总流动性锁定时,这些地址将再次出现,因为它们似乎与多个池交互。

LPs 占流动性总额的百分之几?

在本节中,我们将研究 LP 提供的总流动性。我们将关注从 LP 地址到 SushiSwap 池的所有转账 (ETH 和代币),以计算每个 LP 的总流动性。请注意,如果一个 LP 向 SUSHI-WETH 池提供一万美元的流动性,并在几天后撤出,然后重复同样的过程,这在总流动性中将被统计为 20k。

从下图中我们可以看到,最引人注目的标签是 Alameda 和 Three Arrows Capital,它们都提供了超过 3500 万美元的流动性。请注意,这不是我们在上一节中提到的来自 Alameda 的那一个 SBF MultiSigner 地址。这可能意味着 Alameda 似乎使用多个钱包与 SushiSwap 交互。

这些地址中的大多数都有 Heavy Dex Trader 的标签。这意味着这些地址在 DEX 做了 500 笔以上交易。

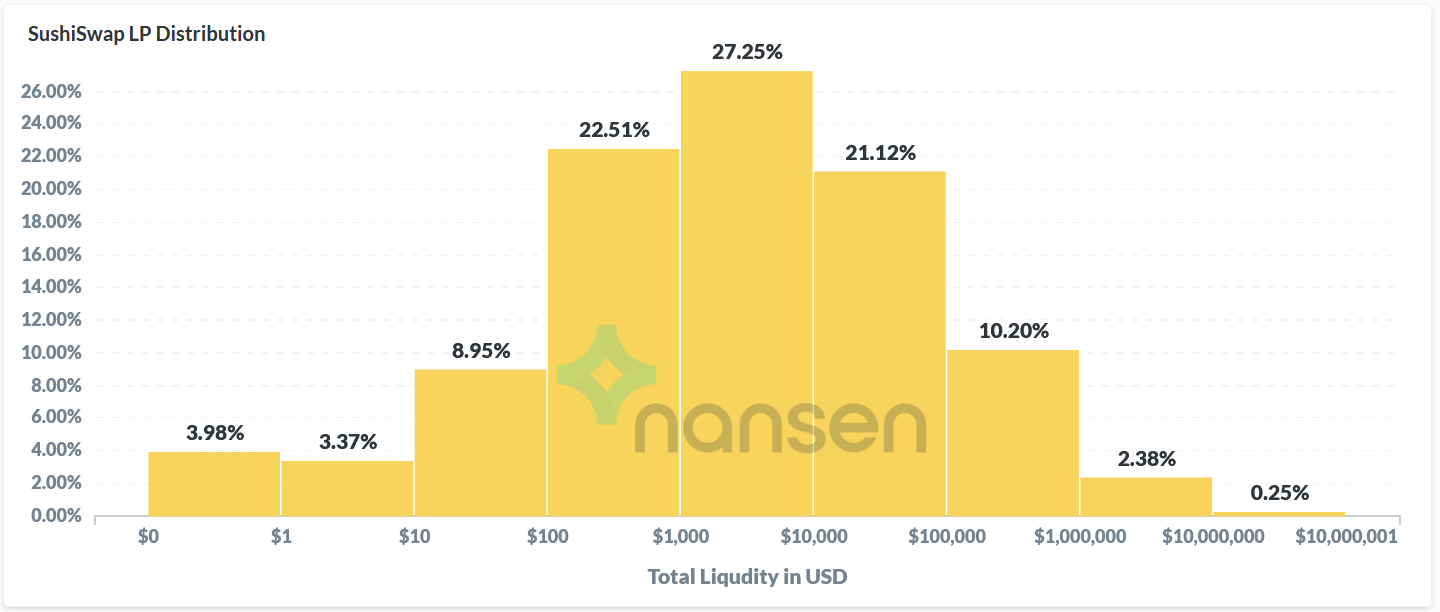

为了更好地理解分布,我们可以绘制一个直方图。我们把所有的流动资金分成几组,这样事情就简单多了。下图显示了美元的总流动性范围和 LP 中属于这一类别的百分比。

由此可以清楚地看出,长期以来,大部分 LP 提供的 (70.9%) 流动性都在 100-100,000 美元之间。有一部分的 LP,供应 100,000-1,000,000 美元的流动性。最后,只有大约 2.6% 提供了超过 100 万美元的流动性。

有多少 LP 在其它地方提供流动性?

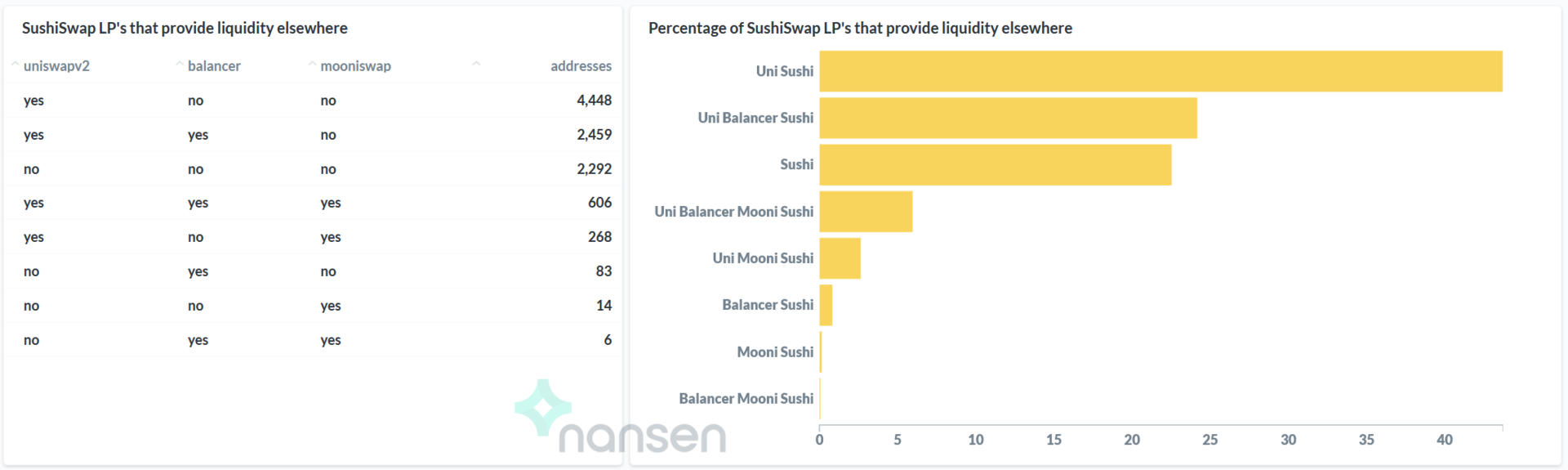

可以看到,大部分 (40% 以上) SushiSwap 有限合伙人也为 Uniswap 提供流动性。令人惊讶的是,很大一部分 (24.2%) 也为 Balancer 提供了流动性。比例相差无几 (22.5%)的地址只为 SushiSwap 提供流动性。

这很有趣,因为人们可能已经预料到大多数 SushiSwap 的 LP 已经在其他地方提供了流动性,并且由于其他平台年收益率较高而有兴趣转移,但是根据数据显示,似乎有相当一部分用户 (22.5%) 只向 SushiSwap 提供流动性。

请注意,由于在这一节中我们只关注 Cream、 Balancer、 Uniswap 和 SushiSwap,所以这些用户可能正在与其他一些我们没有注意到的协议进行交互。

每个地址 SUSHI 代币的分布情况如何?

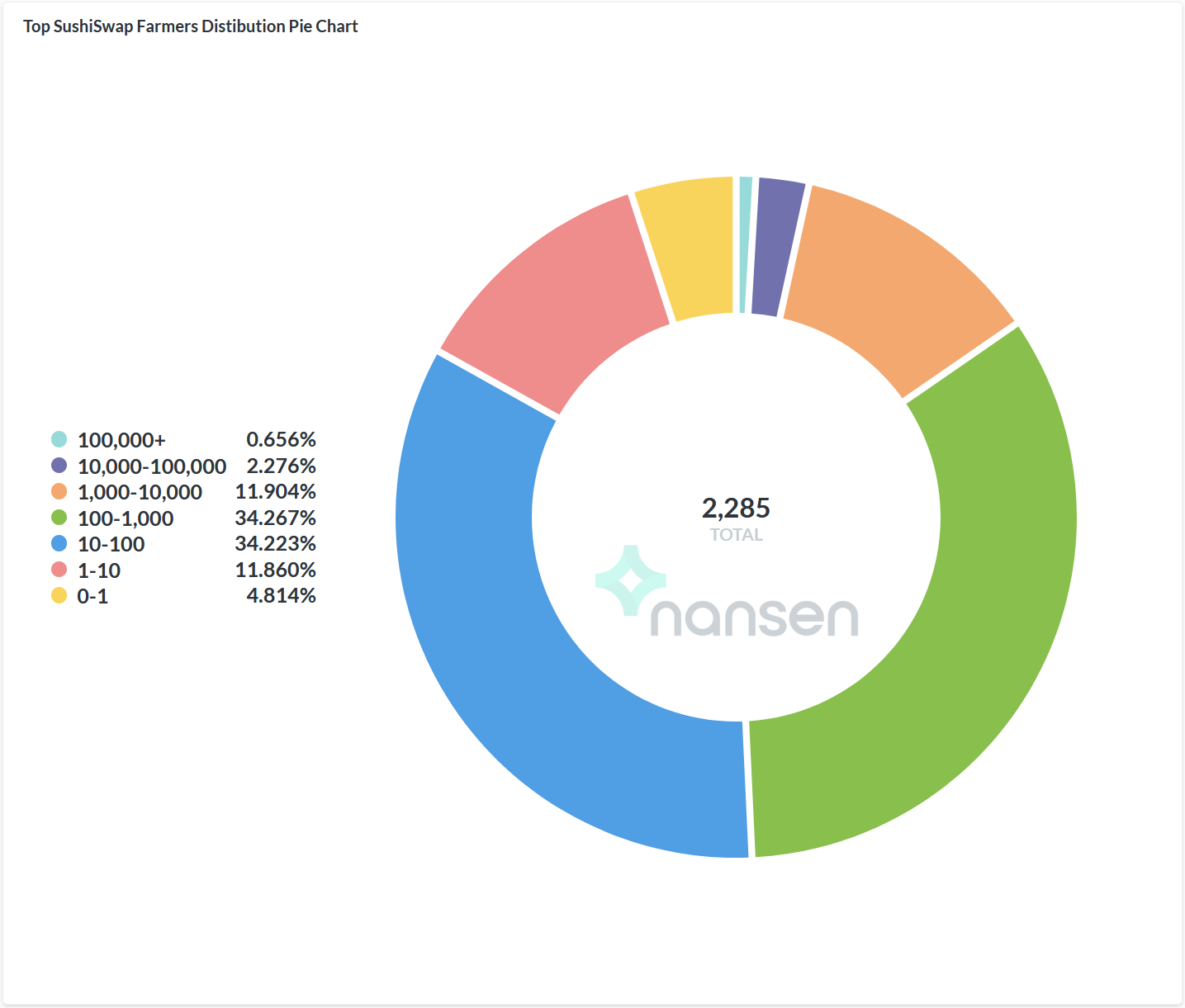

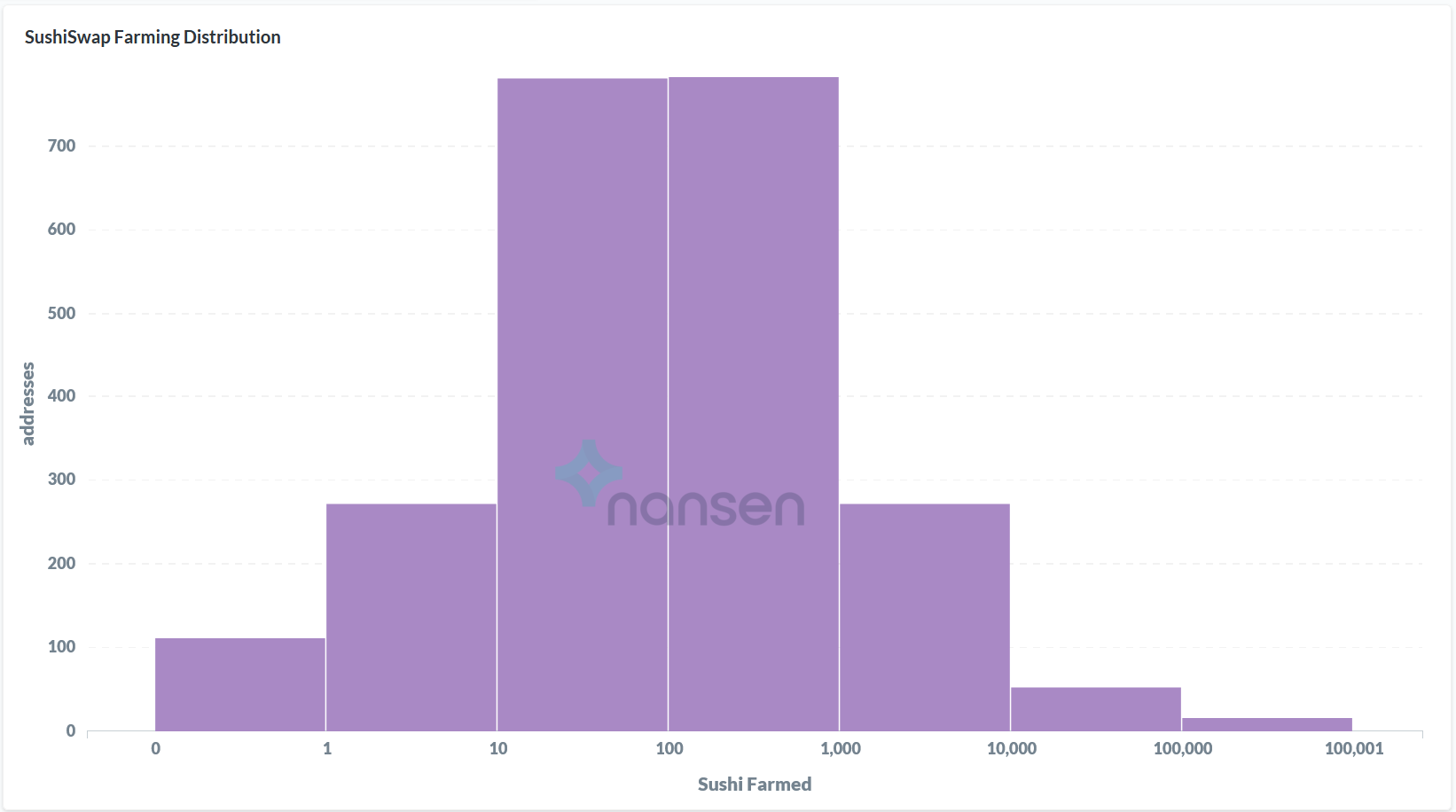

约 11.9% 的地址挖到过 1,000 至 10,000 枚 SUSHI。只有少数 (2.9%) 挖到了超过 10000 枚 SUSHI。大部分 (68.5%) 曾挖到 10 至 1000 枚 SUSHI。

利用 Nansen 的标签,深入挖掘这些 SUSHI「农民」的地址,看看我们是否能发现有趣的东西。

在上面的表格中,我们可以看到 Alameda 是最大的「农场主」之一。尽管 SBF MultiSigner 地址 和 boringcrypto.eth 似乎为大多数池子提供了流动性,但相同的地址并没有出现在上面的前 35 名名单中。(SBF 是阿拉梅达的首席执行官,可能只是使用了多个不同的钱包,因为 Nansen 标签似乎采用了多个标记为 Alameda 的地址)

值得注意的是,有一些地址似乎从 SushiBar 流动性挖矿获得了很多回报。你可能会认为所有收获颇丰的地址都是属于 MasterChef(律动注,补链接)在早期挖 SUSHI 代币的,然而从上面的表格可以看出这是错的。与 MasterChef 相比,几个「农民」正在用 SushiBar 生产出更多的代币。

MasterChef 用锁定 SLP 令牌 (流动性令牌) 来挖 SUSHI 代币,而 SushiBar 包括锁定寿司。更详细的解释看这里。

注意,如果用户没有在 SushiBar 申领 SUSHI 代币,就不会出现在分析中。

我们将在最后一节更详细地深入探讨这个问题,以发现这里到底发生了什么。

LP 挖到的 SUSHI 代币去了哪里?

为了确定这一点,我们可以再次利用 Nansen 的标签。为了更全面的了解,我们可以尝试将所有的标签归类到一起,试图了解大部分的 SUSHI 代币都去了哪里。

请注意,这些数量可能高于 SUSHI 的总供应量,因为它是总合寿司收到的每个实体下面。此外,对标签进行分组并不能告诉我们用户正在采取的具体行动。因为他们可能要么把代币锁在 SushiSwap 里,要么直接换成别的币。下面将提供更详细的分类,以便我们可以区分这些行动。

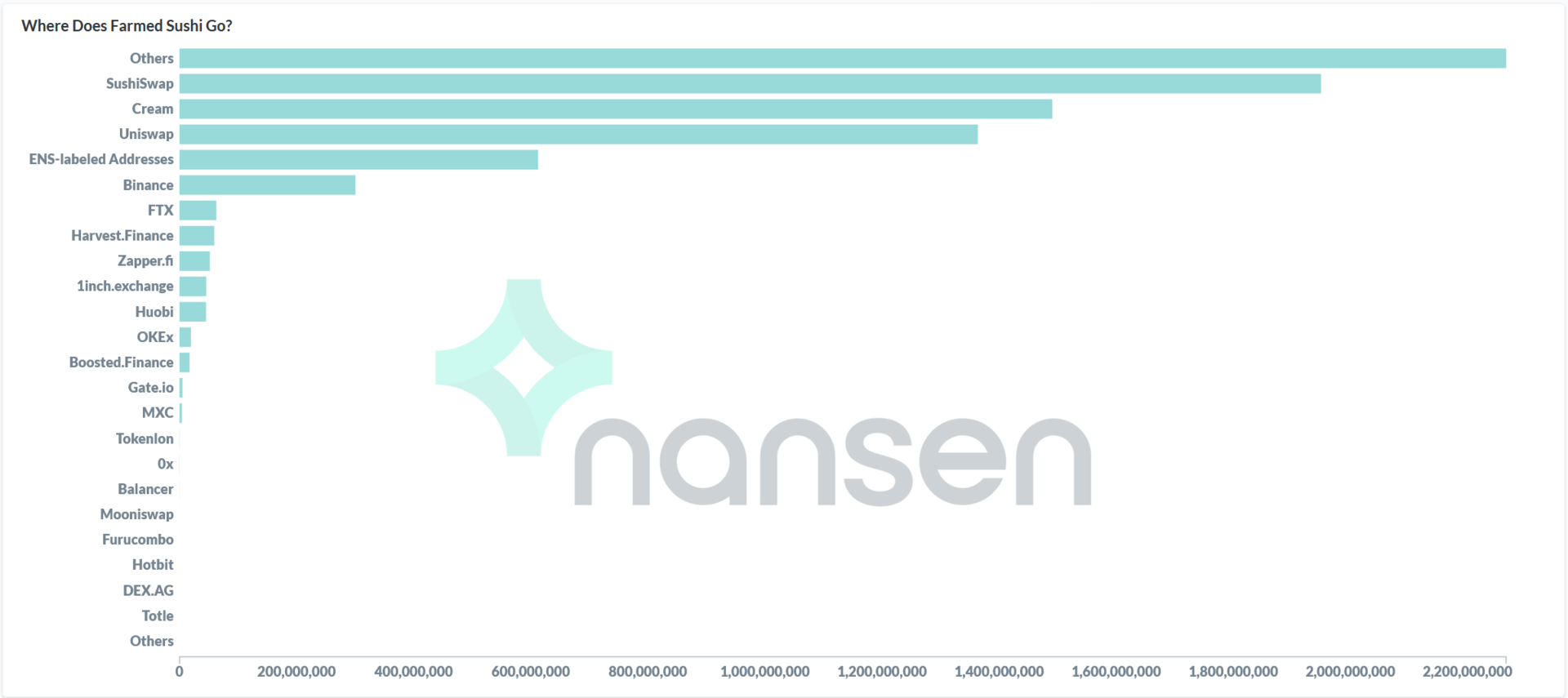

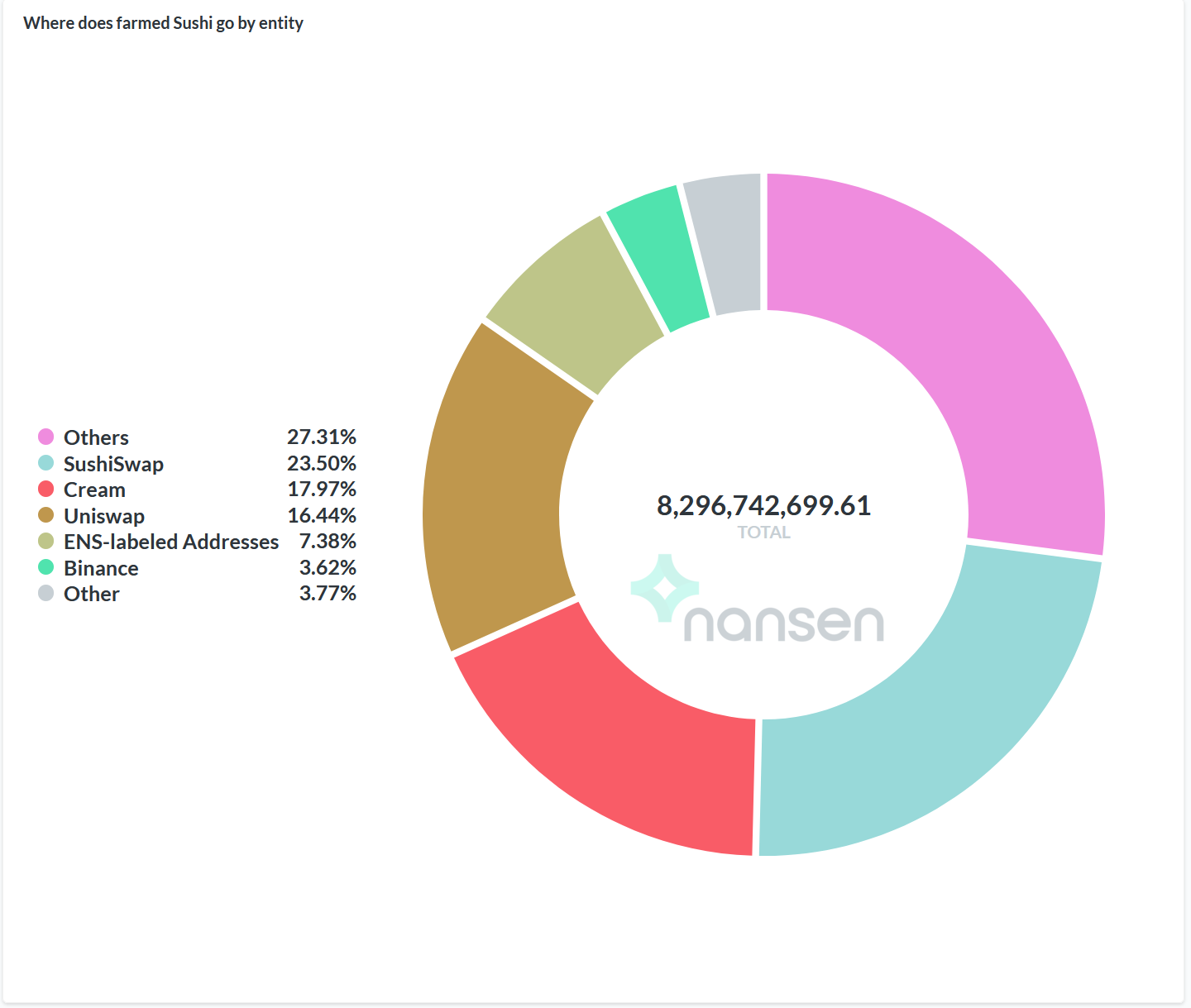

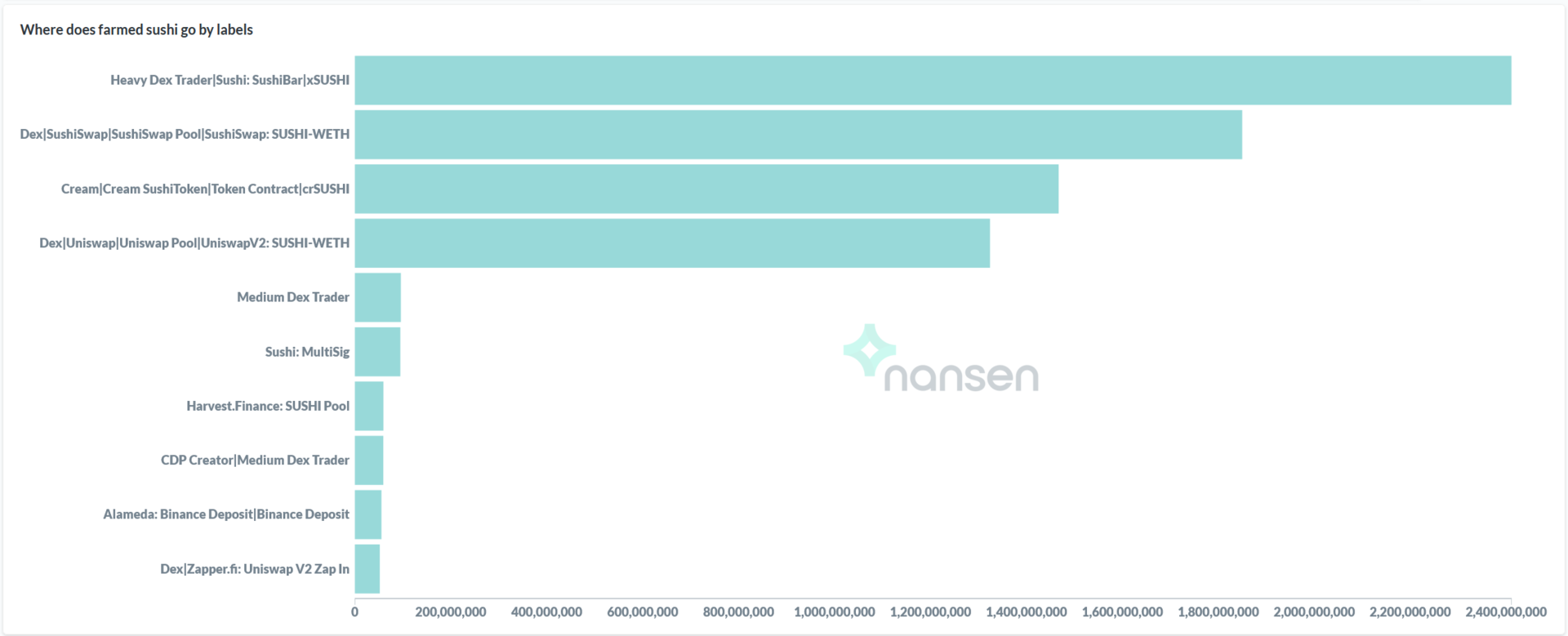

已知的最佳挖 SUSHI 的地点是 SushiSwap(23.5%)、Cream(18%) 和 Uniswap (16.4%)。

如果我们看一下中心化交易所,Binance 是名单中的第一名,但是与 DeFi 平台 (SushiSwap,Uniswap 和 Cream) 相比,只占 3.6%,而 DeFi 协议的收到的 SUSHI 数量要多得多。

我们可以查看已注册了 ENS 域名的地址,看看是否有什么有趣的显示。这显示在下面的表格中。

这里可以看到 Sushi 社区中一些有名的地址,比如 zippoxer.eth。

为了找到更多关于转移到 SushiSwap 的信息,特别是用户所采取的行动,深入挖掘更多细节,下面使用排在考前位置的地址和标签,而不是按平台分类。

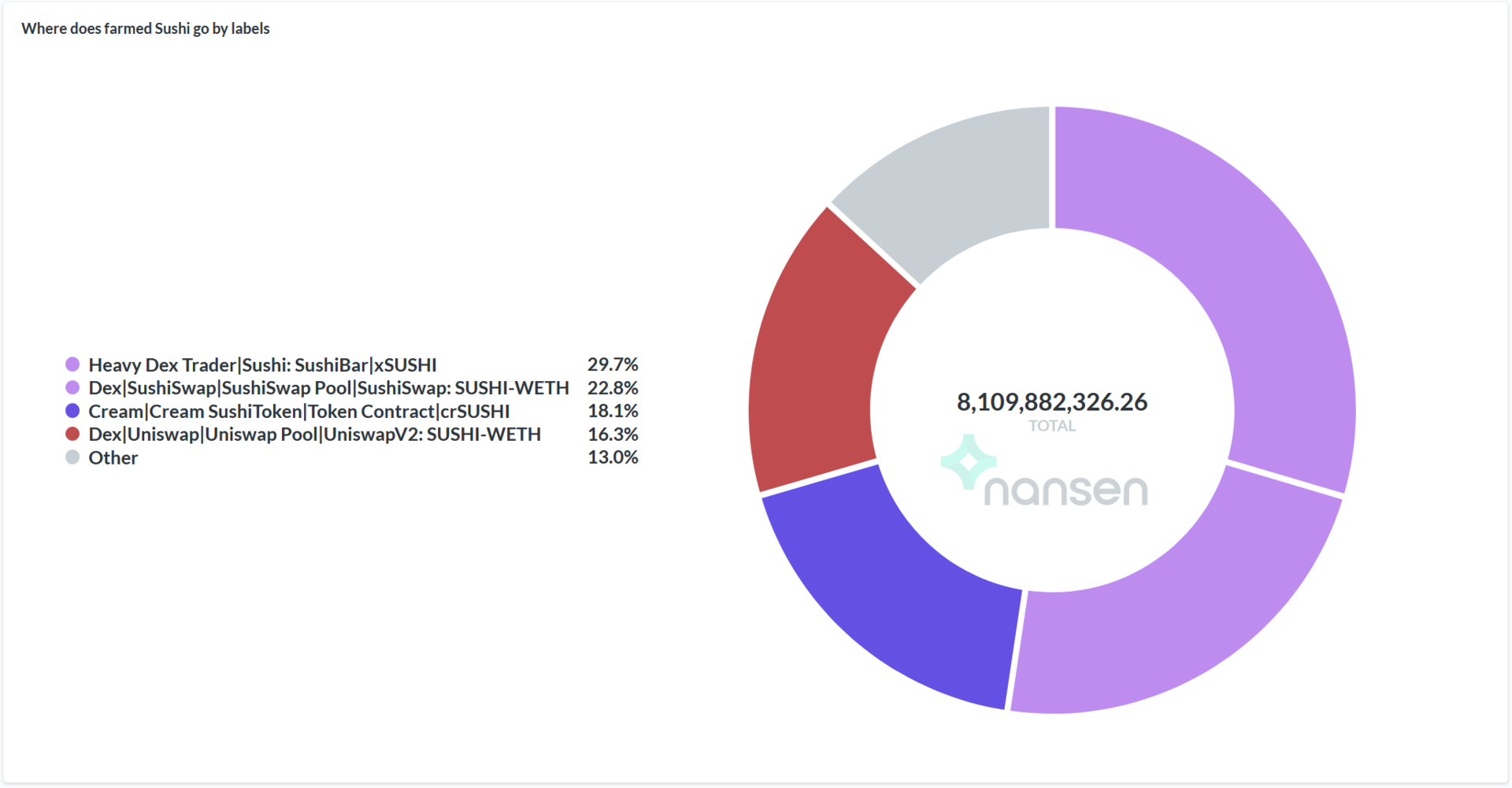

从下面的饼图可以看出,大部分 SUSHI 代币转移到了 (29.7%) 都是 SushiBar。第二大接收者是 SUSHI-WETH SushiSwap 池 (22.8%)。在本节深入研究了的更多细节之后,似乎所有这些到 SUSHI-WETH 池的交易实际上都是流动性挖矿事件,这意味着它们实际上是 LP 将 SUSHI + WETH 锁定在流动性池中。

第三大的是 Cream,占 18.1%,我们将在下一节更详细地讨论这个问题。

我们可以对上述信息进行总结,并得出结论认为,寿司的大量流动性都遵循了这一路径:

1. 在 SushiBar 锁定 SUSHI;

2. 为 SUHI-WETH 池增加流动性;

3. 将 LP 代币发送到 Cream。

神秘的 SushiBar

正如前面提到的,有一些不是 MasterChef 的地址是从 SushiBar 获得大量 SUSHI 的。

深入挖掘这些地址,并注意到一系列真正有利可图的交易。让我们来看看一个顶尖的 SushiBar 流动性挖矿地址的更多细节。

这个外部帐户 (externally owned account ,EOA) 似乎正在频繁进出 SushiBar,并在进入 SushiBar 不到 12 分钟的时间内获得 10 + ETH 的利润。以下是他们正在做的事情的简单分类汇总。

1. 从 Cream 中获得 Sushi;

2.Stake Sushi 得到 xSushi(进入 SushiBar);

3.12 分钟后;

4.xSushi 得到 Sushi(离开);

5. 在 Cream 偿还 Sushi 贷款;

6. 将得到的 Sushi 利润变成 WETH。

再通过代币的数量来探讨这个问题更多的细节。

你可以通过点击下面的 Etherscan 时间戳来跟踪这些交易。

1.Oct-06-2020 11:30:51 PM +UTC 10 月 6 日 -202011:30:51 PM + UTC: 调用 CreamFinance 的『borrow』函数获得 5700000 枚 SUSHI 代币

2.Oct-06-2020 11:31:32 PM +UTC: 通过调用合约,Stake 5700000 枚 SUSHI 得到 5479364 枚 XSUSHI。

3.Oct-06-2020 11:38:41 PM +UTC: 7 分 7 秒后,调用 SushiBar 的 leave 功能,将 5479364 枚 XSUSHI 变为 5705876 枚 SUSHI 离开。

4.Oct-06-2020 11:39:37 PM +UTC:将 SUSHI 送回 Cream,调用还款合约,并偿还 5700097 枚 SUSHI 贷款(净利润为 5779SUSHI)。

5.Oct-06-2020 11:42:49 PM +UTC: 将所有利润变成 WETH(5779 枚 SUSHI 换成 10.8 枚 WETH)。

然后钱包在第二天重复了一个类似的动作。该币交易链接的第一步在这里。如果我们仔细观察,就会发现时间跨度稍有不同,从世界时 2020 年 10 月 7 日 10:46:51 到 2020 年 10 月 7 日 10:57:17。

起初我们认为在那段时间里可能会有一个成交量的峰值,但是仔细研究那段时间的成交量,我们发现在那段时间里只有大约 553 个 ETH 等价物在交易,这个交易者借来了 SUSHI,staked 了代币,然后又换回了 SUSHI。

在这 7 分钟,理论上这个奖励的数字大约是 5553.53 * 30bps * 5bps = 0.000083295 ETH。这是基于 Sushi 文档中显示的奖励。

这意味着这个 EOA 实际上似乎在利用 SushiBar 并获得巨大的回报。如果我们看一下 SushiBar 合约的源代码,看起来任何人都可以调用 convert 函数并分配奖励。

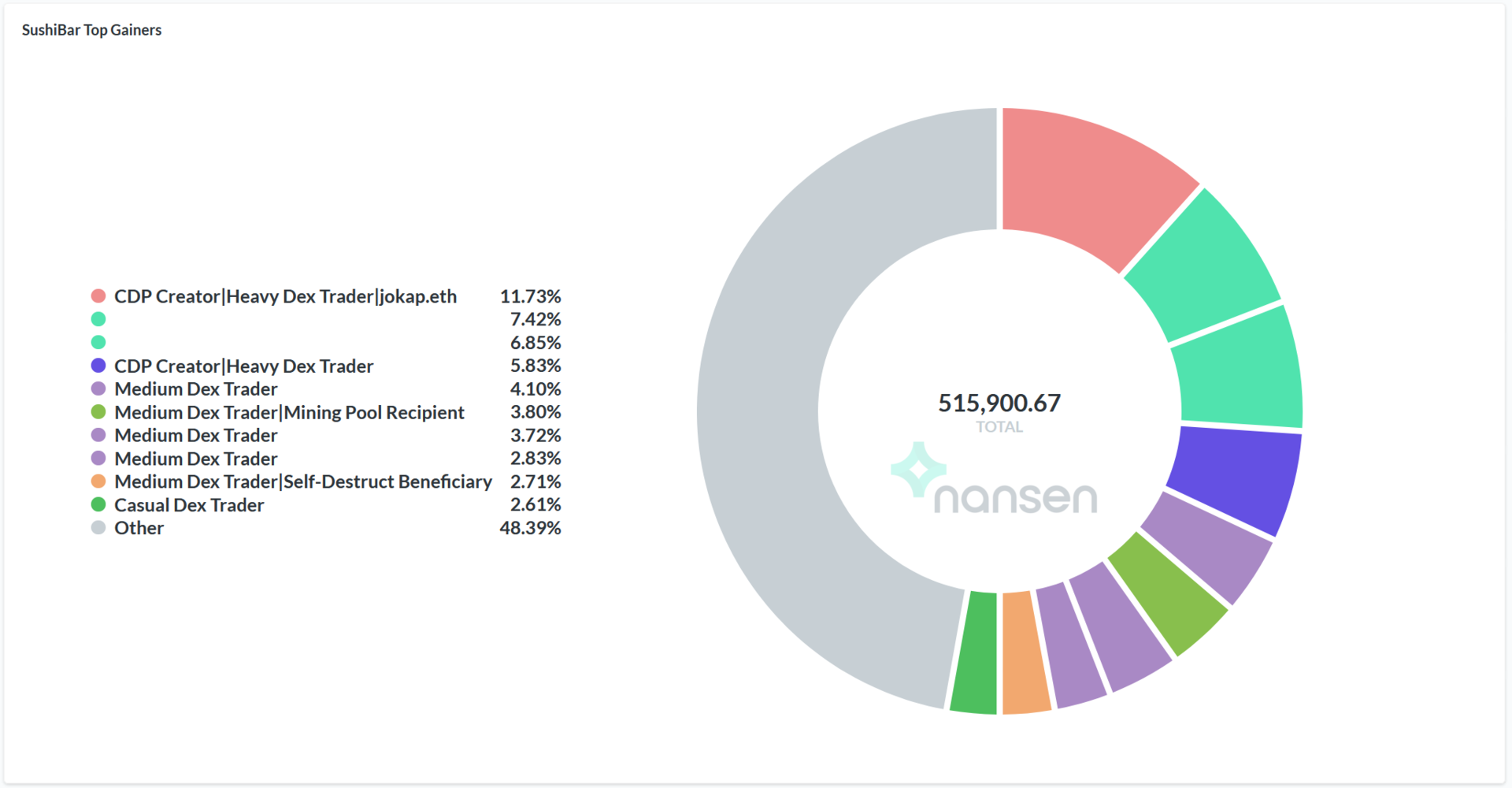

让我们试着对 SushiBar 有一个更全面的了解,看看用户的实际收益。

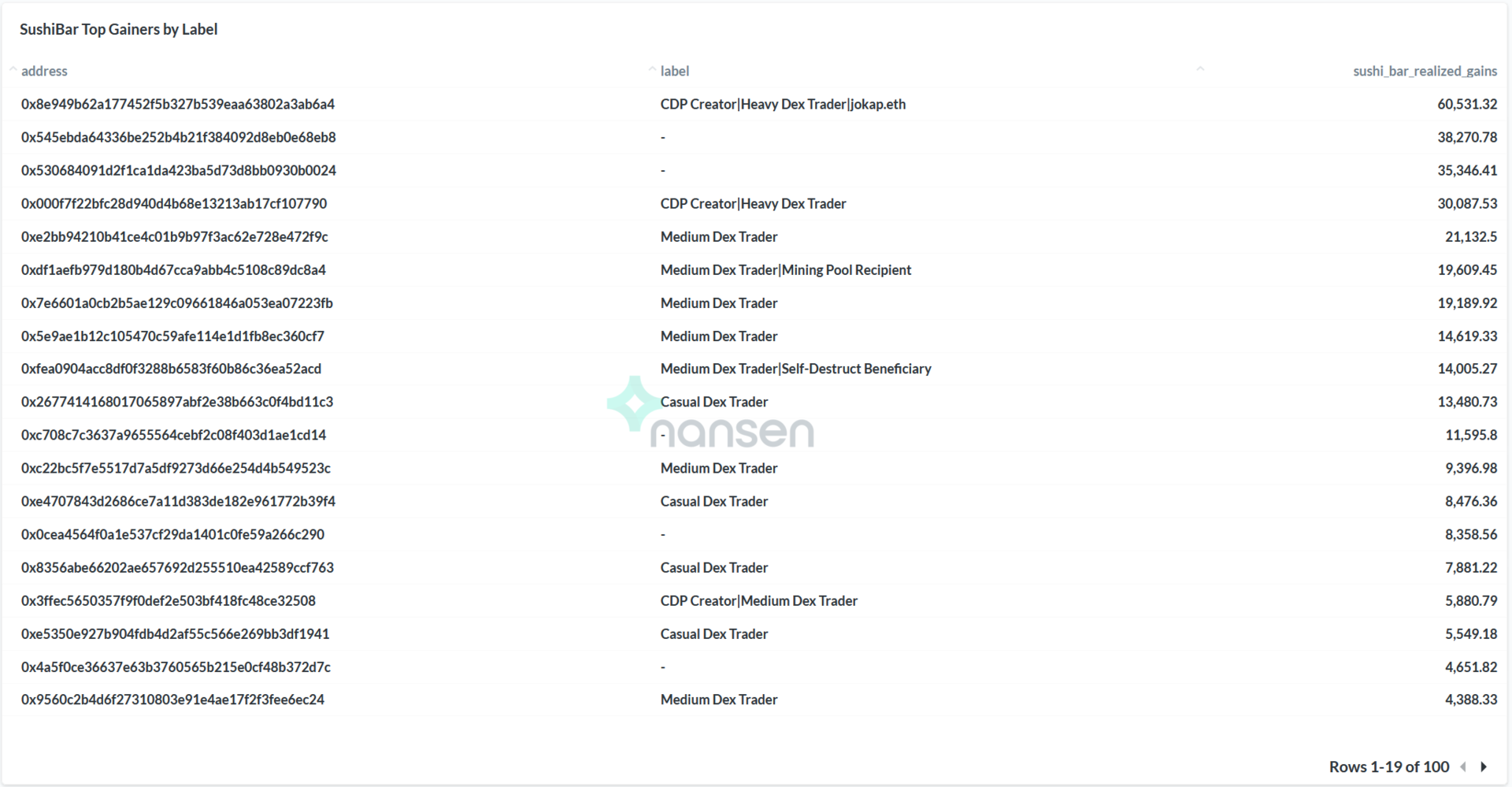

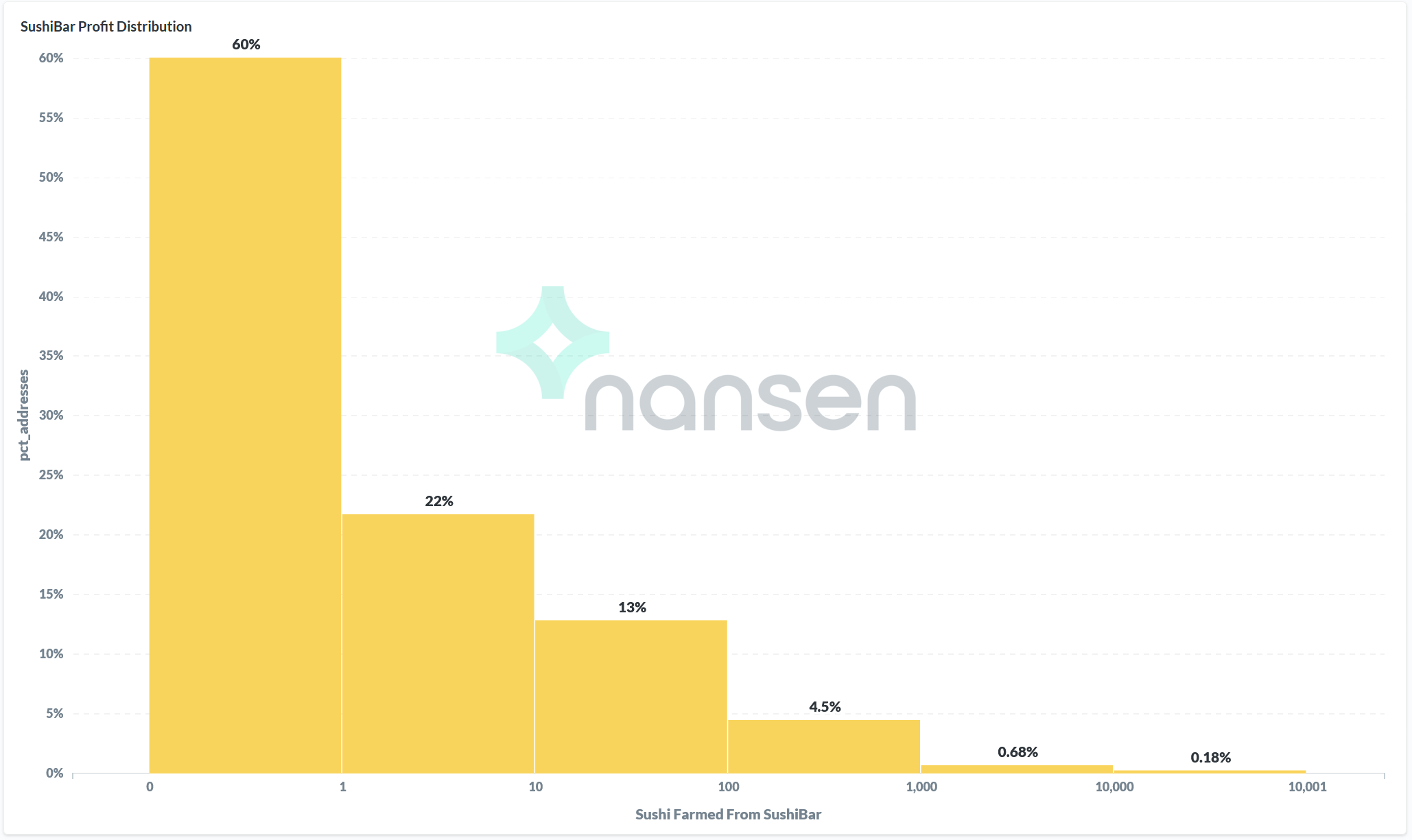

从上面的图表可以看出 jokap.eth 似乎从 SushiBar 得到了最多的回报。这也是利用 Cream 贷款从 SushiBar 那里得到回报的地址。让我们把它分成几组,以便更好地理解分布。

只有一小部分地址 (0.18%) 从 SushiBar 获得超过 10,000 枚 SUSHI,大部分获得 0-100 枚 SUSHI 代币 (94.8%)。

在查看了上述漏洞之后 (如果可以这样定义它的话),似乎有必要重写 SushiBar 逻辑,考虑 SUSHI 代币的锁定持续时间。奖励那些锁定寿司较长时间 (更多区块) 的用户,与那些锁定寿司较少区块的用户相比,这样更有意义。这也将使用户更难利用上面示例中看到的系统(漏洞)。

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:专业的区块链研究机构与资讯平台

评论0条