距7月31日美联储宣布降息短短一周,全球各个市场波动异常剧烈。其原因除了美联储暧昧不明的“周期中降息”之外,美国总统特朗普8月1日开始在推特上对中国出口开炮:“9月1日起,我们要对剩余价值3000亿的中国产品增加10%的关税。”

还包括本周一(8月5日)美元兑人民币汇率破7,以至于8月5日,特朗普又发推特称“中国把货币价格降到历史最低点了。这是 ‘汇率操纵’。”美国财政部紧接着将中国列为“汇率操纵国”。中国央行随即回应,称此做法严重破坏国际规则。

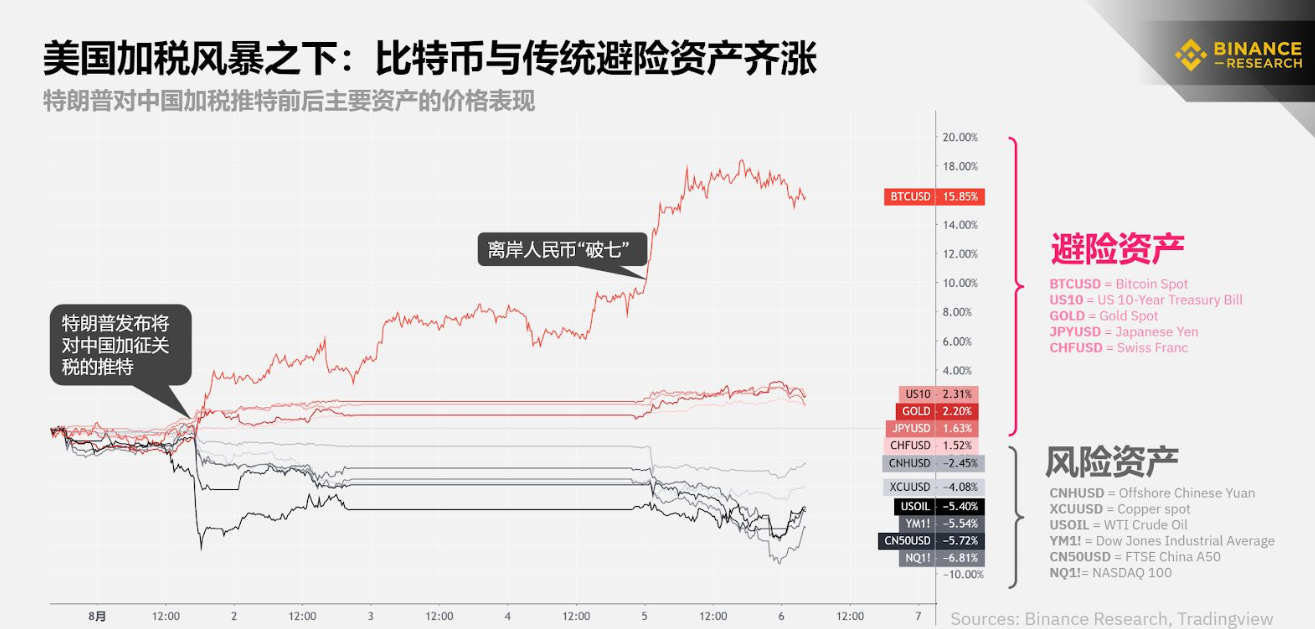

这一周内,降息、贸易战、汇率破7的多重因素叠加,资金避险情绪逐步高涨,比特币则被验证了“数字黄金”的价值,正式踏入避险资产行列。

与黄金齐涨 却难成避险天堂?

比特币价格虽然日内大幅波动,自7月31日起仍是连涨7天,涨幅达到14.13%,并在第8天(8月7日)触及近日最高点12325美元。同期,ETH也上涨了约10%,最高触及239.01美元。而LTC,XRP等其它数字货币,涨跌并不明显。

同期,传统避险三大方向——黄金,日元和债券也表现突出。据wind数据显示,Comex黄金在8月7日最高升破1500美元/盎司,创了2013年9月以来的新高。日元急涨,美元兑日元最低下探至105.52,创出2019年来新低。10年期美国国债收益率也从7月30日的2.06%降到8月5日的1.75%,近30bp。

8月5日,彭博社发文称,为了躲避中美贸易战,大量亚洲投资者进入比特币避险。比特币的去中心化特性令其不受政治因素的困扰,成为投资者的避险选择。

而彭博社文章同时指出,过大的波动率使得比特币很难成为避险天堂,7月份比特币日均波动率超过4.7%,而同期黄金日均波动率只有0.8%。

同样,币安研究院在8月6日的报告中也指出,比特币与黄金、美国国债、日元、瑞士法郎等典型的避险资产相比,除了收益率较低且货币政策较为稳定这个因素不符合外,均符合避险资产的主要特征,如信用评级较高和拥有较强的稀缺性(低通胀)。

需要注意的是,上述报告还指出,从更长的周期上来统计,比特币的运行特征存在周期性波动,并不具有统计意义上明显的避险或逐险特征。但比特币全年交易的特征,使其最近在周末和节假日可以成为市场风险情绪的指标,甚至为传统市场开盘后的走势提供参考。

多国降息,政府放水利好比特币?

早在去年11月份美联储加息时,PANews曾经撰文《颠覆预测:美联储加息对加密货币市场的真实影响》,分析过比特币价格与加息不能形成统计关系。虽然本次降息是比特币诞生以来遇到的第一次,前文的结论也依然适用:投资者关注美联储的决定,并且利好与利空的消息会在决定前消耗殆尽。并且由于二级交易市场中存在稳定币,与美元1:1锚定的稳定币在一定程度上稀释了美元加息对加密货币市场的影响。

本次比特币连涨一周,短期形成上升趋势,应该并非仅仅由于降息,而是多种因素叠加的结果。进入2019年以来,全球已有23个国家开启降息之路。新一轮的全球货币宽松似乎近在咫尺。美联储加入降息大军,却没有立刻提振市场信心,而是导致资金不信任世界经济接下来的表现。中美贸易战未知方向,英国可能进入无协议脱欧,各国汇率风雨飘摇,加重了投资的不确定性。

表1:PANews统计,截至2019年8月1日,降息的部分央行

某交易平台执行董事Alan Silbert在推特上称,此次降息之后,会有进一步的降息。低利率意味着持有美元的理由减少,应该买入比特币。Berminal报道,Fundstrat Global Advisors的联合创始人 Tom Lee在7月31日福克斯采访中,也认为“对投资者来说,比特币的对冲属性变得更加重要。降息增加流动性,而流动性会进入风险资产和对冲产品,从而有利于比特币。”

如今,人们对比特币的接受程度进一步增加。Delphi Digital在近期发布的报告中指出,宽松的货币政策可能是影响比特币价格最重要的宏观经济因素。此次降息是否是放松流动性的开始?市场如何选择?人们对后市的信心如何?都是关注重点。

来源:PANews

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:专为区块链技术应用及金融科技创业者及领导者而打造的智库型媒体

评论0条