撰文:郝凯,就职于Hashkey Capital Research

来源:链闻

「DAICO」即「DAO+ICO」,是以太坊创始人 Vitalik Buterin 在 2018 年 1 月 ICO 热潮中提出的一种全新的募资方式,他希望把去中心化自治组织 DAO 的理念融合到 ICO 募资过程中,解决传统 ICO 存在的问题,让区块链项目方可以顺利募集资金的同时,投资者的利益也能得到保障。

但是,我们在研究了 DAICO 的运行机制和实践情况,得出了一个结论:DAICO 并不能有效解决传统 ICO 存在的问题。

该结论主要基于我们这些发现:

- 投资者和项目方之间的博弈不能促使项目始终朝有利的方向发展;

- DAICO 没有得到主流区块链市场的认可和采用;

- 很多人针对 DAICO 设计提出了改进方案,但具体效果还需要在实践中检验。

ICO 的弊端有哪些?

想说明我们的结论,不妨从 ICO 的热潮看起。

2017 年,在一些数字货币高额投资回报的作用下,首次代币发行(ICO,Initial Coin Offering)这种募资模式迅速流行起来。下图是 CoinSchedule 统计的 2017 年和 2018 年数字货币项目通过 ICO 的募资情况,不同机构的统计数据的方法可能并不完全一致,但趋势大体相同。2018 年初,项目方每月可以从市场上通过 ICO 募资几十亿美元。

图 1 2017 年和 2018 年的 ICO 募资金额,数据来源:CoinSchedule

图 1 2017 年和 2018 年的 ICO 募资金额,数据来源:CoinSchedule

尽管 ICO 在一定程度上助推了区块链的普及和发展,但整体上看,ICO 市场呈现出混乱无序、缺乏监管的景象,很多不法分子借 ICO 之名行诈骗之实。ICO 的主要弊端包括:

- 项目方不承诺任何保障

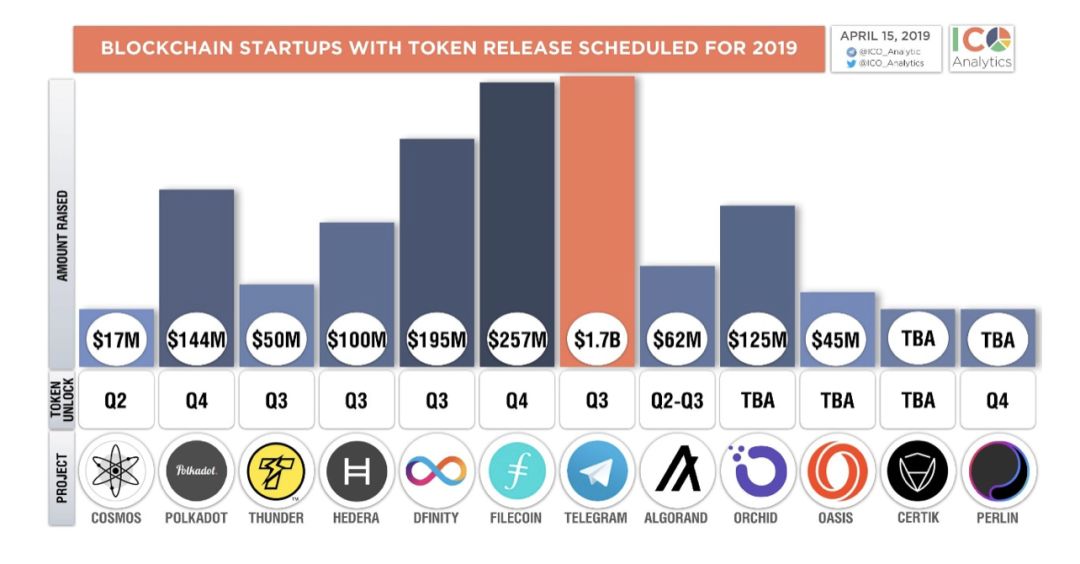

下图是 ICO Analytics 统计的一部分可能在 2019 年主网上线并发放代币的项目。从图中可以看出,Telegram、Filecoin 和 Dfinity 等知名项目募集了大量资金,但它们的开发进度并不理想,至今(2020 年 1 月)仍未主网上线。

图 2 部分可能在 2019 年上线的项目,来源:ICO Analytics

图 2 部分可能在 2019 年上线的项目,来源:ICO Analytics

- 项目方对募集资金完全自由支配

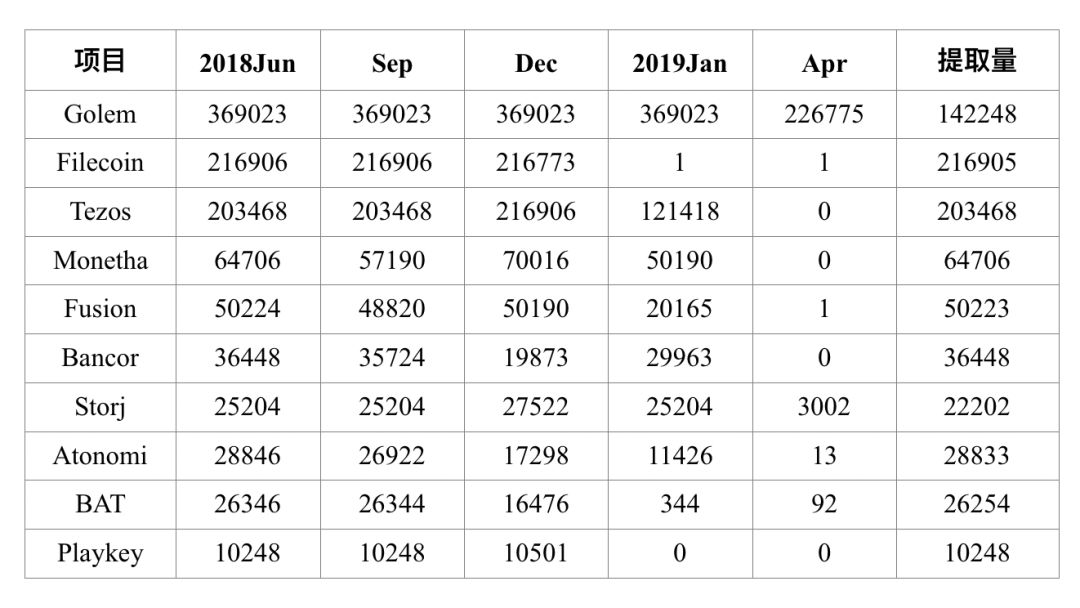

下表是 diar 在 2019 年 4 月统计的部分项目方募集的 ETH 余额变化情况。从表中可以看出,多数项目方会选择在很短时间内将所有 ETH 取出,对资金的使用并没有详细的说明和规划。

表 1 项目方募集 ETH 余额,数据来源:diar

表 1 项目方募集 ETH 余额,数据来源:diar

- 对项目方难以追责

DAICO 运行机制是什么?

鉴于上述 ICO 存在的缺点,区块链领域需要一种更加合理的募资方式。2018 年 1 月,以太坊创始人 Vitalik Buterin 提出一种名为 DAICO 的募资方式,旨在解决传统 ICO 存在的问题,在项目方可以顺利募集资金的同时,投资者的利益也能得到保障。

DAICO 即 DAO(Distributed Autonomous Organization,分布式自治组织)+ ICO,将 DAO 的理念融合到 ICO 募资过程中。在传统 ICO 的基础上,DAICO 在投资者和项目方之间增加一个智能合约,募资结束后,智能合约会继续跟踪项目的开发进度,有条件地对募集资金进行逐步发放。

不妨简单介绍一下 DAICO 的运行机制:

- DAICO 的流程

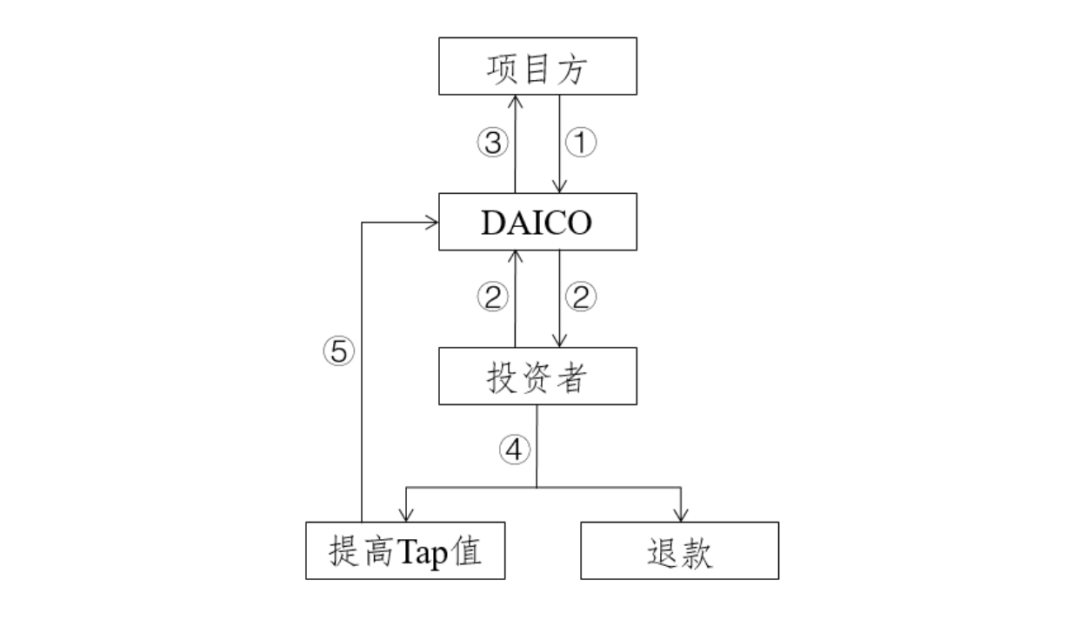

图 3 DAICO 的流程

图 3 DAICO 的流程

- 项目方发起 DAICO 合约

- 投资者将 ETH 贡献到 DAICO 合约,并获得 ERC20 代币,这个过程与传统 ICO 并没有区别;

- 贡献期结束后,合约将会出现一个新的状态变量 Tap,项目方根据 Tap 值从合约中提现 ETH,Tap 值决定了项目方从智能合约中取出 ETH 的速度;

- 代币持有者可以根据项目的进展状况,通过投票选择「提高 Tap 值」或者「退款」。若代币持有者投票通过「退款」,流程结束;

- 若代币持有人投票通过「提高 Tap 值」,那么 DAICO 中的 Tap 值将会提高,项目方将以新 Tap 提取 ETH。在投票通过「退款」或 ETH 被提完之前,可以不断通过投票「提高 Tap 值」。

- DAICO 可以解决的问题

同时,投资者也可以干预募集资金的发放过程。对于优秀项目方,投资者可以投票决定提高 Tap 值,加快资金的解锁速度,帮助项目方加快开发进度;如果投资者对于项目的进展不满意,投资者可以投票决定退款,按比例收回剩余 ETH。需要指出的是,投资者不能投票降低 Tap 值,但项目方可以投票自愿降低 Tap 值。

- DAICO 的博弈论

按照二级市场的价格,当项目方发行的 ERC20 代币对 ETH 的汇率高于初始汇率,即 ERC20 代币相对于 ETH 的价值升高时,即使开发者滥用资金、拖延项目进度,理性的投资者也不会选择投票退款,他们会选择在二级市场出售 ERC20 代币从而获得更高的收益。与此同时,可能存在一些看重短期利益的项目方希望退款,因为募集资金中剩余的 ETH 价值低于发放给投资者的 ERC20 代币价值。

同理,按照二级市场的价格,当项目方发行的 ERC20 代币对 ETH 的汇率低于初始汇率,即 ERC20 代币相对于 ETH 的价值降低时,即使项目方持续开发,保证项目的顺利进行,部分投资者还是会选择退款来减小投资损失。

还需要指出的是,项目方的募集资金是 ETH,而 ETH 容易受到整体数字货币市场的影响,价格波动非常大。ETH 价格的剧烈波动会影响 DAICO 中的激励机制。例如,当 ETH 处于下跌趋势中时,项目方希望尽快将所有 ETH 解锁出售,避免遭受更大的损失。此时,无论项目的实际进展情况如何,项目方都会通过投票提高 Tap 值。因此,使用 ETH 进行募资并不是一种最佳选择。

整体来看,DAICO 设计的投票机制并不能有效激励优秀项目、剔除坏项目,投资者和项目方之间的博弈也不能促使项目始终朝有利的方向发展。

DAICO 的实践效果不佳

分布式游戏发布平台 Abyss 是第一个通过 DAICO 进行募资的项目,2018 年 5 月,Abyss 通过 DAICO 共筹集超过 1500 万美元。Abyss 对每次投票时间、投票权重以及参与投票的比例等给出了具体要求。

下图是 Abyss 官网列出的几次投票情况。从图中可以看出,Abyss 共进行了 5 次投票,其中 4次提高 Tap 值获得投票通过,1 次降低 Tap 值没有获得通过。从 2018 年 11 月开始,Abyss 再没有进行过投票。在这期间,并没有进行过退款的投票。

图 4 Abyss 的几次投票情况

图 4 Abyss 的几次投票情况

据 CoinMarketCap 数据显示,Abyss 项目的代币价格表现不佳,相对于发行时的价格已经下跌了近 90%,相对于 ETH 的价格也已经下跌了 50% 左右。

按前面的分析,在这种情况下,理性投资者应该会要求退款,但实际没有进行过退款的投票。造成这种现象的原因有两种,一是投资者对 Abyss 项目充满信心,认为价格表现不佳只是短期现象;二是投资者早已出售掉手中 ERC20 的代币,根本不关心项目的发展情况。我们认为第二种可能性更大。

除 Abyss 外,BitGame、Tokedo 等项目也采用 DAICO 方式进行募资,但这些项目的知名度普遍很低,可见 DAICO 并没有被主流区块链市场所接受。

针对 DAICO 募资模式的反思

DAICO 将 DAO 的理念融合到 ICO 募资过程中,在一定程度上平衡投资者和项目方的权利,其设计初衷是让投资者根据项目方的表现和项目的发展情况来决定是否持续支持这个项目。

但 DAICO 并不能有效解决传统 ICO 存在的问题。

第一,很多投资者更关心的是自己的短期收益,对项目的未来发展情况并不关心,他们不会根据项目的实际发展情况进行投票。另外,一些投资者甚至不参与投票,使得项目方仍然对投票结果起到决定性影响。

第二,投票结果与代币数量直接相关。如果项目方通过预留、从二级市场购买甚至串谋等方法掌握大多数代币,那么相当于项目方完全可以按照自己的意愿行事,DAICO 设计的投票机制将直接失效。

第三,从区块链市场的接受情况也可以看出,DAICO 并没有得到主流区块链市场的认可和采用,这种模式对项目方和投资者的吸引力都不高。

也有很多人针对 DAICO 设计提出了改进方案:

- 是采用类似于 DAI 这样的稳定币进行募资。稳定币的价格不会波动,不容易受到整个数字货币市场的影响,这可以在一定程度上减小投资者和项目方在投票时受到的价格因素影响。但需要注意的是,目前大部分数字货币在募集资金阶段给出的代币价格都没有经过严谨的估值计算,因此这些代币价格在二级市场上仍然会发生较大波动,采用稳定币募资并不能从根本上解决这个问题。

- 是在募集资金结束之后,先不将 ERC20 代币发放给投资者,而是等项目取得阶段性成果后(如主网上线)再发放。在此之前,参与 DAICO 的投资者只有投票权,但不能在二级市场上交易 ERC20 代币,代币价格也不会发生变化。采用这样的发行机制配合采用稳定币募资设计,投资者和项目方都可以不受价格因素的干扰,完全根据项目的进展情况进行投票。不过,这种方法使得投资者不能在短时间内快速变现,可能会降低一部分投资者的参与热情。

- 是在 DAICO 模式的基础上,可以引入「代理」机构,来客观判断项目的实际进展情况,解决上文中坏项目被高估,好项目被错杀的问题。但在此之前,需要先找到完全客观的代理机构,并解决代理机构的费用问题。这部分费用可以由投资者来支付,就像现实中的「投资咨询费用」。

- 是对 DAICO 模式中的每个地址的投票权重、参与投票的比例和投票激励等给出了具体要求,提高投资者的投票参与度,降低项目方一家独大的可能性。

审核:邹传伟博士,万向区块链、PlatON 首席经济学家

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:前沿金融科技精英读物

评论0条