在关注了DeFi的发展之后,NFT的增长也引起了人们的关注。但是,这两个类别之间的联系可能远比一些人意识到的要更紧密。

NFT发展的真正先驱是基于ERC-20标准构建的加密朋克(CryptoPunks)。但是,当前的NFT标准ERC-721是在加密猫(CryptoKitties)中获得普及的。加密猫于2017年末掀起了关于收藏品类别的第一波热潮。

最近,NFT的第二波大肆宣传已经开始,可以说,在NFT获得这一声望的过程中,DeFi扮演了重要角色。

在这篇综述中,我们将分析DeFi dapps是如何促进NFT增长的。yield farming、流动资金池,NFT抵押品和保险方案都将被考虑在内。重要要点

像Rarible和Meme.ltd这样的NFT dapp采用流动性挖矿方式,使得9月和10月的每日活跃钱包数分别达到了818和1,449,创历史新高。

NFT激励机制的另一个主要催化剂是流动性资金池。

将NFT用作在DeFi借贷平台上借贷可替代代币的抵押品可能会在未来引发利息的显著上升。

九月份,保险业在NFT领域崭露头角,交易量增加了140万美元。yield farming开创了NFT的先例

yield farming是通过锁定特定的加密货币来获得回报的一种方式。在2020年6月中旬, yield farming的突然的大肆宣传是由Compound公司发起的,其推出了自己的治理代币$COMP,以激励用户。

这个计划立即引起了社区的注意,并导致了DeFi生态系统本身的巨大增长。当然,其他的dapp也纷纷效仿。

资料来源:DappRadar

目前,据观察,NFT社区已经采用了流动性挖矿。拥有$ RARI代币的Rarible是最早效仿的dapp之一。奖励以$RARI 代币的形式每周发送给用户。

如下图所示,可以观察到,自从$RARI被引入每日活跃钱包时,其代币价格经历了波动。最高峰出现在10月份。

资料来源:DappRadar

每日活跃钱包在10月份达到了1,449的峰值,而目前,11月份已降至774。从代币的角度来看,$RARI代币价值降至2.34美元,与历史最高的9.75美元相比,下降了76%。

另一个名为Meme.ltd的项目允许用户将$MEME代币存入每个钱包,最多5个,以挖掘限量版NFT。

如下图所示,Meme.ltd的每日活跃钱包数在9月份达到了818个的最高峰值,目前,11月已降至56个。从代币的角度来看,$ MEME代币的价值已降至222美元,与历史最高价1,414美元相比下降了84%。

资料来源:DappRadar

总而言之,DeFi dapps开创了yield farming的先例,并很快被其他类别采用。流动性挖矿已经推动了NFT的增长和用户的新一轮兴奋,因为它提出了一种在出售艺术品和收藏品的同时赚取收入的方法。DeFi dapp可为NFT的流动性提供动力

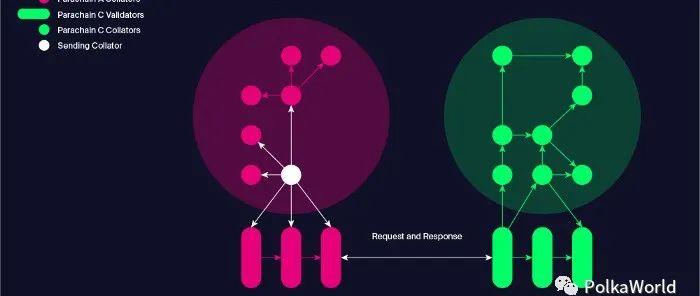

去中心化交易所(DEX)不仅在DeFi生态系统中发挥着至关重要的作用。它们也是区块链行业的重要组成部分之一。DEX最重要的作用之一就是为生态系统提供流动性。流入/流出的流动性对于创建和发展所有dapp至关重要。

NFT dapp也不例外。NFT dapp中有多个令牌,它们以不同的方式用于dapp的增长。一些用例可以通过查看以下令牌来解释:$ RARI,$ MEME和$ MEGA。$ RARI

Rarible令牌$ RARI用于激励平台内的用户。每周有75,000个$ RARI代币空投给买卖双方。使用这种机制吸引了平台内更多的关注。

以Uniswap为例,这对于流动性是必不可少的,以便艺术家将奖励换成ETH并继续创作。它建立了一种循环,对dapp的发展至关重要。

如下所示,流动性池$RARI/ETH自成立以来的发展情况。目前,有299 ETH和84,821 RARI,这意味着用户可以轻松地交易每周的空投,而不会有大的价格下跌的情况。

资料来源:Uniswap流动性池$RARI/ETH$MEME

将YAM与加密猫相结合会得到什么?Meme协议。DeFi用户是通过抵押资产来从以太坊的一些顶级艺术家那里获得限量版NFT memes。尽管情况与$ RARI不同,但两者都旨在通过激励来增加用户对平台的兴趣。

用户可以通过抵押$ MEME令牌来赚取积分奖励。每天的积分奖励根据抵押$ MEME令牌的多少而定。当用户赚取足够的积分时,可以将其兑换为可收集的NFT Meme卡。然后,用户可以选择在Open Sea上收集它们或出售给其他人。

如下图所示,$MEME/ETH的流动资金池目前约为120万美元。可以满足用户轻松交换1,100个ETH和2,803个MEME令牌。

资料来源:Uniswap流动资金池$ MEME / ETH$MEGA

$ MEGA令牌背后的核心思想是实现链之间的价值转移,并建立一个不受开发人员控制的独立和零信任的市场。$ MEGA令牌是一种实用工具和治理令牌。它也是游戏中衡量产生的所有资源的量度。

该令牌的供应是固定的,不会随时间变化,因为在智能合约中没有铸币或销毁功能,这意味着不会有新的$MEGA代币被创建。

用户可以通过玩游戏赚取$ MEGA,也可以将资源抵押以获得$ MEGA,并在单链上交换资源。通过这种方式,在虚拟世界中就有可能获得收益,这引起了人们的兴趣,激发了用户的每日活跃。

我们极有可能会看到越来越多的dapp以此方式来激励用户。这样一来,DeFi dapp将继续成为NFT dapp中不可取代的一部分。用作抵押品的NFTs

在某些DeFi dapp中,用户可以通过抵押ETH等可替代令牌来获得贷款。例如,MakerDAO允许用户在锁定ETH作为抵押品的同时借用DAI。

最近,一个名为NFTfi的平台提供在锁定不可替代令牌作为抵押品的同时可以借入加密货币的服务。例如像艺术品、Axie Infinity的一块土地或加密朋克收藏品等NFT资产现在都可以用作贷款的抵押品。

资料来源:NFTfi.com

在可用作抵押品之前,NFTs是一种功能有限流动性较差的金融资产。因此,NFT的增长似乎受到了限制。但是,引入NFTfi的方式后已经发生了戏剧性的变化。加密用户可以通过抵押其NFT而不是出售它来借用可替代令牌。一旦按条件偿还了贷款利息,用户就可以从托管合约中收回其NFT资产。

总之,使用NFTs作为抵押品进行借贷为NTFs创造了额外的流动性,这可能会为未来NTF类别的持续增长提供动力。此外,在这个时候,我们看到抵押资产相对较小,例如艺术品或收藏品。未来随着NFT逐渐代表更大的资产(例如房屋或汽车),事态又将如何发展呢?

NFTs和DeFi以及保险新进展

除了用作抵押品之外,NFT还开始整合其他金融产品,例如保险和债券。Yearn.finance于8月17日宣布了一个名为yInsure的新产品(也被称为Cover)。

该产品允许加密用户为DeFi dapp智能合约购买保险。例如,加密用户可以购买152天的Uniswap V2智能合约保险。它需要支付1.0820 ETH才能进行投保。

如果出现智能合约风险,钱包将有权收取固定的100 ETH,如下例所述。有趣的是,这种特殊的保险单是独特的NFT,也称为yNFT,目前只能在Rarible平台上转让、购买或出售。

资料来源:UYniswap v.2

从保险产品的应用情况来看,很明显,最大的峰值出现在平台推出后的9月中旬。从下表可以看出,yInsure产生的成本为148万美元。

高峰期主要是由于为RenVM采取了365天的长期保险政策而触发的。Rarible的交易量也受到了这一峰值的影响。

资料来源:DappRadar

通过分析数据,可以得出结论,DeFi智能合约保险催生了被保险的NFT,目前该NFT只能在Rarible上交易,同时这一举措也有助于推动dapp的增长。前景

分析的案例表明,NFT类别未来可期。DeFi dapps是迄今为止推动NFT增长的主要催化剂之一。

首先,DeFi dapps为yield farming开创了先例,并很快被采纳。其次,DEXs为NFT dapps提供了流动性,这从根本上加强了对用户的激励。

此外,尽管与NFT抵押和保险相关的项目仍处于试验阶段,很少使用。但这些示例表明,在未来DeFi和NFT类别可能关联会更加紧密。

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:DappRadar是全球领先的dapp市场数据和dapp分发平台

评论0条