6月19日,全球最大的期权市场芝加哥期权交易所(CBOE)在执行完最后一单比特币期货合约的交割后,将正式关闭比特币期货交易,而距其推出比特币期货合约仅仅过去一年半的时间。

时间倒回 2017年12月,CBOE 与芝加哥商品交易所(CME)在一周内相继推出比特币期货合约。市场普遍认为,一直处于灰色地带的加密货币终于得到部分主流金融机构的认可。

这对于当时一年之内已经暴涨 14 倍的比特币市场来说,无疑就是一针兴奋剂,给已经陷入狂热的比特币投资者再加把劲。

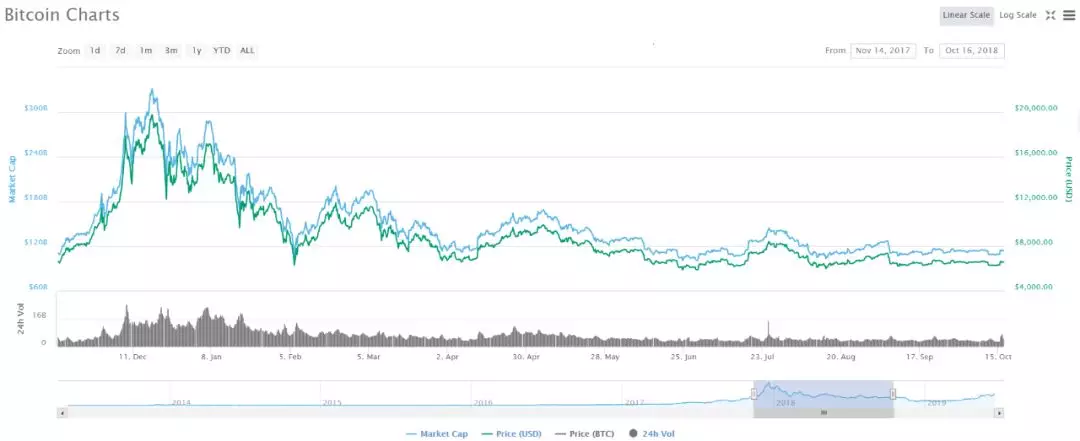

后来的事情大家都知道,比特币价格在期货合约推出后不久达到历史最高点,随即急转直下,开启长达一年多的熊市,像极了兴奋过后的无尽空虚。

数据来源:coinmarketcap

比特币在 2018年 暴跌固然有各方面的因素,但比特币期货合约推出的时间,与比特币价格历史高点的时间如此接近,很难说只是一种巧合。

享年 18 个月的XBT

2017年12月11日,在得到美国监管当局的批准后,CBOE 率先推出了比特币期货合约(XBT),这在加密货币的历史上,无疑是标志性的事件。回头看当时 CBOE 的高层发言,依旧能感受到他们对比特币期货的推出报以巨大的期待。

CBOE 全球市场 CEO Ed Tilly 表示,“鉴于比特币表现出空前巨大的利润,我们将为客户提供交易工具以帮助他们表达观点和对冲风险,这是一件非常重要的事情。我们致力于加强比特币市场的公平性和流动性。比特币期货的上线有可能会助推比特币 ETF 的面世。”

CBOE全球市场 COO Chris Concannon 则声称,“这些衍生品是真正的游戏改变者,将彻底改变传统的金融领域,提高加密货币的接受度。在未来 10 年,加密货币市场将在涉及的资产和货币方面出现爆炸式增长。”

从上线首日的情况来看,场面的确火爆。2018年1月到期的比特币期货合约价格从 15000 美元的关口开始暴涨,期间多次触发熔断,盘中报价一度达到 18650 美元,甚至导致 CBOE 的网页崩溃。

同时,比特币期货合约的推出也拉高了现货价格,推出首日的现货价格为 15380 美元左右。而到了2017年12月17日,比特币现货价格来到历史最高点 19142 美元。

2017年12月18日,CME 的比特币期货合约(BTC)上线,其 1 月到期至 6 月到期的合约价格均超过 20000 美元。当时那种狂热的市场环境下,任谁也想不到比特币历史最高价就停在 19142 美元,至今都没有突破 20000 美元。

2018年1月17日,CBOE 首个比特币期货合约到期,当日现货价格波动剧烈。该合约最终以 11055 美元的价格结算,而当日比特币现货价格一度跌至 9199.59 美元,据一个月前的最高点已经跌去超过 50%。

Ed Tilly 此时表示,比特币期货的发展过程会十分漫长,但结果可能类似于交易所交易基金 ETF,比特币期货是一个值得长期追求的产品,但前提是必须获得国家监管机构的支持。

明显能感觉到,已经没有刚推出时的那种底气了。

值得一提的是,交割日剧烈波动,此后也成了比特币期货合约的一个“传统”,究其原因无非是临近交割,多军和空军正抓住最后机会企图干倒对方。

进入 2018 年,比特币价格瀑布式下跌,受熊市影响,比特币交易量也下滑了 80% 以上。自2018年5月以来,CBOE 比特币期货合约产品的名义交易量再也未能超过 10 亿美元。

今年 3 月,CBOE 通知交易员目前不打算推出新的 XBT 期货合约。这意味着,最后一单 XBT 期货合约将在本月 19 日到期后将关闭交易。XBT 期货合约的寿命,最终因为交易量持续低迷,定格在 18 个月。

CME何以后来居上

但 CBOE 的竞争对手 CME 却并没有想要关闭比特币期货交易的想法,甚至在今年 4 月比特币价格有所反弹的情况下,CME 的交易量连续创下新高。

今年 4 月,比特币价格迎来一波上涨,CME 的比特币期货交易量也创下历史新高。据 CME 公布的数据,比特币期货在4月4日的合约成交量达到创纪录的 22542 份,相当于 11.3 万枚比特币,名义价值达到 5.63 亿美元。

进入 5 月,CME 交易量再次刷新历史新高。5月13日,比特币期货的合约成交量达 33677 份,相当于达 33677 份,名义价值超过 10 亿美元。根据 CME 最新数据,CME 5 月总共交易约 30 万份合约,名义价值超过 120 亿美元,平均每日交易量超过13600 份合约,约为 6.8 万个比特币。

CME 4 月和 5 月比特币名义交易量已经超过过去六个月的交易量总和。而早于 CME 一周上线比特币期货的 CBOE,如今的比特币期货交易量不及 CME 的十分之一,真是早起的鸟儿也不一定有虫吃。

不禁要问,都是做比特币期货合约,为何差距那么大?

先看二者相同之处,双方都是现金结算,这意味着比特币不会在交易所简单进行换手交易,买家和卖家只需关注销售价格和现金价格,通过价差实现收益。这种结算方式对于比特币的流通没有任何实际的促进作用。

而二者不同之处在于,XBT 单位为 1 个比特币,BTC 为 5 个比特币;XBT 的最小变动价格为 10 美元/比特币,BTC 为 5 美元/比特币;XBT 要求 44% 初始保证金,即 2 倍左右杠杆;BTC要求 35% 初始保证金,即 3 倍左右杠杆;XBT 使用各大交易所的价格指数来进行定价和结算,BTC 以 Gemini 交易所结算日美东时间下午 4 点的成交价格作为结算价进行计算交割。

有专家认为,CBOE 的合约倍数小,参与成本较高可能使得 CME 的比特币合约对投资者更具吸引力,而同时在 CBOE 和 CME 交易比特币并不划算,因为一定程度上 CME 的比特币交易量影响了 CBOE 的交易量。也就是说,CME 抢了 CBOE 的生意。

虽然 CBOE 的比特币期货合约即将关闭交易,但并不意味着 CME 从此就一家独大,这个市场从来不缺乏参与者。

6月13日,由纽交所母公司洲际交易所(ICE)坐镇的加密资产交易平台 Bakkt COO Adam White 在 Medium 上发布博客表示,期待已久的 Bakkt 比特币期货产品将于7月22日开始测试。与 CME、CBOE 两家交易所的比特币期货产品最大的不同是,Bakkt 比特币期货产品采用的是实物交割。

现金结算有利于机构、对冲基金等规避持有比特币的价格风险,使其快速参与到比特币期货交易中来。但现金计算的弊端前文也有提到,它对比特币流通无任何促进作用。而实物交割无疑将促进比特币的流通,正好可以有效解决这一痛点。

除此之外,纳斯达克也一直对比特币期货虎视眈眈,有消息称纳斯达克今年有可能会推出首个比特币合约。

对比特币现货影响有限

当然,对于投资者而言,最关心的还是 CBOE 关闭比特币期货合约是否会对比特币的价格产生影响。

目前来看,按照 CBOE 的交易规模,XBT 的退市基本上对比特币现货不会有太大的影响,况且比 CBOE 交易规模大得多的CME 的期货产品还在继续当中。

不过,在 CBOE 和 CME 推出比特币期货合约后,比特币价格随即直转几下,市场上对于现金交割的比特币期货依然存在颇多争议,不少人将 2018 年加密货币熊市的锅甩给比特币期货。

这也不无道理,比特币期货让华尔街对冲基金和加密货币巨头有了做空的机会,但由于是现金结算的方式,在手上没有足够数量的比特币的前提下,是无法实现的。

因此,想要做空比特币,势必要先买币、屯币,使得大量资金流入市场,这也正好解释期货出来后不久就到达了历史高点。

而当交易者手上持有大量的比特币,同时还投注了现金结算的比特币合约,他完全可以适时抛出其手上的比特币,导致币价大跌。

但也有人认为,还有其他因素导致比特币价格在 2018 年暴跌,这个锅完全扔给比特币期货并不合适。包括全球管制机构的审查、税务机构采取的措施、其他加密货币的崛起等原因,都可能是导致比特币价格下跌的原因。

双方争执不下,不过这样来看的话,采用实物交割的 Bakkt 的推出倒是让人颇为期待,到时可以留意下该产品是否能够抑制现金期货所助长的波动。

但不管怎样,期货交易毕竟是高风险的投资行为,特别是对于散户而言,切莫头脑一热就一把梭哈,前车之鉴可不少。

你认为传统交易所推出比特币期货交易,更有利于比特币价值的发掘,还是投机炒作的盛行?为什么?

原创: 周建斌

『声明:本文为作者独立观点,不代表白话区块链立场,亦不构成任何投资意见或建议。』

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:区块链从入门到精通,看我就够了

评论0条