文:秦晓峰

出品:Odaily星球日报

编者注:本文作了不改变作者原意的删减。

新十年的开局,糟透了。

2020 年前 3 个月,不少人做过的最“了不起”的一件事,就是见证历史。

新冠肆虐与原油价格战,为全球经济蒙上阴影。美股三大股指全线走低,多次熔断,季度跌幅均在 10% 以上。A 股收冲击略小,但上证指数的季度跌幅也达 10.31%,深圳成指季度跌幅 5.2%。黄金曾不负众望,在逆境中最高涨了 12.2%,不过 3 月起,其避险属性也短暂失灵,最终季度微涨 3.7%。

背负着“避险”和“减半利好”的比特币流年不利,遭遇价格减半,甚至险些归零,让本不富裕的散户雪上加霜。不过作为一套独立的货币体系,比特币从“外伤”中康复迅速。屏蔽掉刚遭重创的合约用户的哀嚎与迷失信仰者的恐慌情绪,客观数据告诉我们,比特币 Q1 不过跌了 10%,在加密市场的占比始终维持在 60% 以上。

望向其他板块,稳定币市值逆势增长,频繁增发;减半币的代表、最“妖”的 BSV 季度涨逾 73%;平台币中,OKB 的 Q1 涨幅达到 66.53%;DeFi 同样迎来繁荣。此外,加密资本在回避二级市场周期,抄底一级市场,更“精致”地分配资金给头部项目。

在本文中,Odaily星球日报将从数据面回顾 2020 年 Q1 的币市、股市与黄金。我们从中发现,数字货币市场在“超速去杠杆”后呈现出韧性与弹性。Odaily星球日报也衷心希望,走进 Q2,疫情结束,经济复苏,币圈腾飞。

加密市场总体表现

加密市场总体表现

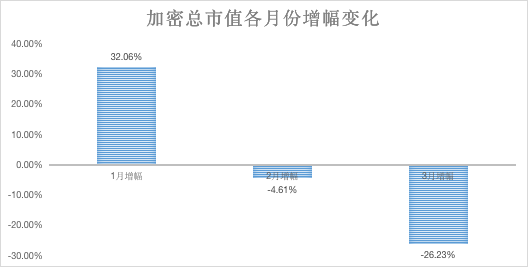

(加密总市值变化)

(加密总市值变化)

过去三个月,总市值增幅呈现逐渐递减趋势:1 月增幅 32%、2 月增幅 -4.61%、3 月增幅 -26%。

另外,整个 Q1 日均交易量达到 1457 亿美元,环比上涨 32.1%;其中 1 月日均交易 1121 亿美元,2 月日平均交易 1758 亿美元,3 月日平均交易 1492 亿美元。

值得注意的是,单日交易量的峰值并未出现在 2 月,而是 3 月 13 日的 2500 亿美元。

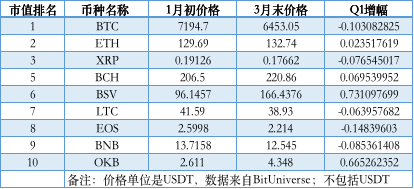

市值前十中:BSV涨幅最高,波动也最大

市值前十中:BSV涨幅最高,波动也最大

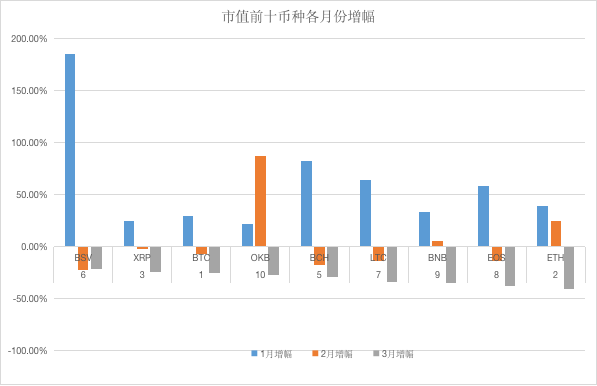

整个 Q1 ,BSV 最高涨幅最大,达到 373%;BTC 最高涨幅最小,只有 45.94%。

但从振幅来看,除了 BTC 之外其他几个加密货币振幅都超过 200%,价格波动剧烈;其中 BSV 振幅最高,达到 460%;BNB 紧随其后,振幅达到 326%;BTC 振幅最小,只有 176%。

具体到单个月份,各币种表现不同。一月份 BSV 表现强劲,增幅最高达到 185%;二月份 OKEx 销毁未流通的平台币,推动 OKB 上扬,2 月涨幅达到 87%;3 月份的下跌行情中,ETH超跌,达到40%。

比特币的“基本面”变化不大

比特币的“基本面”变化不大

Q1,比特币的价格表现并不算好。2 月 15 日,比特币创下年内新高 10500 USDT,最大增幅只有 45.94%,远远落后于同期的 ETH 以及其他主流币。

仅仅过了一个月,比特币价格腰斩,最低下探到 3800 USDT。

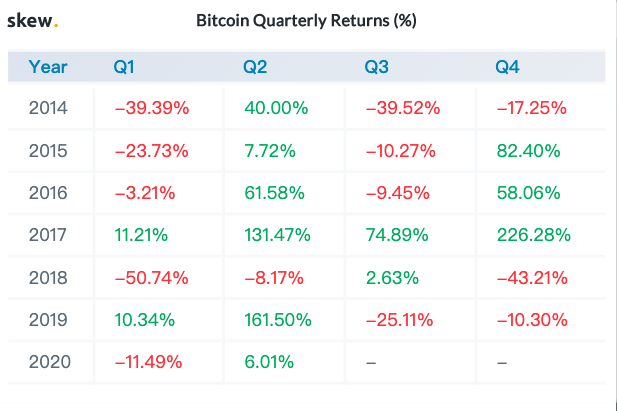

据 Skew,在过去 7 年中,BTC第一季度收益多为负数。今年 Q1 也是 BTC 连续第三个季度收益为负。短期数据显示,Q2 比特币或许会迎来一波反弹。

(BTC各季度收益率)

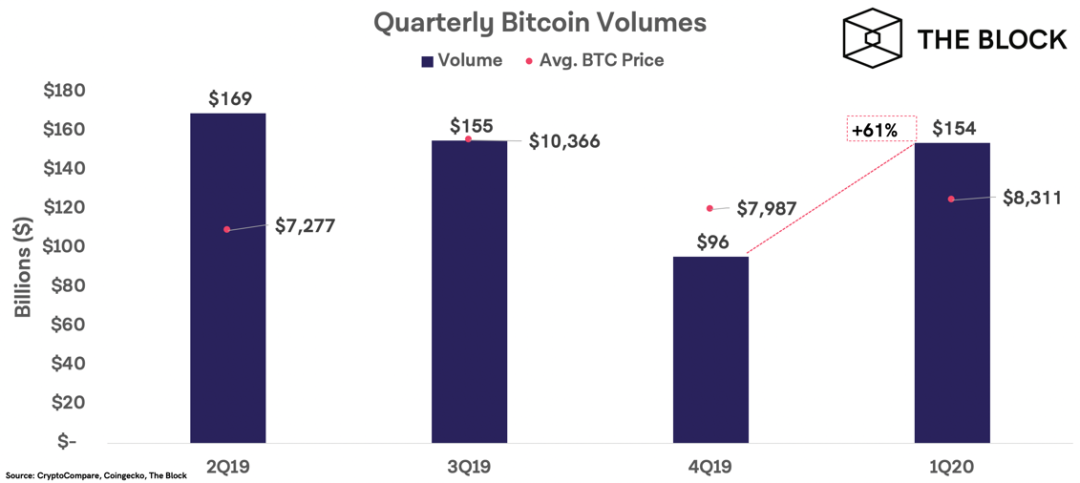

另据 The Block 统计,Q1 比特币交易量相比上一季度增长了 61%,从 960 亿美元增至 1540 多亿美元。

(交易量)

(交易量)

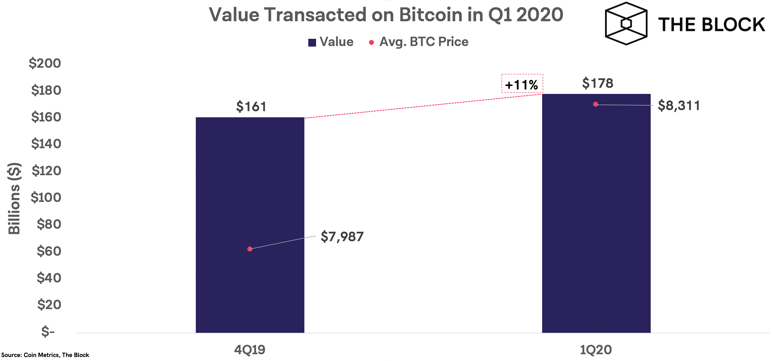

不过,比特币链上交易价值比上一季度仅上升 11%,从 1610 亿美元增长至 1780 亿美元,日均 19.8 亿美元。

(链上交易价值)

(链上交易价值)

与 2019 年 Q4 相比,2020 年 Q1 的比特币手续费基本没有大的变化,微降 0.05%。

(手续费)

(手续费)

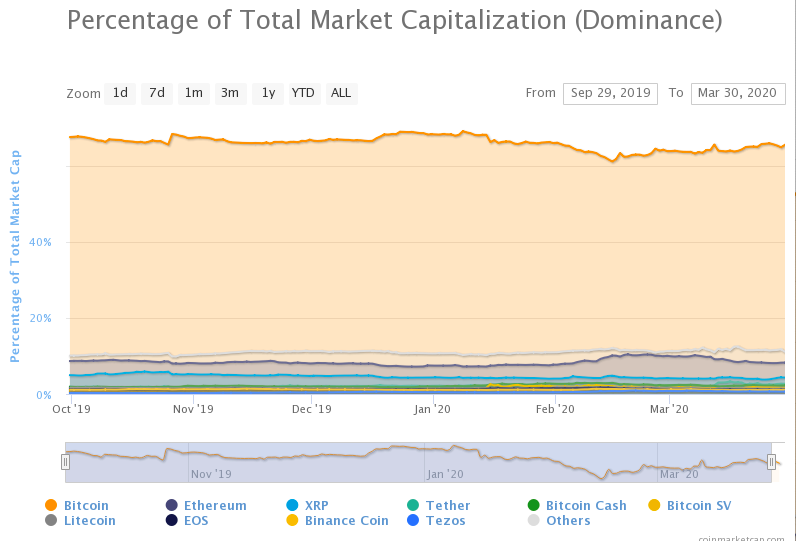

过去一个季度,比特币在总市值中的占比没有明显变化,从年初的 68.1% 降至目前的 65.4%,降幅不足4%。即便是 2 月份其他加密货币开始有所反弹,但比特币的市值占比始终维持在 60% 以上,最低达到 61.1%(2 月 15 日)。

比特币在总市值占比稳定,意味着比特币“吸血行情”可能一直持续,其他山寨币仍缺乏上涨动力,“山寨季”遥遥无期。

(比特币占比)

(比特币占比)

Q1,比特币挖矿难度不断攀升,从 13.79 T一度上涨至 16.55 T,涨幅高达 20%,创下历史新高;但在 3 月 26 日,挖矿难度下调了 15.95%,这是史上第二大难度下调。目前挖矿难度暂报 13.91 T,Q1 整体增幅为 0.8%。

(挖矿难度)

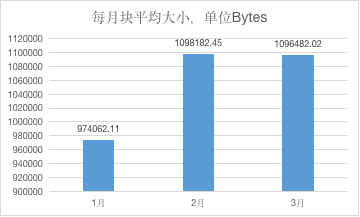

如下所示,Q1,比特币每月块平均大小呈现不断增长的态势,季度增幅 12.5%。

(每月块平均大小)

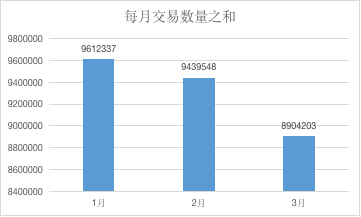

另外,比特币每月总交易数量却在不断下降,从 1 月份的 9612337 笔跌至 3 月份的 8904203 笔,降幅为 7.37%。

整个 Q1 季度交易数量之和为 27956008,相比 2019 年第四季度下降 2.1%。

行情波动为平台币带来机会了吗?

行情波动为平台币带来机会了吗?

今年第一季度,OKEx 宣布销毁全部尚未发行的 7 亿 OKB,短时掀起平台币「销毁潮」,多家交易所跟进。

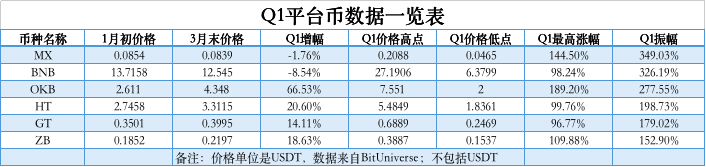

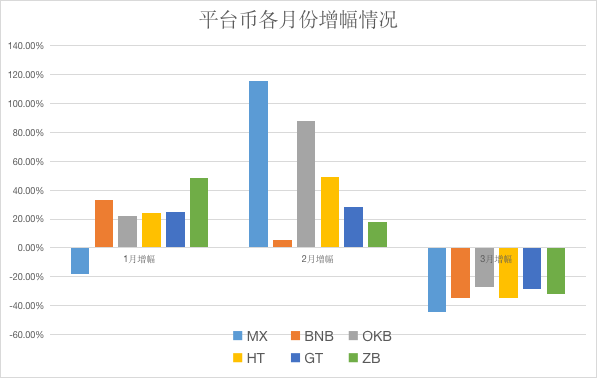

Odaily星球日报选择了六家交易所,分别为 OKEx、币安、火币、Gate、ZB、抹茶,比较各家平台币在第一季度的价格表现。

总体而言,OKB 在 Q1 整体涨幅最高,达到 66.53%,遥遥领先 HT 以及 ZB;Q1 暂时落后的是 BNB(-8.54%)。

从波动性来看,MX 振幅最大,接近 350%;ZB 振幅最小,只有 150%。

六家平台币在不同的月份表现各异,其中 ZB 和 BNB 在 1 月表现强劲,增幅分别是 48.1%、33.1%;MX 与 OKB 在 2 月表现亮眼,增幅分别是 115%、87%;但到了 3 月,MX 后势不足,跌幅领先,OKB 跌幅最小,只有 27%。

稳定币不断增发,逆势增长

稳定币不断增发,逆势增长

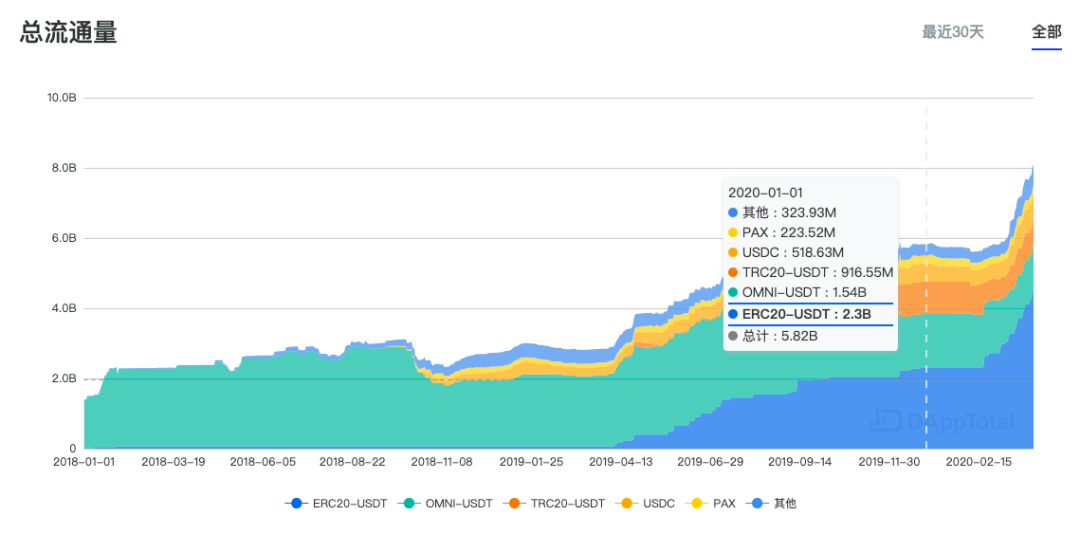

总体而言,Q1 季度稳定币总量在持续增长。Dapptotal.com 数据显示,总量从年初的 58.2 亿美元增长至 77.9 亿美元,涨幅达到 33.8%;相比于 2019 年 Q4 稳定币总量的增幅(11%),2020 年 Q1 增幅环比上涨 22%。

(稳定币总量变化)

(稳定币总量变化)

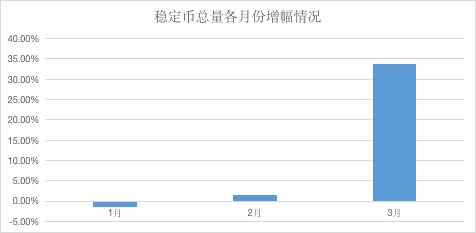

实际上,稳定币增发主要集中在 3 月,前两个月总量保持平稳,如下所示:

其中,USDT 总量从 1 月初 47.6 亿美元增长至 62.6 亿美元,涨幅达到 31.5%;USDT 在稳定币总市值中的占比,也从季度初的 81.7% 下降至季度末的 80.3%,降幅 1.4%,但始终维持在 80% 以上,霸主地位不可撼动。

整个 3 月,Tether 总计增发了 14.2 亿美元,增幅达到 29.3%,直接将 USDT 市值推向全榜第四。

实际上,3 月上旬,Tether 增发量也只有 1 亿多。频繁的增发始于「312暴跌」,共计增发 19 次,增发量接近 13 亿。

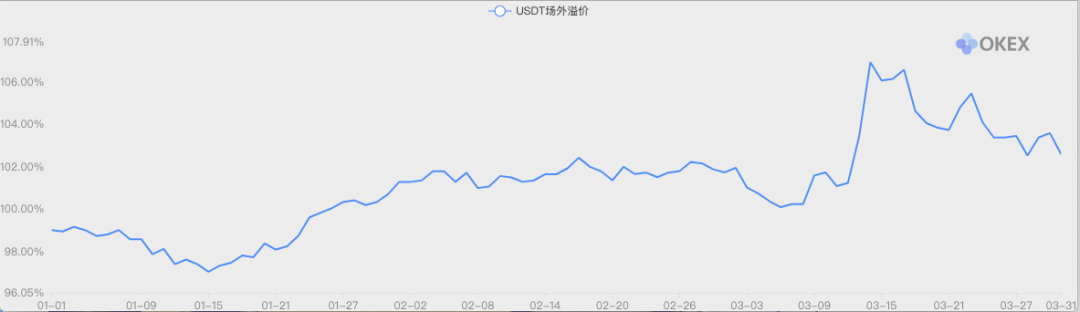

数据显示,USDT 场外溢价也从季度初的 99.1% 上涨至季度末的 102.59%,涨幅 3.4%;其中,3 月 14 日,USDT 场外溢价最高达到 106.92%,创下历史新高。

(USDT 场外溢价)

(USDT 场外溢价)

衍生品市场:期权崛起

衍生品市场:期权崛起

衍生品交易近两年备受追捧,加杠杆被散户用得愈发熟练,今年一季度的小牛市也被称为「杠杆牛」。

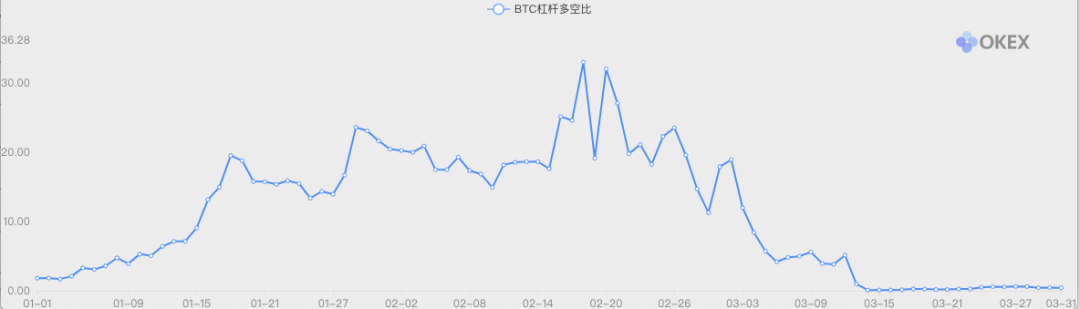

数据显示,BTC 多空杠杆比从季度初的 1.82,一度上涨至 32.99,涨幅超过 1700%,做多情绪剧烈;但在 3 月 12 日暴跌之后,多空杠杆比低于 1,最终收于 0.43,季度跌幅 76%。

(BTC 多空杠杆比)

(BTC 多空杠杆比)

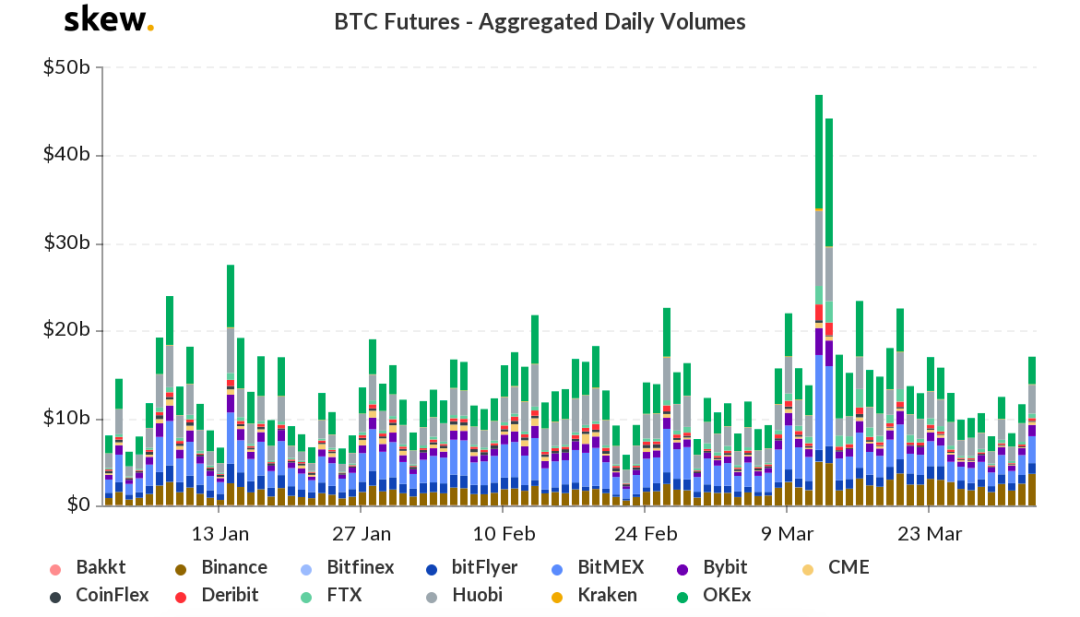

Skew 数据显示,BTC 期货日交易量从季度初的 79.93 亿美元,增长至季度末的 81.95 亿美元,涨幅 2.5%;其中,3 月 12 日期货日交易量达到最高 471.44 亿美元,3 月 13 日达到 425.1 亿美元。

(比特币期货日交易量)

(比特币期货日交易量)

值得注意的是,Q1 日交易量始终能保持在 10 亿美元以上的交易所只有:BitMex、OKEx、火币、币安。

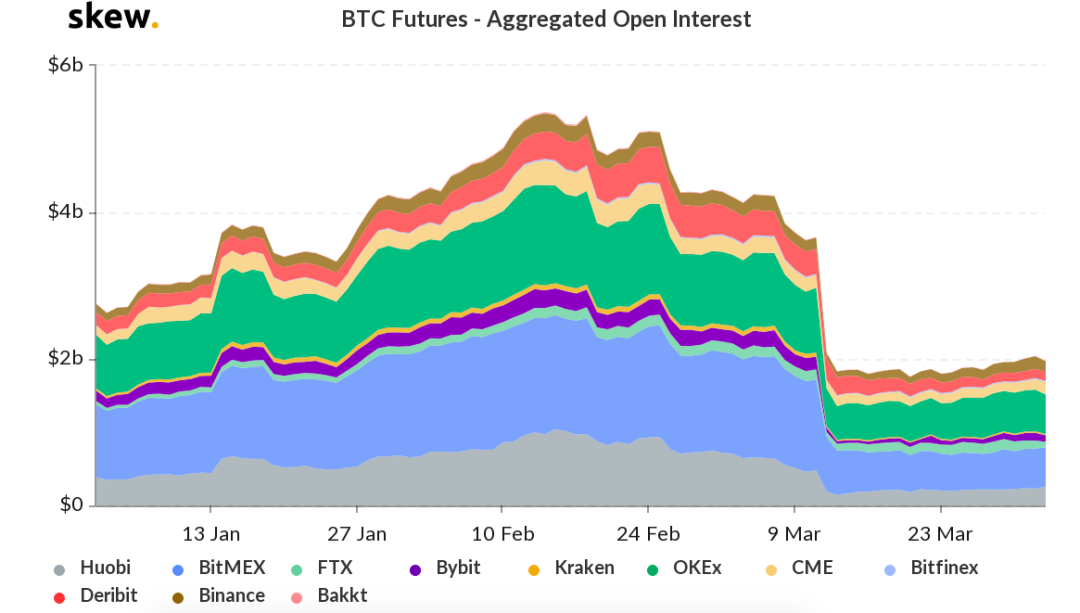

从比特币期货持仓量来看,季度初持仓量为 26.62 亿美元,一度上涨至 54.18 亿美元(2 月 14 日),最大增幅 103%;随后持仓量缓慢下降,并在 3 月 13 日达到低谷(18.35 亿美元);季度末持仓量收于 20.08 亿美元,季度跌幅 24.5%。

(比特币期货持仓量)

(比特币期货持仓量)

从单个交易所持仓量来看,只有 BitMex 以及 OKEx 日持仓量可以达到 10 亿美元级别。

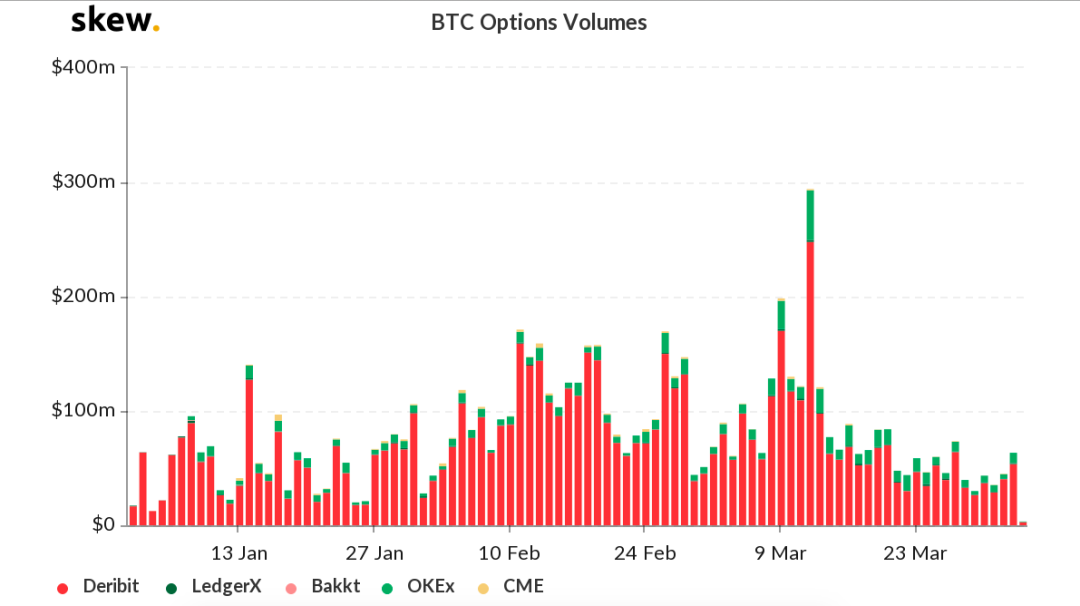

第一季度最令人关注的,莫过于期权市场。今年第一季度,OKEx、CME 相继入局期权市场,推出比特币期权交易。

(期权日交易量)

(期权日交易量)

根据 Skew 数据,比特币期权日交易量从季度初的 706.6 万美元增长至季度末的 3579.1 万美元,增幅高达 406%;另外,期权日交易量也曾一度创下历史新高,达到 2.94 亿美元(3 月 13 日)。此后,期权日交易量呈明显的递减趋势。

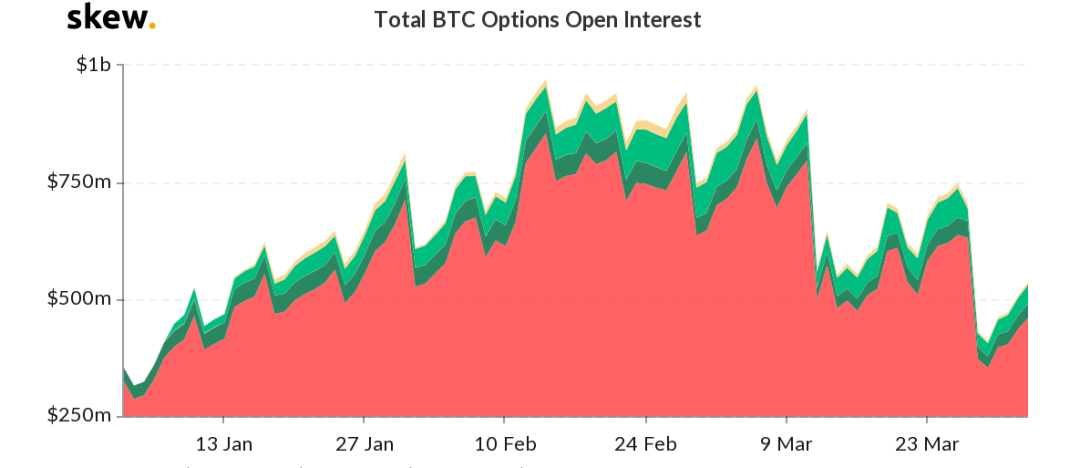

(比特币期权持仓量)

(比特币期权持仓量)

期权持仓量从季度初的 3.05 亿美元,增长至季度末的 4.72 亿美元,涨幅超过 50%;其中, 2 月 14 日,期权持仓量最高,达到 9.7 亿美元;从 2 月 12 日到 3 月 11 日的一个月时间内,期权持仓量基本维持在 7.5 亿美元以上。

从交易所分布情况来看,Deribit 始终占据期权交易 80% 以上的市场份额;Bakkt 以及 CME 排名靠后,平均日交易量分别是 2 万美元以及 100 万美元。

DeFi:BTC锁仓量引人注目

DeFi:BTC锁仓量引人注目

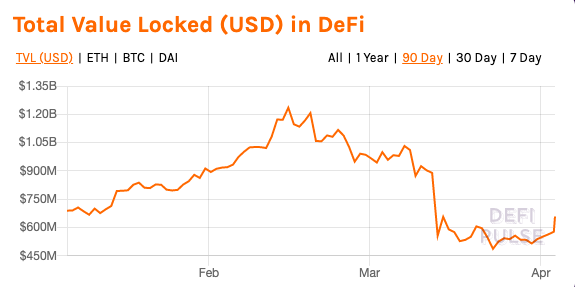

第一季度,去中心化金融也同样迎来繁荣。

数据显示,链上锁定加密资产总价值从季度初的 6.7 亿美元,一度上涨至 12.35 亿(2 月 15 日),最大涨幅达到 84.3%;随后锁定资产价值下降,一度跌至 4.87 亿美元(3月 23 日);季度收于 5.38 亿美元,季度跌幅达到 19.7%。

(DeFi 锁定总资产变化表)

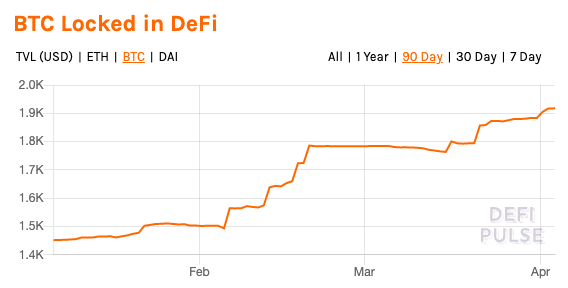

值得注意的是,DeFi 上锁定 ETH 数量变化与总趋势变化保持一致,但 BTC 锁定量却呈现不断增长的态势,并创下历史新高:从 1452 个上涨至 1883 个,季度增幅 29.6%。

(DeFi 锁定 BTC 总量变化)

(DeFi 锁定 BTC 总量变化)

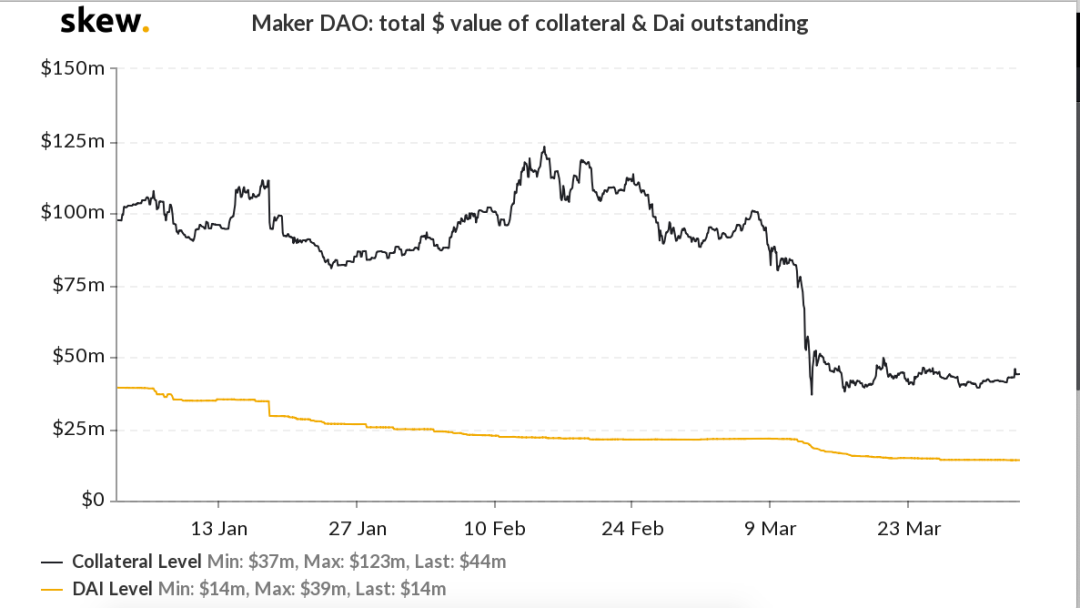

从单个项目来看,MakerDAO 上抵押品总价值一直维持在 7.5 亿美元以上,但在 3 月 12 日暴跌清算中中抵押品价值一度跌至 3.7 亿美元,季度末收于 4.2 亿美元,季度跌幅达到 60.3%。

(MakerDAO 上抵押品价值变化)

(MakerDAO 上抵押品价值变化)

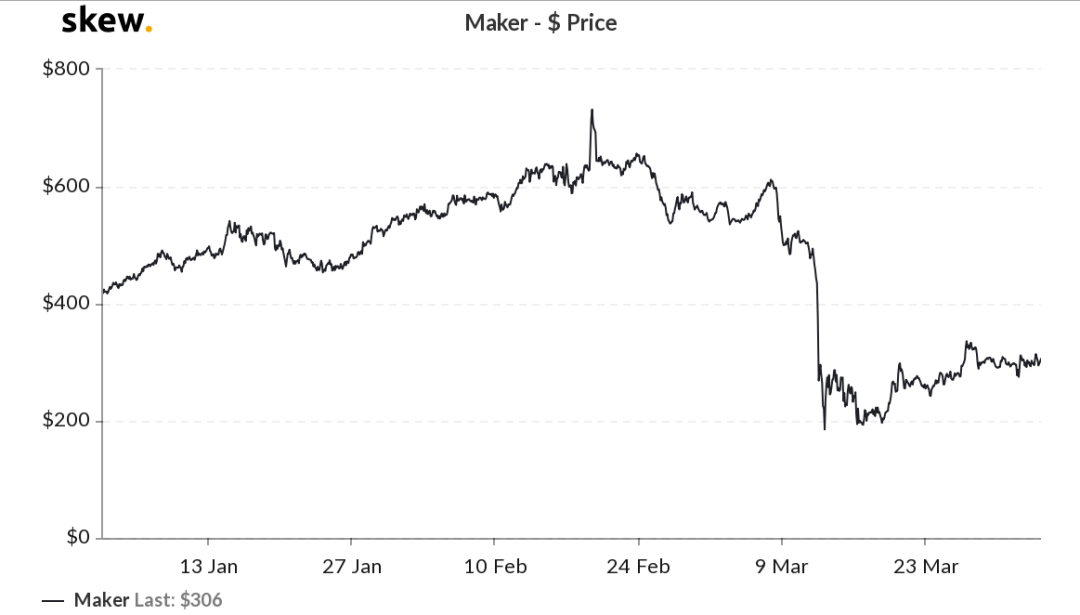

MakerDAO 原生管理型代币 MKR 价格也在 Q1 剧烈动荡:从年初的 433 美元一度上涨至 730 美元,最高涨幅 68.5%;但受到清算以及近期拍卖影响,MKR 价格直线下跌,一度跌至 170 美元,季度收于 293 美元,季度跌幅 32.3%。

(MKR 价格变化)

(MKR 价格变化)

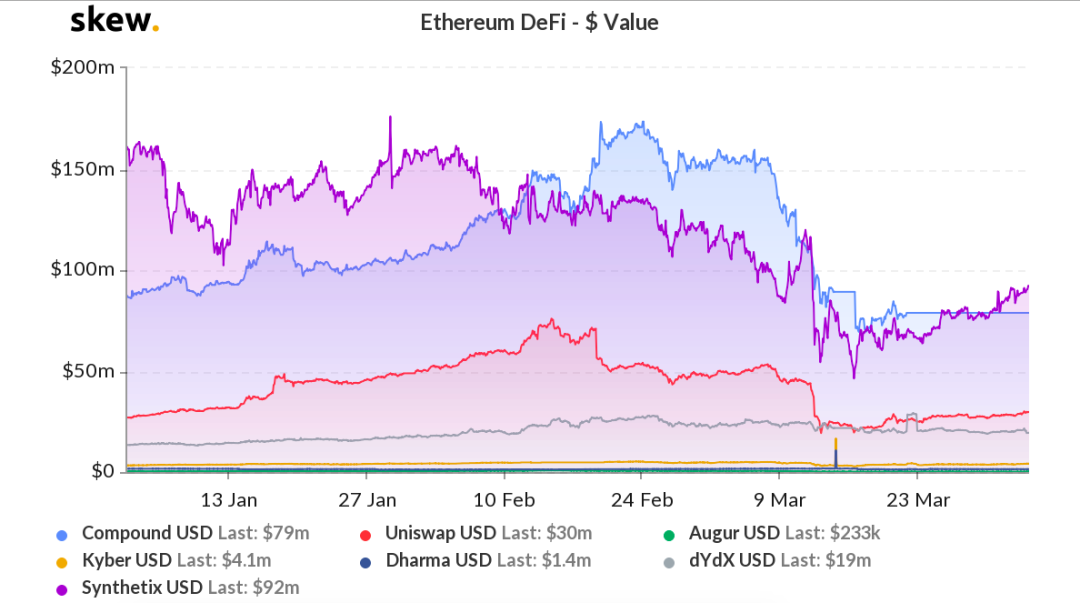

除去 MakerDAO 之外,过去一季度,也有一些 DeFi 项目表现出彩。Skew 数据显示,Synthetix 在 2 月 10 日之前锁定的 ETH 价值最高;2 月 10 日之后,Compound 开始发力,其锁定的 ETH 价值开始超过 Synthetix;季度收官时,Synthetix 以 8400 万美元略微领先 Compound(7900 万美元)。

(DeFi 锁定 ETH 价值,不包含 MakerDAO)

(DeFi 锁定 ETH 价值,不包含 MakerDAO)

对比股票&黄金,或许能让我们更了解比特币的属性

对比股票&黄金,或许能让我们更了解比特币的属性

受疫情冲击与石油价格战双重影响,传统金融市场遭受重创。

(1)股市

由于 A 股在农历新年前便已休市,疫情对股市的影响直到 2 月 3 日才显现。当日上证指数收跌 7.72%,深证成指收跌 8.45%,均创下年内新低,创业板指收跌 6.85%;次日,A 股开始反弹,并一直延续至 2 月 25 日,随后跟随全球股市再次下探;上证指数 Q1 收于 3000 点以下,季度跌幅 10.31%;深证成指收于 1 万点以下,季度跌幅 5.2%;创业板指季度收涨 3.35%。

总体而言,疫情对 A 股的冲击较小,但美股就没那么好运了。整个 3 月,美股 10 天之内熔断 4 次,而美股历史总计才熔断过 5 次。

在 Q1,道琼斯指数单日下跌超过 1000 点的天数有 6 天,最大单日下跌 2997 点。

数据显示,美股三大股指季度跌幅均超过 10% 以上,标普500指数以及道琼斯指数更是超过 20%。

相比之下,比特币的跌幅只有 11%,似乎更加「抗跌」。

(2)黄金

黄金的避险属性在今年前两个月发挥得淋漓尽致。

一次次的危机事件持续推升了黄金价格,从年初的 1517.7 美元,一度上涨突破 1700 美元关口(3 月 10 日),最高涨幅 12.2%;但从 3 月 10 日开始,黄金也短线一度跌破 1500 美元关口;最终,黄金季度收于 1574.77 美元,季度微涨 3.7%。

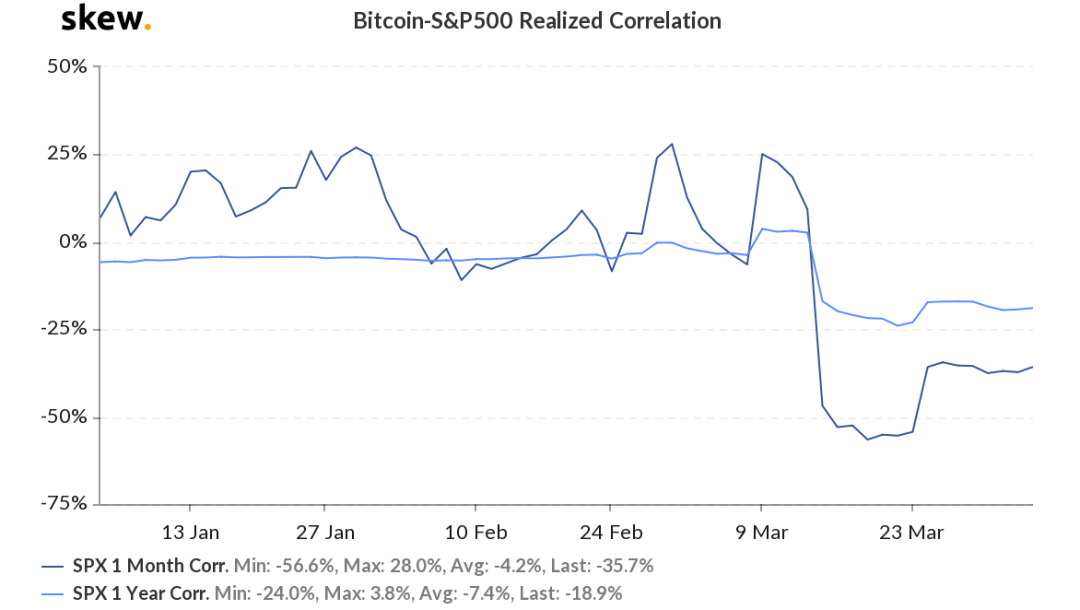

(3)比特币与股票以及黄金的相关性

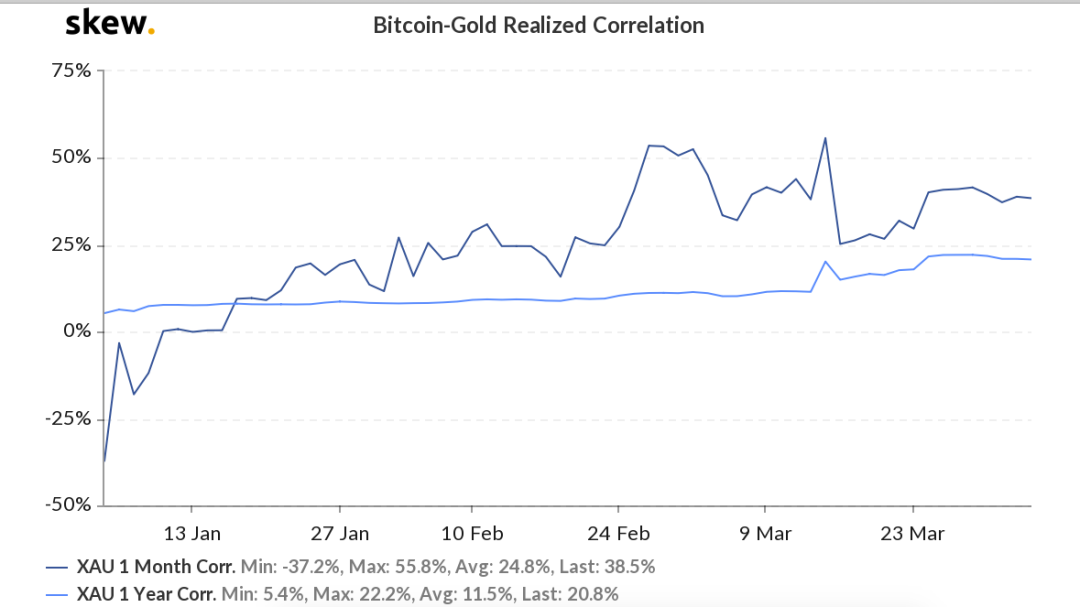

当黑天鹅扎堆时,比特币和黄金会呈现出相关性吗?

Skew 数据显示,1 月 9 日之前,比特币与黄金相关性为负数;1 月 10日之后,两者呈正相关,但多数时候相关性低于 40%,即低度线性正相关;目前,相关性呈递增趋势。

(比特币与黄金相关性)

(比特币与黄金相关性)

比特币与股票的关系,则更加复杂。3 月 12 日大跌之前,比特币与标普 500 相关性为正数,但小于 40%(低度线性正相关);3 月 13 至 3 月 23 日,两者为显著性负相关;3 月 23 日之后,两者为低度线性负相关。

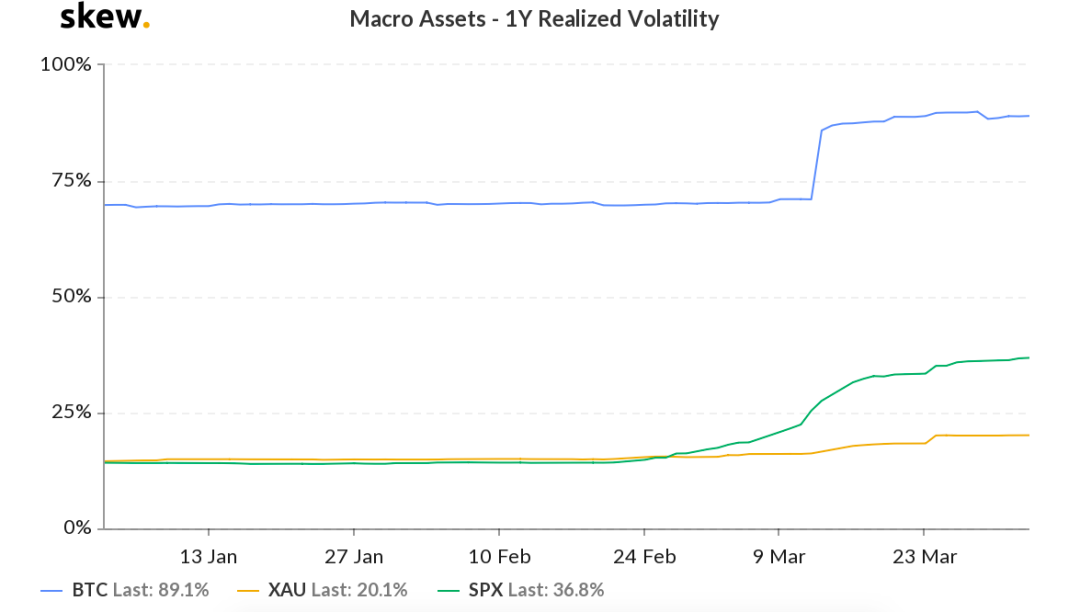

(波动率:比特币、黄金、标准普尔500)

(波动率:比特币、黄金、标准普尔500)

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:探索真实区块链

评论0条